2月14日,再融资新规落地。

2月16日晚间,元力股份、隆盛科技等多家公司公告,调整定增预案。

券商分析认为,再融资新规有利于降低机构投资者的参与成本,提高其参与上市公司再融资的积极性。

多家公司火速调整定增预案

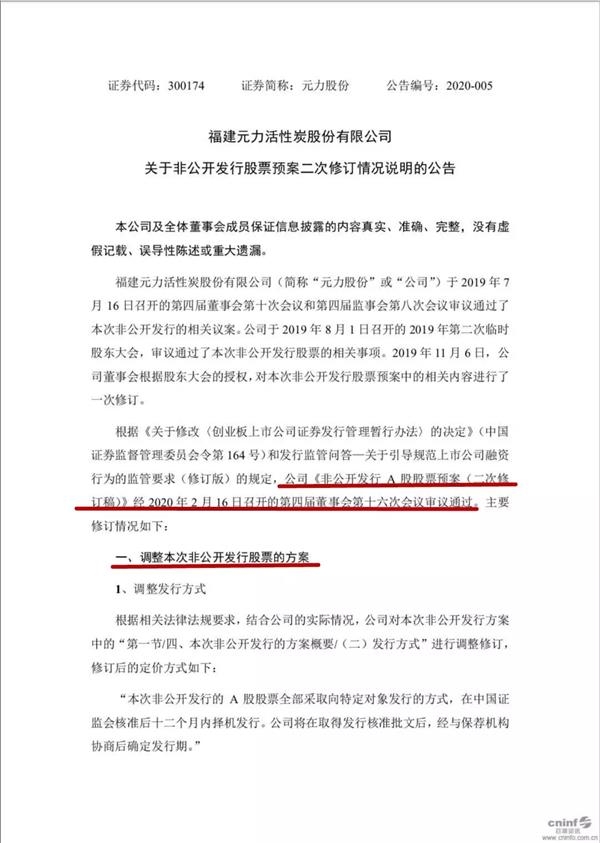

元力股份2月16日晚间公告,根据再融资新规,公司修订非公开发行股票预案。

来源:巨潮资讯网

公告称,调整发行对象,本次非公开发行A股股票的所有发行对象合计不超过35名(含),且均以现金方式认购。本次非公开发行股票的发行价格为不低于发行期首日前20个交易日公司股票交易均价的百分之八十。锁定期调整为自发行结束之日起6个月。

隆盛科技2月16日晚间公告称,根据再融资新规,董事会对本次非公开发行 A 股股票方案予以修订,修订的主要内容为发行对象、定价原则和限售期。除上述变化外,发行方案的其他内容保持不变。其中,发行对象调整为不超过35名;发行价格调整为不低于发行期首日前20个交易日公司股票均价的百分之八十;限售期由自发行结束之日起6个月内不得转让。

此外,凯莱英2月16日晚间公告称,鉴于目前国家政策及资本市场环境变化,并综合考虑公司实际情况、发展规划等诸多因素,公司决定终止2019年非公开发行股票事项,并向证监会申请撤回2019年非公开发行股票申请文件。

凯莱英2月16日晚间同时披露2020年度非公开发行股票预案。公司拟非公开发行股票不超过1870万股,发行价格123.56元/股,募资总额不超过23.11亿元,扣除发行费用后全额用于补充流动资金。高瓴资本拟以其管理的“高瓴资本管理有限公司–HCM中国基金”,通过现金方式认购本次非公开发行的全部股票。

再融资新规发布后,在互动平台,中小投资者也颇为关注。

格林美2月15日在互动平台回复投资者提问时称,公司非公开发行的各项工作均在有序推进中。公司将根据证监会于2月14日发布的《关于修改的决定》等再融资规则积极引进优质投资者,为公司发展注入充足动力。

提高投资者参与再融资积极性

光大证券指出,再融资新规有利于降低机构投资者的参与成本,提高其参与上市公司再融资的积极性,拓宽了上市公司的融资渠道。

国金证券认为,对上市公司再融资“松绑”,体现了“深化金融供给侧结构性改革,完善再融资市场化约束机制,增强资本市场服务实体经济的能力”的监管思路,在当前时点有助于上市公司抗击疫情、恢复生产。本次再融资政策的松绑,有助于引导投资者积极参与上市公司再融资,大幅改善上市公司的融资环境。

广发证券认为,一是利好一级市场。条件放宽,定增业务有望迅速增长,利好投行与研究业务等综合实力强的头部券商。二是外延并购增厚盈利预期,利好相关上市公司。三是直接利好创业板,强化科技成长风格。

(文章来源:中国证券报)

(责任编辑:DF380) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: