1、主流矿山上调价格

2月份,由于大部分主流矿山的提价,锰矿对华报价小幅上调,所以锰矿价格相对坚挺。

2、成本支撑较强

由于前期厂家采购的锰矿价格不低,所以对于节后硅锰价格下跌空间有限。

3、节后新一轮钢招的开始

节后进入2月份,新一轮钢招的即将开始,届时将会带动硅铁以及硅锰的需求。

策略方案:

风险提示:

钢招延后、钢厂利润下滑,钢厂对原料价格进行打压。节后锰矿进口大量到货。

回顾1月,硅铁、锰硅期价呈现先跌后涨的走势。月初,钢招接近尾声,钢厂的集中采购也即将结束,所以后市采购需求不大,价格开始出现回落。随着春节假期的临近,市场成交寥寥无几,且有些厂家已经停工放假了,价格趋于稳定。由于对节后的良好预期,期价开始止跌反弹。2月份,原料价格相对坚挺,对铁合金有支撑。而且节后新一轮钢招的开始,采购需求的释放,将带动铁合金价格的上涨。预计2月份硅铁、锰硅期价将呈现上涨。

第一部分 产业链分析

(一)现货市场

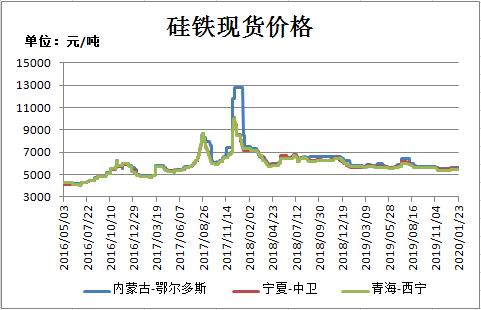

1月份,硅铁现货价格持稳运行。月初,随着钢招接近尾声,钢厂集中采购,需求集中释放,之后市场回归平静。春节假期临近,厂家开始放假,市场成交寥寥无几,仅部分贸易商节前低价少量寻货,钢厂节前基本已经完成备货,金属镁、铸造、出口企业也陆续休市进入春节假期,市场活跃度随着假期的临近而降低。2月份,刚好处于节后,厂家仍处于复产中,供应可能会相对紧缺,所以预计2月份硅铁现货价格或稳中有涨。截至1月23日,内蒙古鄂尔多斯硅铁FeSi75-B市场价报5600元/吨,较上月底持平;宁夏中卫硅铁FeSi75-B市场价报5550元/吨,较上月底持平。

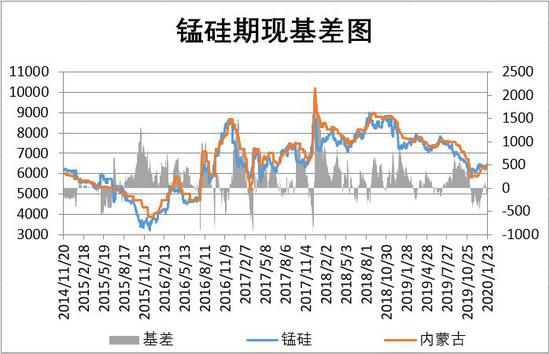

1月份,硅锰现货价格整体呈现小幅上涨。月初,钢招的落定,进入交货期,市场低价可流通资源不多,厂家现货库存偏紧。但是随着钢招接近尾声,意味着钢厂集中采购即将结束,所以硅锰上涨动力逐步减缓。临近春节假期,贸易商需求不大,且由于运费上升,贸易商盈利空间缩小,对于高报价硅锰采购并不积极,硅锰价格小幅下调。2月份,由于大部分主流矿山的提价,锰矿对华报价小幅上调。虽然春节期间会有现货的积累,但是在原料价格坚挺,对硅锰价格的支撑还是比较大的。预计2月份硅锰现货价格将稳中有涨。截至1月23日,内蒙古硅锰FeMn68Si18出厂均价报6300元/吨,较上月底涨50元/吨,涨幅0.8%;贵州硅锰FeMn68Si18出厂均价报6500元/吨,较上月底涨100元/吨,涨幅1.56%。

(二)产量

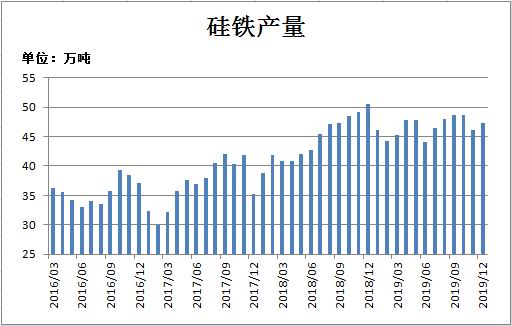

2019年12月,硅铁产量47.26万吨,环比增加1.1万吨,增幅2.38%;同比减少6.38%。2019年1-12月,硅铁产量560.47万吨,同比增加4.71%。11月份进入错峰限产的厂家在12月份逐渐恢复生产,所以12月产量环比增加。

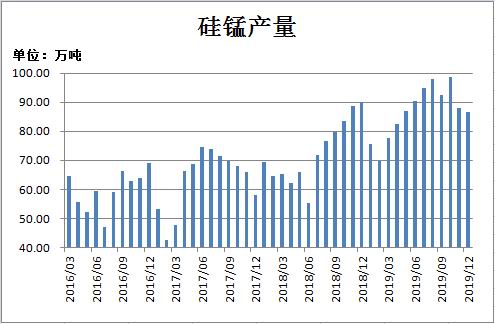

2019年12月,硅锰产量86.66万吨,环比减少1.19万吨,环比减少1.35%;同比减少3.69%。2019年1-12月,硅锰产量1041.29万吨,同比增加19.26%。12月份开工率较11月下滑,由于云南与广西及宁夏等中小企业进入减停产区间,宁夏和内蒙部分大厂进行短时间的检修。

(三)进出口

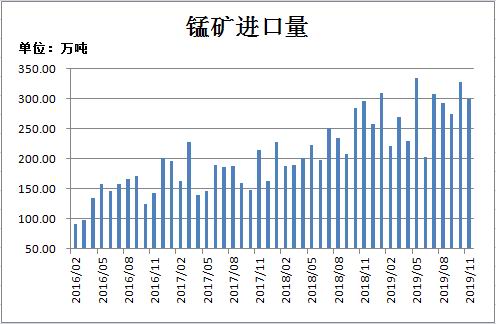

2019年11月,锰矿进口299.96万吨,环比减少8.49%,同比增加1.17%。2019年1-11月,中国进口锰矿总量3069.72万吨,同比增加22.67%。

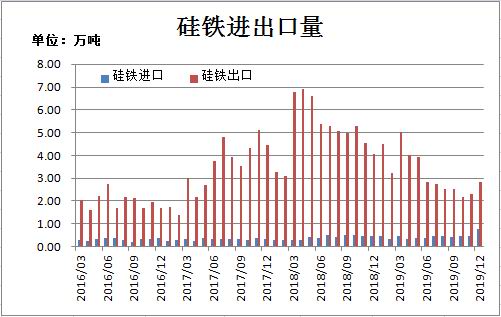

2019年12月,硅铁出口2.85万吨,环比增加23.37%,同比减少29.67%。2019年1-12月,硅铁累计出口38.64万吨,同比减少36.86%。2019年12月,硅铁进口0.77万吨,环比增加73.13%,同比增加64.58%。2019年1-12月,硅铁累计进口5.31万吨,同比增加12.33%。国际市场价格上扬,但是国内价格依旧高于国际价格,出口单成交量少。12月硅铁出口依旧低迷,但是较11月呈现增加。

(四)库存

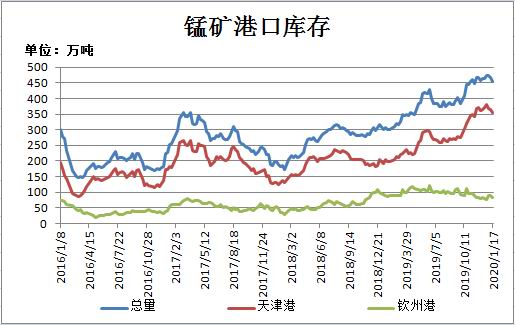

1月,港口锰矿库存呈现回落。截止1月17日,锰矿港口库存为453.6万吨,较上月底减少20.8万吨,减幅4.38%。其中天津港354.2万吨,钦州港84.4万吨。月初锰矿外盘再度上涨,发运量保持低位,加上工厂冬储备货,所以港口库存出现下降。

(五)开工率

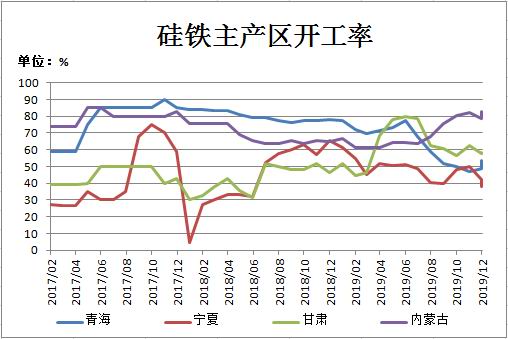

2019年12月,硅铁主产区生产企业的开工率:青海53.42%,宁夏37.97%,甘肃58.34%,内蒙82.91%。其中宁夏开工率下滑,青海和内蒙古上升,甘肃则相对稳定。11月错峰限产的企业12月份开工率逐渐恢复至相对正常水平,但宁夏区域部分厂家尚未恢复,且未恢复的厂家预计会在年后才可能恢复正常。

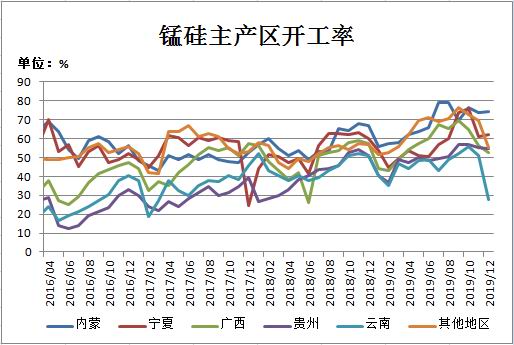

2019年12月,硅锰主产区生产企业的开工率:内蒙74.1%,宁夏62.1%,广西52.9%,贵州54.9%,云南27.7%,其他地区55.2%。其中云南地区下滑幅度最大,其次是广西。月初云南与广西及宁夏等中小企业进入减停产区间,中旬宁夏几家大型企业生产恢复,而内蒙、广西等产区仍有小幅下降。所以12月份开工率下滑比较明显的是南方。

(六)下游钢市需求

截止1月17日,全国钢厂高炉开工率为66.71%,较上个月底上升1.38%。本月钢厂高炉开工小幅上升,节前高炉的开工率相对稳定,没有大幅的增减变化,且由于钢厂利润缩减,所以开工率没有继续上升。

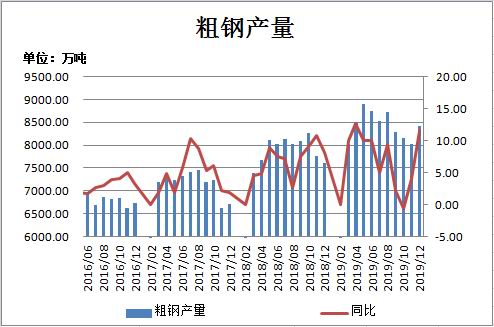

2019年12月,全国粗钢产量8427万吨,同比增长11.6%,环比增长398万吨,增幅5.0%。1-12月累计,粗钢产量为99634万吨,同比增长8.3%。由于12月份钢厂利润水平较高,所以钢厂生产积极性也比较高,所以产量明显增加。

总结与展望

1月份,硅铁、锰硅期价呈现先跌后涨的走势。月初钢招集中采购结束,进入交货期。市场需求也随着春节假期的临近而减少。预期2月份锰矿现货价格相对坚挺,由于对华报价呈现上涨。且前期厂家锰矿采购价格都不低,所以有成本的支撑。节后进入2月份,新一轮钢招的开始将会带动需求,且节前低价货源是相对紧张的。预计2月份硅铁、锰硅或呈现上涨。建议硅铁、锰硅期货采取逢低买入的策略,注意风险控制和仓位管理。

第二部分 操作策略

1、中线投资者

2月份,大部分主流矿山提价,所以锰矿或呈现上涨。节后新一轮钢招或启动,对硅铁、硅锰的需求将增加,节前市场可售资源较为紧张。预计硅铁、锰硅期价或呈现上涨。操作上,建议SF2005可在5790-5810元/吨买入建仓,止损参考5690-5710元/吨;SM2005合约可在6390-6410元/吨买入建仓,止损参考6270-6290元/吨。

2、套利(跨期套利,期现套利)

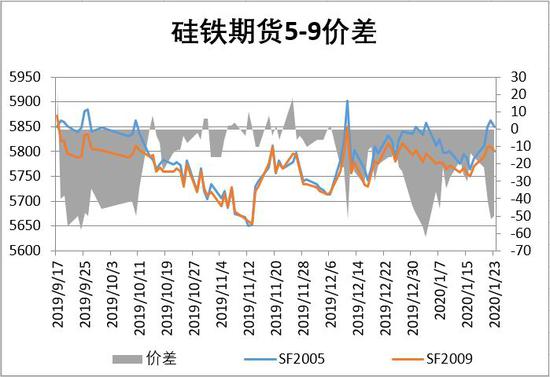

(1)硅铁跨期套利:截至1月23日,期货SF2005与SF2009合约价差(远月-近月)报-50元/吨,当前价差处于偏高水平,预计2月份两者价差可能会缩小。建议空SF2005多SF2009价差在-55元/吨附近建仓,止损-65元/吨,目标价差-25元/吨。

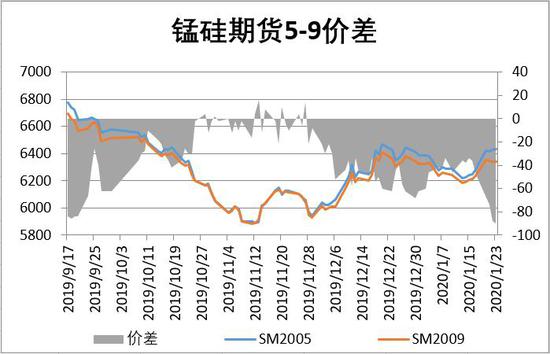

(2)锰硅跨期套利:截至1月23日,期货SM2005与SM2009(远月-近月)价差为-90元/吨,当前价差水平处于高位水平,预计2月份两者价差会缩小。建议空SM2005多SM2009于价差-90元/吨附近建仓,止损-100元/吨,目标价差-60元/吨。

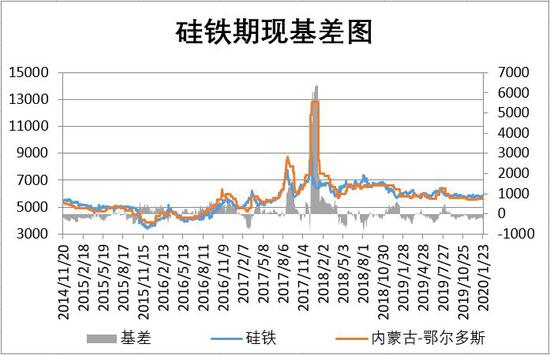

(3)硅铁期现套利:截至1月23日,内蒙古鄂尔多斯硅铁现货价报5600元/吨,期货SF2005合约价格为5850元/吨,基差为-250元/吨.根据我们的2月份对硅铁的研判,基差有望缩小。对于参与期现套利的客户来说,-250元/吨的基差可以提供一定的盈利空间,建议贸易商在现货市场买入,在期货市场参与卖出交割进行库存管理。

(4)锰硅期现套利:截至1月23日,内蒙古硅锰报价6300元/吨,期货SM2005合约收盘价为6432元/吨,基差为-132元/吨。预计进入2月期现价差有望扩大。对于参与期现套利的客户来说-120元/吨基差附近可以提供一定的盈利空间,建议贸易商在现货市场卖出,在期货市场参与买入交割进行库存管理。

瑞达期货

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: