自2月6日上市以来,“插座一哥”公牛集团表现精盐。截至今日收盘,该股连续八个交易日涨停,股价涨幅达180%,市值突破1000亿元。与此同时,公牛集团背后的阮氏家族身家暴涨500亿。

公牛集团8连板

上市十天市值破千亿

2月17日,公牛集团早盘低开0.45%,最低下探至跌超3%,为上市以来首次打开涨停板。

不过,公司股价随后快速直线拉升并封死涨停板,截至上午10:40,公牛集团股价上涨10%至166.85元/股,总市值突破千亿,达到1001.1亿元,成为国内照明电工应用的产品领域第一家市值破千亿的企业。全天换手率59.16%,成交额55.22亿元。

此前,公牛集团已连续7个交易日涨停。

诞生于1995年的“插座一哥”公牛集团,于2020年2月6日在上交所主板上市,该公司首次公开发行股票6000万股,发行价格为59.45元/股,发行市盈率为20.64倍。共募集资金总额为35.67亿元,扣除发行费用后募集资金净额为35.03亿元,较此前招股书中少募集13.2亿元。

公牛集团专注于以转换器、墙壁开关插座为核心的民用电工产品的研发、生产和销售,主要包括转换器、墙壁开关插座、LED照明、数码配件等电源连接和用电延伸性产品。

上市首日起至今,公牛集团股价连续8个交易日涨停。从59.45元/股的发行价到2月17日的166.85元/股,累计涨幅达180.66%。市值方面,仅过去10日,公牛集团市值再翻一倍,突破千亿。

开板首日遭机构抢筹9亿元

盘后数据显示,2月17日龙虎榜中,共11只个股出现了机构的身影,有6只股票呈现机构净买入,5只个股呈现机构净卖出。

其中,公牛集团为当天机构净买入最多的股票。公牛集团有3家机构席位买入,净买入金额为8.9亿元。卖出方面,华泰证券深圳益田路荣超商务中心营业部卖出7986万元,国金证券投资部卖出4521万元。

结合今日盘面表现和盘后龙虎榜数据来看,在公牛集团首次打开连续涨停后,机构进行了快速建仓,显示对其后市的看好。

从主力资金流向来看,今日77股主力资金净流入超亿元。其中,公牛集团主力资金净流入金额达37.78亿元。

阮氏家族身家暴涨560亿

随着公牛集团股价一路彪红,受益最大的莫过于阮氏家族。在这个巨无霸企业里,家族氛围十分浓厚。

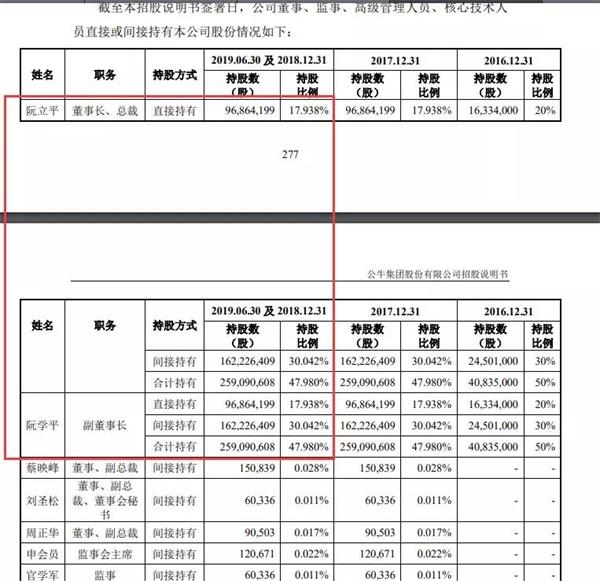

招股书显示,公牛集团控股股东为宁波良机实业有限公司,实际控制人为阮立平、阮学平,兄弟二人合计持有公司股权86.3%,两人均为中国国籍,均具有新加坡永久居留权、香港居民身份证。

其姐妹也参与其中,阮亚平、阮小平及阮幼平,通过凝晖投资合计持有公司股权0.532%,另外阮立平女儿女婿皆有间接持股。

按照今日收盘后公牛集团的总市值计算,共计持有公司87.29%的股权的阮氏家族拥有874亿元的财富。而按照2月6日59.45元/股的发行价计算,上市当天,阮氏家族身家为311亿。10天之内,阮氏家族掌握的股权市值增加563亿元。

不过值得一提的是,通过股权转让以及公司分红,阮氏兄弟至少已经套现44亿。

招股书显示,2015年至7年,公牛集团进行现金分红分别为5亿元、5亿元、22亿元,合计现金分红32亿元。

另外, 2017年12月4日,阮立平、阮学平兄弟通过股权转让,合计套现约12.82亿元。截至2018年末,公牛集团账上的现金及现金等价物只剩2.18亿元。

高瓴资本浮盈超14亿

除背后的阮氏家族外,高瓴资本也是公牛集团股价大涨的受益者。

在快速发展的过程中,2017年对公牛有着格外重要的意义。2017年12月,高瓴资本以8亿元受让了公牛集团2.235%的股权,成为公牛集团的第四大股东。

按照公牛集团目前的市值计算,作为唯一的机构投资者,高瓴资本受让的2.235%的股权价值可达接近22.37亿元,浮盈约14.37亿元。

作为公牛背后的机构投资者,素有价值投资之称的高瓴为何相中公牛?对此,高瓴资本合伙人曹伟表示,高瓴资本有一个“哑铃理论”,即哑铃两端连接新经济和传统行业,一端是新经济高速发展,另一端是传统行业数字化升级,公牛正是一家不可多得的样本,其25年的发展历程很好诠释了优秀企业和企业家的特性。

年营收近百亿的民用电工龙头

然公牛的未来成长性遭到质疑,但其目前无论是销售额还是市场占有率上都是中国名副其实的“插座一哥”。

招股书显示,公牛集团2016年、2017年和2018年营收分别为53.66亿元、72.4亿元、90.65亿元;归属于母公司股东的净利润分别为14亿元、12.85亿元及16.77亿元;扣除非经常性损益的归属于母公司股东的净利润分别为12.14亿元、12亿元及15.56亿元。

根据公牛集团2019年1-9月经营情况,合理预计公司2019年全年营业收入在96.8亿元至106.9亿元之间,同比增长6.77%至18.01%;预计归属于母公司所有者的净利润在23亿元至25.4亿元之间,同比增长37.19%至51.64%。这样的盈利能力,比9成以上的A股上市公司利润都要高。

华泰证券认为,公牛集团线下近100万销售终端为公司筑造护城河,其独特的店招模式协助宣传公司品牌形象。且凭借买断式销售+核心产品专营专销+先款后货,对经销商控制力强,保障细分领域业务拓张。预计公牛集团2019年-2021年EPS为4.09、4.68、5.20元。

华创证券认为,公司是民用电工领域的龙头企业,未来随着民用电工领域需求逐步增长,公牛在产品研发、生产制造、销售网络建设上的优势逐步显现。预计公司2019-2021年归母净利润分别为24.03、30.08、37.62亿元,同比增长分别为43.3%、25.2%和25.1%,对应公司59.45元/股的发行价PE分别为15、12、9倍。

(文章来源:中国基金报)

(责任编辑:DF512) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: