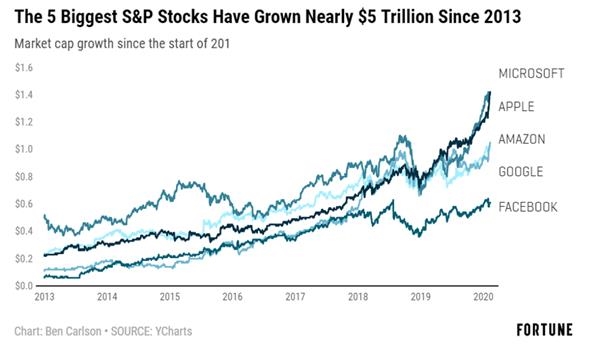

微软、苹果、谷歌、亚马逊和Facebook的市值总和自2013年以来增加了4.4万亿美元,如今是标普500市值最大的5只股票。

这一巨大增长意味着,仅这5家公司的市值便占到标普500总市值的18%还要多。这一巨大增幅也意味着这些公司如今可以影响到整个股市的表现。从标普道琼斯指数看,标普500在2019年的收益率是31%,而其中超过20%来自于这5只科技股。

这种少数股票能够占据主导优势的现象会让一些投资者感到担忧。如果这些公司开始抛售,股市会变成什么样?其他的股票是否都在随着标普水涨船高,还是股市只是受到了少数股票的推动?

我们切不能忘记,标普500股市市值增加高度集中于某些企业只是一个特征,而不是缺陷。在市值加权指数中,大多数市值增额必然都将来自于那些最大的公司,但这并不意味着小公司股票的价格没有上涨,只是它们没有能力影响整个市场。

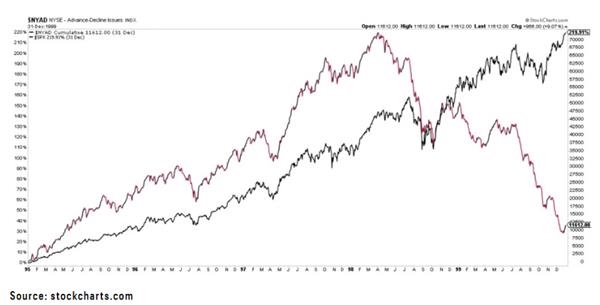

市场宽度便可以用来衡量上涨股票数量对比下跌股票数量的情况,从而了解市场中上涨和下跌的股票到底有多少。在上个世纪90年代末网络泡沫破灭之际,股市和纽交所涨跌线出现了明显的分层,而该涨跌线只是用来衡量上涨股票对下跌股票的数量比率。

涨跌线大幅下探而股市则在继续上扬的事实便有力地证明,仅有少数大公司股票在支撑股市。这也是后续会出现熊市的一个明确警告信号。

让我们再来看看2013年以来采用同样指标的统计图:

分层并不明显,但涨跌线在大多数情况下展现了股市的上扬态势。这幅图告诉我们,中小企业的股价也在上扬。这种测量方法并不能告诉人们具体应该何时入市和出市,但它能够帮助人们理解股市的基本健康状况。

这并非是什么新特征

标普500市值向顶级公司集中的趋势在最近几年越发明显,但当我们回顾历史数据时,这并非是什么新特征。以下是标普500指数市值最高的10只股票自上个世纪80年代以来每个10年之初的表现:

这个表所展现的一个明显事实在于,其顶端企业的替换率相当之高。每隔十年,至少有5到6家新公司的名字会出现在这个列表顶端。如今,霸占列表最顶端的都是科技公司,但80年代初则是能源公司的天下。

过去跻身列表前十的多只股票也曾出现过十分惨烈的修正现象。通用电气自2000年夺得头筹之后市值下跌超过50%。花旗和AIG也曾在世纪之交出现在了这一列表之上,自那之后则分别下跌了73%和95%。埃克森美孚在2010年是标普500市值最高的股票。自那之后,公司股票的表现较整个指数差了近250%。

如今排名前十公司的市值占标普500总市值的25%,这个比例看起来很高,但这个现象在1980年便已存在。如果我们再看看1980年之前的数据,市值甚至更为集中。1965年,AT&T占据了该指数市值的近8%,通用汽车占到了近7%,排名前十的企业占到了总市值的34%。在上个世纪60年代初,排名前十企业占标普500总市值的比例曾一度超过了50%。

公司在标普的平均寿命在60年代约为60年,如今这个数字接近20年,这是合并、中断和破产共同作用的结果。

科技巨头的股票一直在利用这些趋势,但这些公司能有今天的成就并非是命中注定的。微软曾在1997年向苹果提供了1.5亿美元的救命款,而一年之后,谷歌成立了。杰夫·贝佐斯于1994年在车库里创建了亚马逊。Facebook则是在2004年诞生于寝室之中,2012年才上市。看起来这些公司如今不会出现太大的问题,可能它们都已经搭建了坚不可摧的进入壁垒和经久不衰的品牌,但历史告诉我们,并非所有企业在未来数十年中依然能够屹立于榜单顶端。

高度集中一直都是股市结构的一部分。因此就这一点而言,过去是如此,现在亦是如此。如果所有这些排名前十的股票在2030年依然能够排名前十,那才是最令人吃惊的地方。

(文章来源:财富中文网)

(责任编辑:DF134) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: