核心资产讲集中度提高,我的份额是对手失去的,所以标的越炒越少。科技股行情讲创新,新供给创造新需求,你的支出是我的收入,所以产业链基本面逻辑会扩散,标的范围会越来越多。

过去几年A股走出了一波凌厉的龙头白马行情,我们很多时候把它叫做“核心资产行情”。驱动核心资产行情的逻辑有好几个,包括供给侧改革、对外开放外资流入、投资者结构改变等等,这里面我们认为最重要的恐怕还是以消费白马为代表的核心资产其本身进入到了一个向上的盈利周期中。

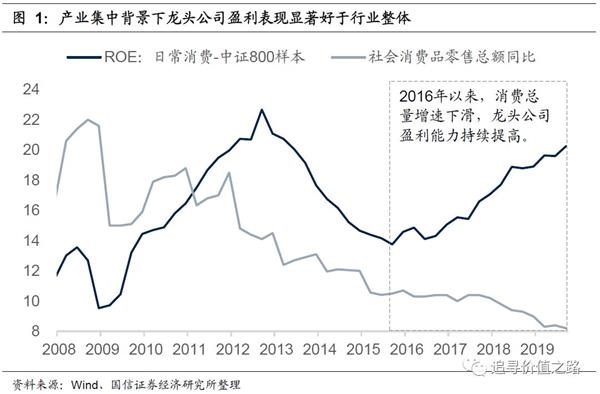

而核心资产公司盈利周期向上,很重要的一个逻辑是在于“产业集中度提高”,而不是“市场规模扩大”。所以过去几年里我们看到,消费龙头上市公司ROE持续上升,这是在社会消费品零售总额同比增速持续下降的过程中完成的。这个现象和问题,我们在报告《从近五年消费股行情谈自上而下研究的痛点》中有详细讨论。

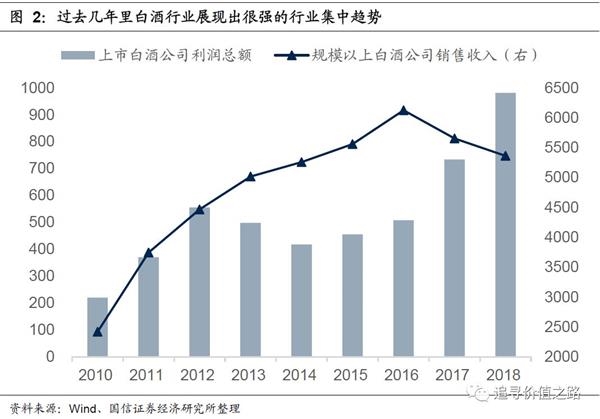

典型的情况就是白酒行业,如果从国家统计局的规模以上企业数据来看,这个行业过去几年表现很一般,甚至由于一些统计方法的原因,2017年和2018年的行业营业收入规模还是在下降的。但是上市白酒企业的营收和利润在最近几年里都有明显提高,全部白酒上市公司的利润总额占全部规模以上白酒公司利润总额的比例,从2014年的60%提高到2018年的78%。行业头部企业集中度提高的趋势异常明显。

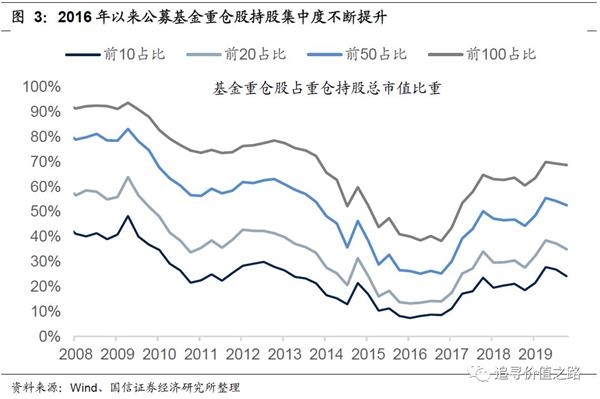

产业集中度提高的逻辑,本质上是一个存量博弈,龙头公司获取的市场份额是竞争对手失去的收入。这种逻辑从二级市场投资上来说,导致的一个结果就是,龙头公司和核心资产的标的范围越来越小,机构投资者持股越来越集中。从下图的数据中,可以很明显的看到,2016年以后公募基金的重仓股集中度持续提高,所以出现了所谓的机构抱团现象。

而反观科技股行情,逻辑截然不同,科技股行情讲的是科技创新,科技创新形成新的供给创造新的需求,这是一个增量市场。增量市场中,你的支出是我的收入,会变成一种上下游关系,最终带动整个产业链的变化。比如在这次疫情过程中,很多公司都采用了云办公系统,有些电话服务公司的系统容量可能都不够用了。当日后增加投入进行建设时,建设云办公系统需要服务器,建设服务器需要专门的设备,专门的设备需要专门的材料等等。

所以,我们看到,从2019年下半年科技股行情启动以来,从最初的PCB、到无线耳机、到半导体、到手游、到云计算等等,市场热点始终是在不断的扩散的。这种扩散非但是市场行情本身的扩散,他不仅仅是说投资者在寻觅新的市场热点,而是说这种扩散的背后本质上是科技创新带来的基本面变化在产业链中的扩散。

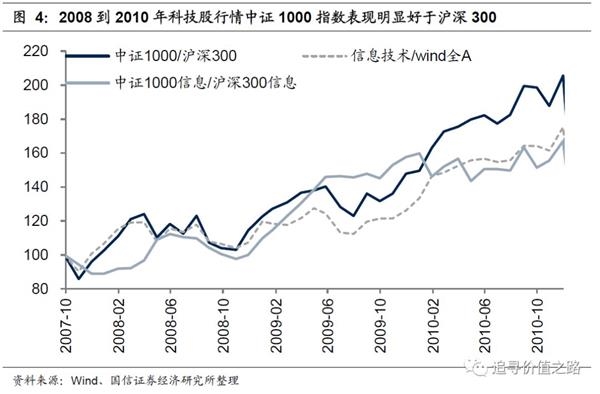

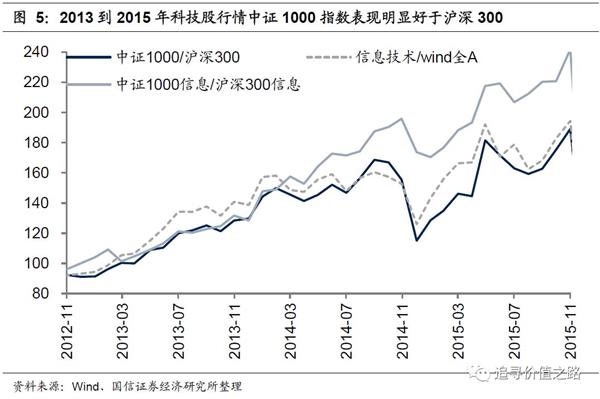

所以回顾历史,就会发现,在过去两轮的科技股行情中,都发生了这样的事实:第一,科技股行情中,中证1000指数跑赢沪深300指数,说明小盘股总体表现比大盘股好。第二,科技股行情中,信息技术板块中也是中证1000成分股表现要好于沪深300成分股。2008年到2010年(参见图4)那波行情情况如此,2013年到2015年(参见图5)那波行情情况也如此。

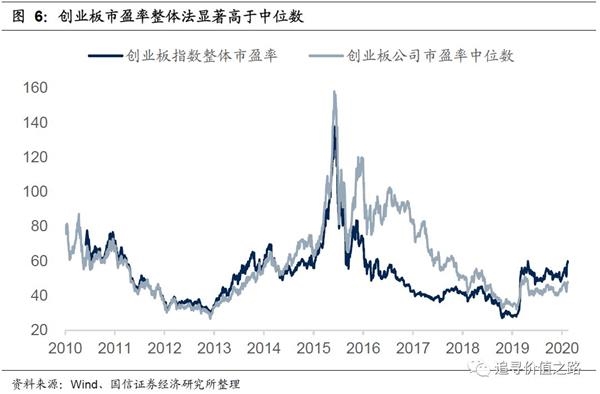

为什么科技股行情“扩散”的特征是值得关注的?因为这意味着后面可能会有更多的市场热点和投资机会出现。而且,从目前的市场估值状况来看,行情的可持续性也多少取决于行情能否扩散。对比目前创业板指数的整体估值(整体估值即按照权重股市值加权,权重股估值影响大),和创业板公司市盈率的中位数(中位数即所有公司权重一样),可以明显的发现,创业板指数的整体估值要高于中位数,也就是说,权重股或者说一些热门股的估值相对要更高。

如果行情是扩散的,那么,那些现在估值相对而言没有那么高的非权重股,是不是就有可能会有更大的机会,行情的持续性是不是也会更长呢。

风险提示:宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。

(文章来源:追寻价值之路)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: