阿里巴巴完成在港股二次上市后,我们认为中概股回归港股上市是值得关注的新趋势,可能有约20支中概股初步符合条件。后续如果这些中概股逐步回归港股,有助于活跃港股、巩固香港在全球股权融资市场中的领先地位,并进一步提升香港作为投资中国、特别是中国新经济桥头堡的作用。如果结合未来潜在的沪深港通机制升级及恒生系列指数规则调整,可能会进一步吸引大陆资金南下,逐步改善港股及A股的市场生态、巩固香港国际金融中心的地位。

问题一:中概股市场概况

以美国为主上市地的中概股234支,总市值约1.2万亿美元(截止2020年2月13日)。其中大部分来自互联网及科技(含金融科技)、消费、医药等新经济领域,市值及流动性分布两极分化,超过100亿美元的30家,日均交易量超过5000万美元的22家。

问题二:中概股回归港股要遵循哪些主要规则?

新上市规则生效后香港交易所新增允许三类公司上市:1)尚未盈利的生物科技公司;2)不同投票权架构(WVR)公司,且符合特定要求;3)以大中华为业务重心的公司在港实现第二上市:可保留现行VIE结构及不同投票权架构,但需符合以下要求:1)市值大于400亿港币;或市值大于100亿港币且最近1个财年盈利不少于10亿港币;2)2017年12月15日前在合资格交易所上市。我们认为已在美上市的中概股回归最方便的选择可能是第三类条件。

问题三:中概股回归港股上市一般有哪些考虑?

港股及A股市场持续升级市场规则,客观上增加了对不同类型公司上市的包容性和吸引力。中概股选择回归港股或者A股上市可能有如下考虑:为业务发展融资且增加股票流动性、离本土市场更近、获得更好的估值及在新的中美关系形势下减少中概股面临的监管风险,等等。

问题四:有哪些中概股已经实现回归港股,表现如何?

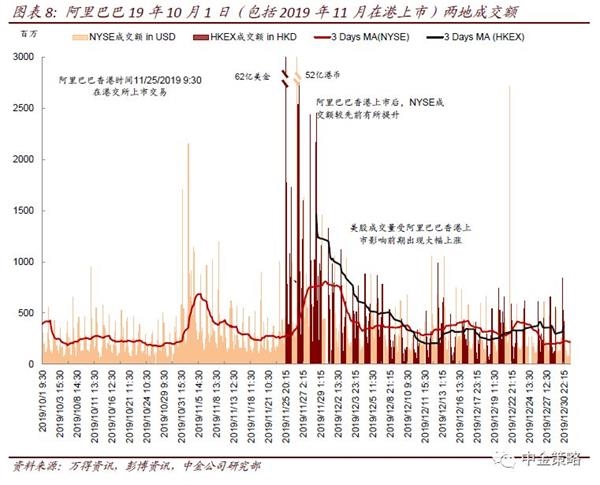

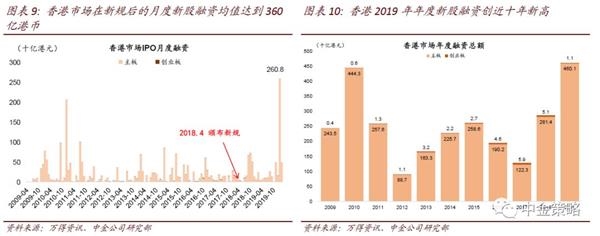

目前包括阿里巴巴、百济神州等在内以美股为主上市地的中概股已经实现美股及港股两地上市。阿里巴巴回归港股适用上述第三类条件,在香港发行股份5亿股,融资近千亿港币;发行价格对应的估值23.7倍滚动市盈率/5.9倍市净率。阿里巴巴在香港上市前五个交易日日均交易量90亿港币,此后至今日均交易量约32亿港币,对应日均换手率2.6%,交易较为活跃。

问题五:中概股回归可能带来哪些影响?

中概股及未来潜在的新经济龙头公司赴港上市将使得港股上市公司更加多元化、增强港股对上市公司及投资者特别是大陆投资者的吸引力、改善香港市场生态。如果再结合未来可能的沪深港通机制升级及恒生系列指数的调整,这会促进港股和大陆A股的融合、完善两地市场生态,巩固香港国际金融中心地位。

问题六:还有哪些中概股可能初步符合回归的条件?

我们根据4个条件对234家中概股公司进行了梳理:1)在2017年12月15日之前已经在美股上市;2)属于新经济消费、科技、医药等领域;3)市值在400亿港币以上;或4)市值在100亿港币以上且2018年年度利润在10亿港币以上。初步符合上述条件的中概股有19家,总市值约3400亿美元。如果假设这些公司在未来一到两年内逐步回归港股,平均新发行10%左右的股份,那么潜在融资金额在340亿美元左右。具体名单请参见中金发布的正式报告。

(文章来源:中金策略)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: