疫情爆发短期如何影响石油价格?

疫情爆发对石油价格的影响归因于三个因素:

1)休克式的人口流动,使得石油需求锐减。这是最直接的效果,海陆空交通需求大幅下降,短期对航煤、汽柴、船用燃油需求造成明显压制。通常在农历新年假期期间,出行需求会激增,仅靠航空旅行就有8000万人。但是,由于许多航班现已取消,2020年1月至2020年2月的石油需求可能会比2019年同期降低3-8%。当然除喷气燃料外,由于湖北(武汉是主要的商业枢纽)道路运输的限制,汽油消耗量也将减少。航运方面,中国的海运量占全球比重达22%,一旦需求受阻,也会引起船用燃油需求的滑落。

2)对中国和亚太地区经济的深远影响。旅游业、消费等将遭受最严重的打击。从1月27日开始,中国已停止所有在国内外的团体旅行。该措施将严重影响泰国,澳大利亚,越南,新加坡和日本等所有受中国游客欢迎的目的地。进一步,饭店,运输和零售也将受到打击。但是,经济下滑不太可能持续太长时间。一旦病毒被击败,旅行就会兴旺起来。在2003年SARS流行之后,需求迅速增加了一倍。

3)担心供应过剩。一、二季度炼厂会降负荷进行检修,是季节性的累库周期,叠加疫情造成需求进一步下降,根据IEA的说法,到2020年第一季度至第二季度,石油过剩可能达到100万桶/日。

SARS期间影响了03年2季度石油消费数据

SARS期间,石油消费受到严重拖累,2003年2季度,全球原油需求增速为1.69%,环比下滑1.1个百分点,而后在三季度就开始出现反弹。

中国的反弹力度很强,2003年2季度中国原油需求增速仅为3.85%,较1季度回落7.65个百分点,而后在三季度出现强劲反弹,增速达13.73%。

拉长时间轴,SARS对需求的影响并不明显

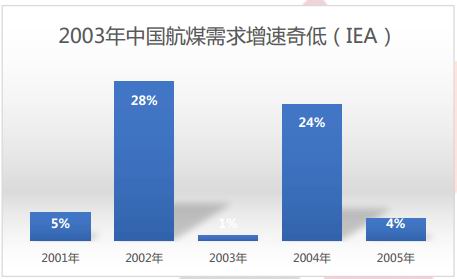

参考2003年SARS疫情那年的油品消费,并非全部都不好,尽管航煤的年度需求仅为1%,但其他石油产品在很大程度上不受2003年SARS爆发的影响,汽柴油和石脑油约有8%-12%的增幅,与其他年份基本持平。

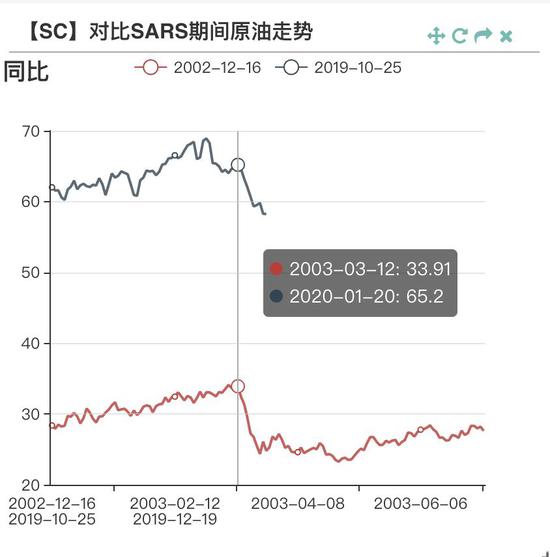

对比两次疫情,暴跌发生在爆发期,可见主要是恐慌情绪所致

SARS首例出现在2002年11月16日,直到3月6日北京出现首例非典输入患者,3月12日WHO发布非典全球警告。

自3月12日,油价才真正受到疫情影响快速爆跌,自首个病例出现已过去4个月时间,Brent从33.91美元/桶,跌至25.5美元/桶,下跌6.4美元/桶,跌幅24.8%,历时9个交易日,即约2周的行情炒作期。

本次疫情体现了明显的学习效应,自12月8日发现首例新型冠状病毒患者,1月20日左右就已引起国际投资市场的关注,疫情行情出现。Brent自65.2美元/桶下跌至1月30日的58.2美元/桶,下跌7美元/桶,跌幅约10.67%,历时10个交易日。

我们认为接下来的交易日,恐慌性情绪未来对油价的方向性影响可能会明显弱化。

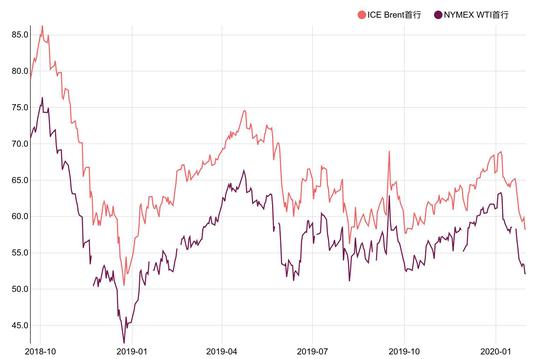

短期测试去年的三重底,强边际效应仍在

回顾过去一年的油价行情,进行了三次油价探底。WTI在50美元附近;brent第一次在60美元附近,后两次在55美元附近(2019年2季度,permian三条管道投放收缩了BW价差)。

页岩油的半周期成本在40-60左右,50美元为页岩油企业套保的心理关口,是重要的心理防线。

第一次触底发生在6月,以沙特油轮被炸、伊朗袭击美国无人机等事件为转折点,快速反弹。第二次触底发生在8月;第三次触底发生在10月初,长短端利率的恐慌结束、双方谈判现利好。

之所以花篇幅梳理2019年的三重底,是因为在1月初“苏莱曼尼事件”叠加基本面转弱,油价开始回调,而疫情进一步恶化了原油价格,目前面临再次测试底部的情况。

我们认为底部的边际效应仍然存在。其一是疫情期间,情绪或者是预期对价格的支配强于基本面数据,疫情带来的需求下滑、累库数据有滞后,但两周的时间里,恐慌情绪对价格的宣泄已较为充分,可参考2003年SARS期间的情况,后期哪怕数据利空,可能油价也会相对钝化,毕竟Pricein了;其二是拉长时间轴,短期的需求锐减,后期会有一定修复,以年为尺度来看,不宜太悲观。

因此,对单边投机者,在目前这个位置,给出布局多单的建议。

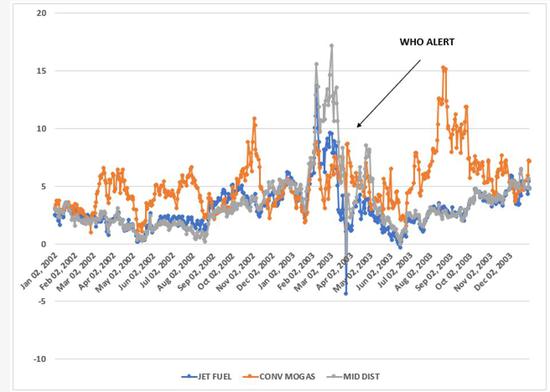

油品方面,汽油裂解表现稳定,航煤受影响最明显,也拖累了柴油裂解

参考美国的汽油、中间馏分油和航煤相对WTI的裂解价差,可以看出汽油裂解表现相对稳定,公路出行的影响比航空等小得多;航煤裂解下滑严重,从8美元/桶跌至零附近。疫情期间柴油也受到了航煤的拖累。

柴油裂解自2019年四季度开始崩塌式回落。主要有两方面原因:一是IMO2020对柴油消费的支撑并未显现,导致预期落空,这一问题我们曾经在燃烧油的专题里提到过,新加坡囤积的低硫燃料油能保供1季度,因此船用柴油的替代功能并没有想像中的那么强。二是美国面临暖冬,取暖需求明显弱化,可以参考美国的天然气,其高点也是在2019年10月,且最高跌幅达30%。

燃料油:贸易量萎缩,航运需求弱化

根据克拉克森研究,相比2003年SARS病毒扩散时期,目前中国在全球海运贸易市场的影响力更广更深远(如下表格)。据估算2019年中国海运贸易进口量已经达到26.4亿吨,占到全球海运总量的22%,较之2003年规模增加了3倍多。

疫情期间,工厂推迟开工,对全球贸易影响负面,相应地,干散货指数和原油运费在疫情期间也出现明显回落,当然这里与中国的春节有重合。

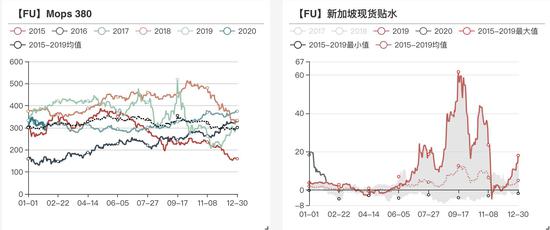

燃料油:对之对应,现货贴水也在下探

燃料油:退税政策终于落地

2020年1月22日,财政部、税务总局、海关总署联合发布《关于对国际航行船舶加注燃料油实行出口退税政策的公告》,原文内容如下:

一、对国际航行船舶在我国沿海港口加注的燃料油,实行出口退(免)税政策,增值税出口退税率为13%。本公告所述燃料油,是指产品编码为“27101922”的产品。

二、海关对进入出口监管仓为国际航行船舶加注的燃料油出具出口货物报关单,纳税人凭此出口货物报关单等相关材料向税务部门申报出口退(免)税。

三、本公告自2020年2月1日起施行。本公告所述燃料油适用的退税率,以出口货物报关单上注明的出口日期界定。

划重点:

1、产品编码为“27101922”的5-7号燃料油,也就是说,不分高低硫,属于燃料油范围的产品,并且是用于国际航行船舶加注燃料油(即保税船用燃料油),才实行出口退(免)税政策。即出口至国外的燃料油不享有增值税减免。

2、燃料油出口政策,其出口流程可参考“一般贸易”出口范围,增值税13%实施免征,消费税可参考汽柴油,在出厂环节进行免征。

3、市场流传配额版本:中石化1000万吨/年,中石油600万吨/年,中海油500万吨/年,中化300万吨/年,尚未实锤,但实质影响不大。

4、退税政策落地后,低硫燃料油期货合约正式进入审批流程,拭目以待。

沥青:疫情当下,上下游开工推迟,供需两淡

当下沥青市场处于供需两淡的局面,疫情的发生加剧了市场寡淡的现状,目前没有明显的交易逻辑,单边走势跟随原油。

开工率方面,部分炼厂降负荷生产,带动开工率也有下滑。据百川统计,截止今日(1月30日),国内炼厂开工率较节前下降7%至30%。受疫情影响,成品油消费量锐减,可能进一步影响炼厂开工,进而影响沥青产量。

下游需求方面,疫情导致人口流动和交通运输受阻,节后复工可能推迟2-3周,甚至更长时间。另外,道路铺设进程下游施工会受到砂石料供应的影响,湖北地区是砂石料重要供应地,短期或将出现砂石料断供,从而将影响部分地区下游开工或将推迟至4月。

厂库库存方面,虽然开工率下滑,但春节期间工程停滞,还是带来了库存累积,因下游推迟复工,累库压力可能持续时间较长,后期需要关注成品油需求下滑对开工率的拖累是否会缓解厂库库存。

天风期货 肖兰兰

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: