原标题:长江宏观·赵伟 | 利率债收益率震荡上行,转债小幅收涨——流动性及债市周跟踪第74期

来源: 长江宏观固收

报告摘要

债市短期性价比下降,转债多挖掘结构性机会

短期来看,债市仍受益于流动性、但性价比下降,中期回归基本面,信用债配置不可盲目下沉资质。为缓解疫情影响等,未来一段时间流动性环境或保持中性偏松,仍有利于债市,但长端收益率的过快下行压缩未来空间;需紧密跟踪疫情、复工等变化,谨防利率快速下行、避险情绪消退带来的回调风险。中期来看,债市仍有经济基本面支持,并不具备转熊基础;但通胀可能掣肘利率下行空间。此外,部分受疫情影响较大的,如房地产、商业贸易、休闲服务等行业,企业现金流压力加大,或导致相关信用风险上升。

转债多关注转型逻辑的映射,挖掘新经济等板块的结构性机会。从上市公司的数据来看,部分新经济相关细分板块的资本开支增速、资本开支占收入的比重已经开始回升。例如,2019年三季度,在5G等带动下,基础软件及套装软件、电信运营、系统设备等行业的资本开支累计增速、资本开支占收入的比重开始逐步提升。同时,再融资新规正式落地,取消创业板定增的盈利要求、定价基准下调、解除减持限制、增加发行对象的数量等等。短期来看,定增或在一定程度上挤压转债供给,利于存量个券的定位。中长期来看,新规有利于改善新兴行业企业的融资环境,提升企业的盈利能力。结合目前新经济相关板块的转债特征来看,可关注新北、烽火等价格稍低、ROE较高的个券。

风险提示:

1. 海内外经济、政策显著变化;

2. 疫情防控及复工不及预期。

报告正文

流动性回顾和展望

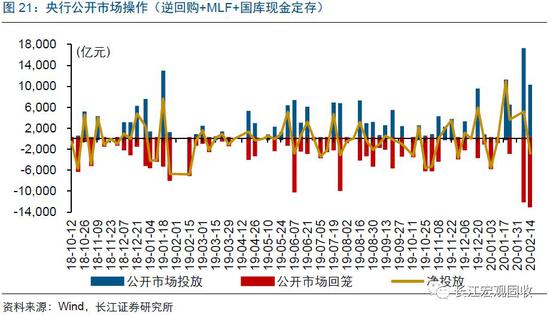

资金净回笼,本周大量逆回购到期

资金净回笼,本周仍有大量逆回购到期。上周,资金净回笼2800亿元,其中,逆回购投放和到期分别为1万亿元和1.28万亿元。本周有1.22万亿元逆回购到期,考虑到复工逐步推进、资金需求增多,央行或继续提供货币支持,维持流动性合理充裕。

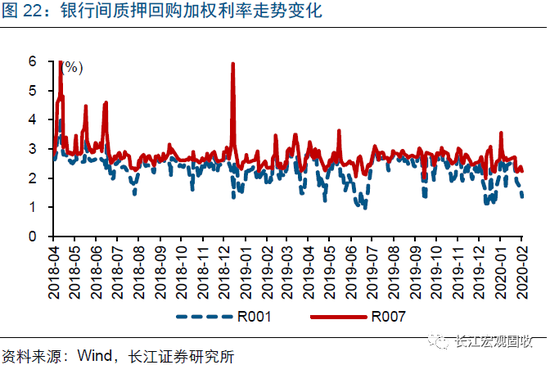

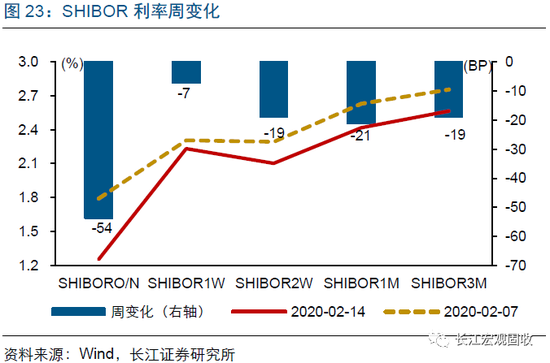

货币市场利率多数回落,本周或涨跌互现

货币市场利率多数回落,本周或涨跌互现。上周,R001和R007分别较前周回落50BP和上涨3BP至1.36%和2.24%;SHIBOR隔夜和三个月利率分别为1.26%和2.57%,分别较前周回落54BP和19BP。考虑本周有大量逆回购到期,本周利率或涨跌互现。

债市观察

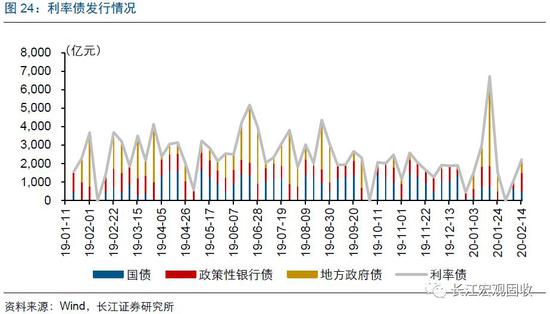

利率债发行规模增加,收益率震荡上行

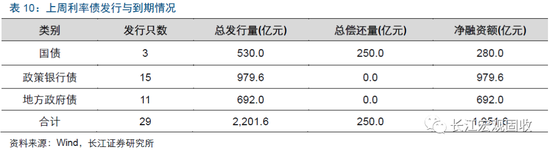

利率债发行规模增加。上周,利率债总计发行2202亿元,较前周增加1097亿元;净融资1952亿元,前周为-1051亿元。其中,国债发行530亿元,较前周减少110亿元;政策性银行债发行980亿元,较前周增加515亿元;地方政府债发行692亿元,前周未有发行;国债和政策性银行债净融资分别为280亿元和980亿元。

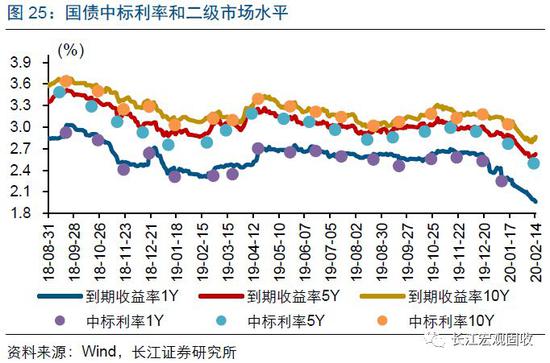

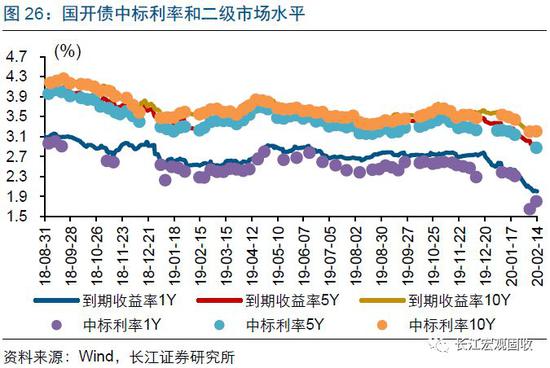

中标利率有所分化。上周,共招标3只国债、15只政策性银行债和11只地方债。其中,2月13日招标1年期、5年期和10年期国开债各1只,中标利率分别较上期同期限品种上行16BP、下行26BP和上行1BP。

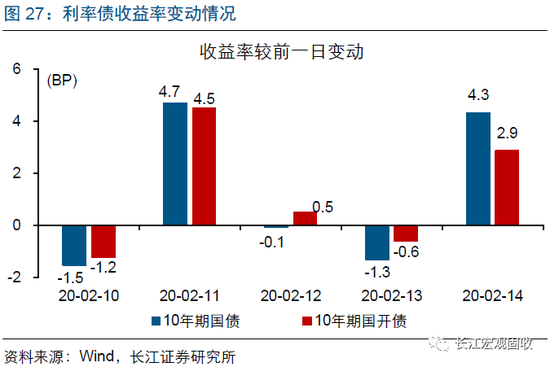

利率债收益率有所分化,期限利差整体走阔。上周,10年期国债和10年期国开债收益率分别为2.86%和3.28%,均较前周上行6BP。10年期与1年期国债和国开债期限利差分别为90BP和128BP,分别较前周走阔15BP和12BP。具体来看,周一,资金面宽松,长端收益率小幅下行;周二,复工加快预期推动长端收益率大幅上行;周三、周四资金面保持宽松格局,市场窄幅波动,长端收益率小幅下行;周五,关于MPA房地产信贷考核放松预期,推动长端收益率大幅上行。

转债发行较前周持平,转债小幅收涨

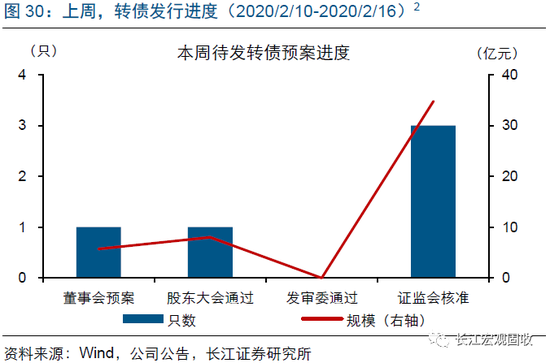

上周,转债发行速度相较前周持平,3家公司的转债预案获证监会核准。截至2020年2月16日,共计142家公司的转债预案获股东大会通过,涉及的发行规模约2789亿元;27家公司的预案已获证监会核准,涉及发行规模约859亿元。2020/2/10-2020/2/16期间(不含修订、延长有效期等),过股东大会的1家,发行规模约8亿元。

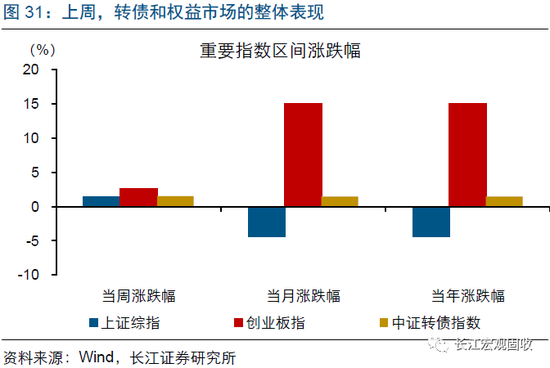

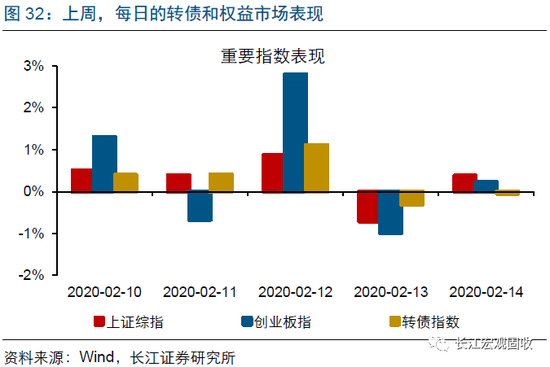

权益和转债指数均小幅收涨。上周,中证转债指数收于355.06点,上涨1.55%;上证综指收于2917.01点,上涨1.43%,创业板指收于2069.22点,上涨2.65%。成交额方面,上周,中证转债指数成交额672亿元,相较于前周增加10亿元,上证综指成交额达到15846亿元,相较于前周减少1166亿元,创业板指成交额9373亿元,相较于前周增加809亿元。

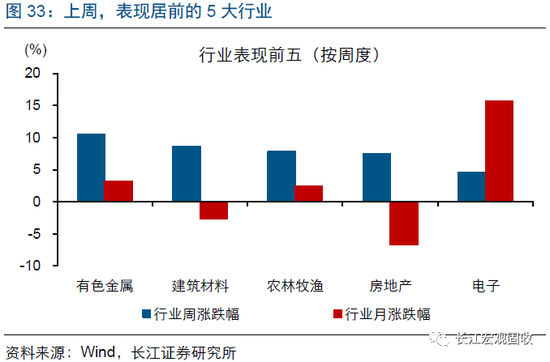

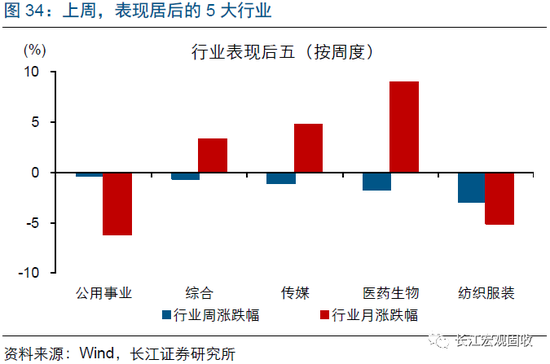

申万行业中,大部分行业上涨。申万一级分类的28个行业中,23个行业上涨,5个行业下跌;其中,有色金属(10.46%)、建筑材料(8.63%)、农林牧渔(7.82%)涨幅居前(跌幅较小),跌幅较大的行业分别是纺织服装(-2.96%)、医药生物(-1.75%)、传媒(-1.06%)。

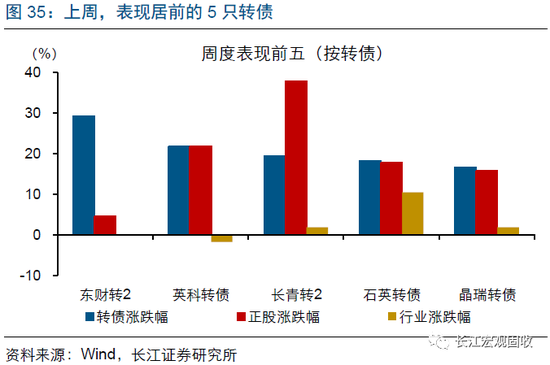

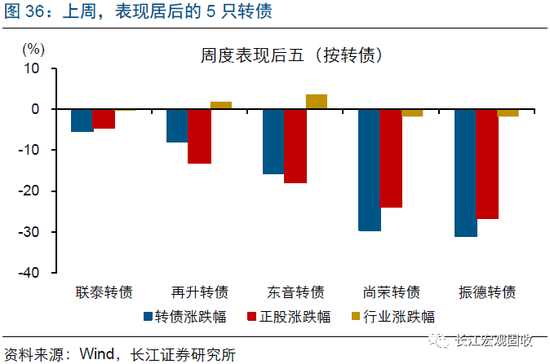

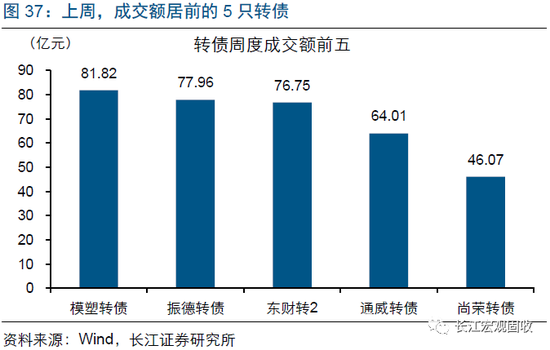

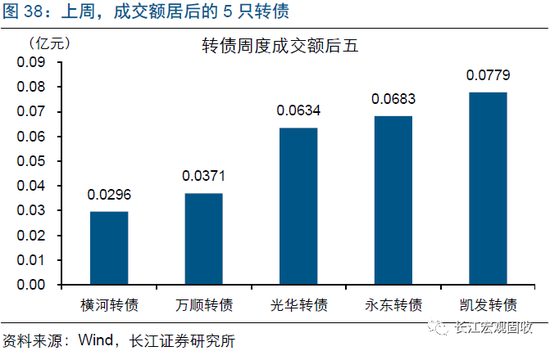

大部分转债上涨,东财转、英科、长青等个券的表现较好。除去停牌转债,上周共有225只转债参与交易;其中,189只个券上涨,36只个券下跌。从涨跌幅来看,东财转2(29.30%)、英科转债(21.79%)、长青转2(19.43%)涨幅居前,跌幅较大的为振德转债(-31.07%)、尚荣转债(-29.55%)、东音转债(-15.65%)。从成交额来看,上周流动性较好的是模塑转债(82亿元)、振德转债(78亿元)、东财转2(77亿元),流动性较差的为横河转债(0.03亿元)、万顺转债(0.04亿元)、光华转债(0.06亿元)。

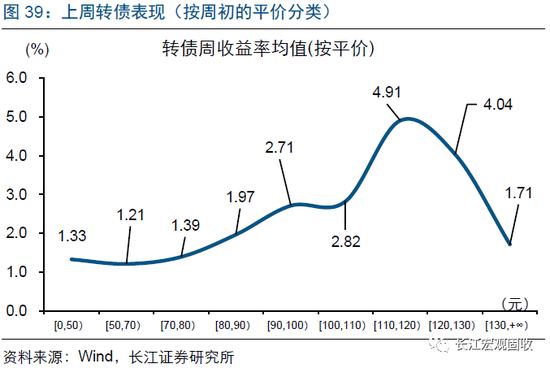

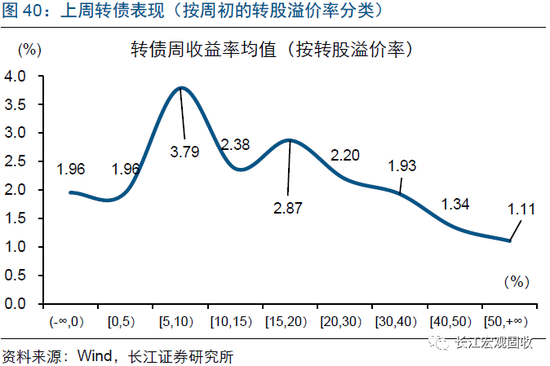

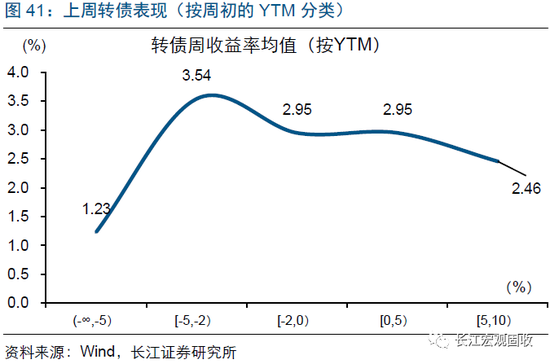

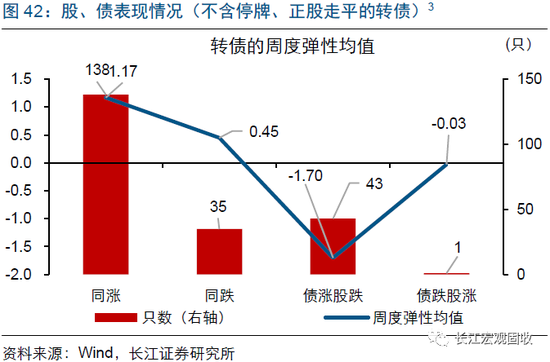

股性个券表现较好,股债同涨的个券居多。上周,转债的表现分化。其中,110到120元平价区间的转债表现较好,涨幅均值约为4.91%;转股溢价率小于0%的个券表现较好,涨幅均值达到1.96%。YTM在-5%到-2%的转债表现较好,涨幅均值约为3.54%。上周,股债同涨的个券较多,共计有138只;同涨个券的弹性均值约为1.17。股债同跌、债涨股跌的分别有35、43只。

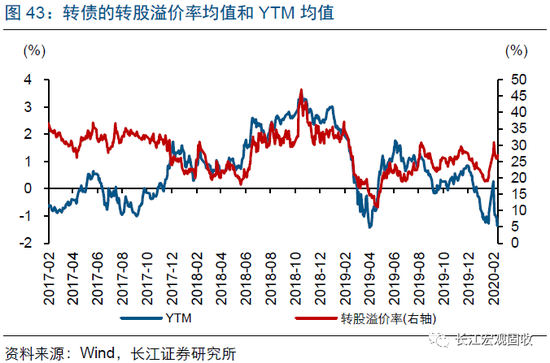

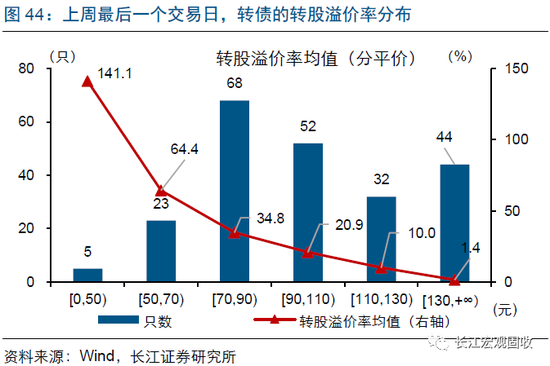

转债的转股溢价率均值小幅压缩、YTM均值继续下行。上周,转债的整体转股溢价率均值从26.89%小幅压缩至26.87%;YTM均值由-0.94%降至-1.30%。截至2020年2月14日,224只存量个券中,70-90、90-110平价区间个券较多,分别有68、52只,转股溢价率均值分别约为34.8%、20.9%;平价在130以上的个券44只,转股溢价率均值约为1.4%。

注释:

[1] 上市交易指公布上市交易的时间在上周。

[2] 弹性使用转债周度涨跌幅与正股周度涨跌幅比值估算;走平的转债计入上涨的样本。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: