一、钢厂减产导致需求下降

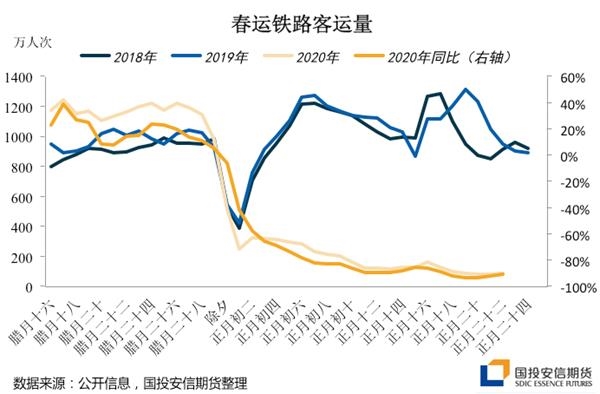

受疫情影响,返工潮迟迟不恢复对于建筑需求有一定的延后,从工地来看,尤其是小型地产项目,早日复工将会增加防疫成本。而一些国际型项目,例如上海的金砖银行,目前工人也处于待命状态,未有复工,若无法在交付期内完成建设任务,则会带来较大负面影响,所以预计承包方将会在交付期之前完成。且由于新冠病毒传染性较强,可以预料到工地复工后检疫措施较为严格,令生产活动恢复至正常尚需时日。

疫情对长流程炼钢影响有限,从周产量来看高于往年同期水平。相比之下对短流程影响更严重一些,由于废钢价格坚挺,年后钢价下跌令电炉开工意愿更低,一定程度上缓解钢材供应压力。

更大的影响体现在工地需求持续停摆,从而导致钢厂累库压力激增、原材料供应不足,会被迫减产。目前山东、唐山等地钢厂已经确定检修计划,后期重点关注其他地区钢厂减停产情况。

二、疫情令供需错配,真实供需无改变

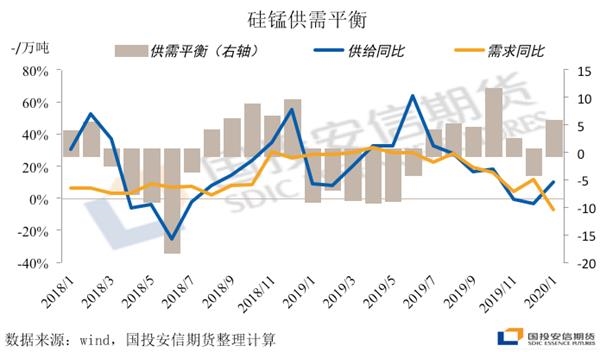

对于合金供应端来说,疫情造成的最大影响为运力不足导致的供需错配。而供需错配的结果是钢厂需求旺盛,硅锰供应的减量,所以硅锰年后的钢招价格有一定的上涨。硅锰方面涨价原因有两点,第一点为运力不足,第二点为钢厂年前硅锰原材料补库未完成,计划年后继续补库,但是因为疫情造成了物流运力不足,在卖家力挺报价的基础上,钢厂不得不提涨招标价格以采购硅锰。2月4日,北方某大型钢厂在第二轮招标价格后定价,2月份硅锰招标价格7200元/吨,环比上涨600元/吨。全国2月份钢厂招标价格环比上调600~800元不等,这次拉涨主要系南方钢厂先行提高钢招报价,北方钢厂招标价格略显被动。

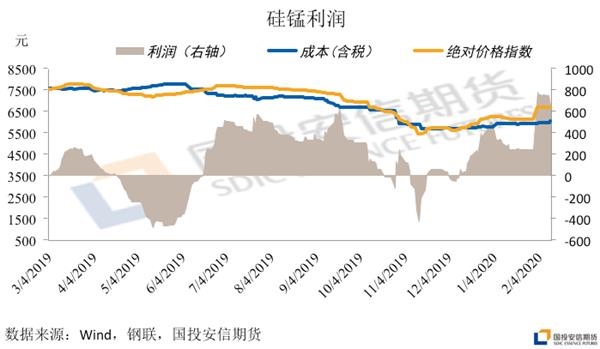

后期我们预计在疫情影响越来越小的情况下,运力问题将会逐渐改善。根据交通运输部消息称,从2月17零时起至疫情防控工作结束,全国收费公路免收车辆通行费。具体截止时间另行通知。这对于运输车辆来说,成本下移、利润扩大,在一定程度上将会刺激运力恢复。从天津港锰矿有一定减量来看,运力较年初有所改善,在本文第四节将会具体阐述。那么,由于运力的边际改善,以及市场对于运力将会进一步改善的预期下,硅锰的价格将会回归真实基本面指导。从上图来看,1月份硅锰的供给是略显过剩的,说明厂家手中并不缺货,叠加当下利润水平处于历史中偏高水平,厂家生产心态较为积极,后期供给更加过剩,我们预计,当运力有所改善时,硅锰价格将会承压下行。

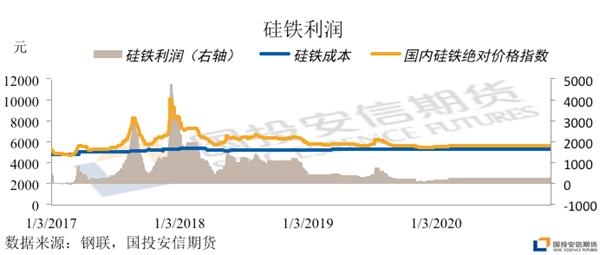

硅铁方面面临的物流运力不足造成的影响表现为自身原材料兰炭难运输造成的涨价以至于成本线有所抬升。春节后第一个交易日消息,陕西榆林地区向外运输兰炭困难,几乎无车可用。事情发酵三天后当地政府协调车辆运输兰炭,在较大程度上缓解了一些自身原材料库存较低的硅铁厂的『燃眉之急』。所以,由于兰炭的运输难而导致的价格上涨造成了硅铁厂成本抬升,导致了2月份硅铁钢招价格环比有所上调700元左右。

由于目前较年后第一周的运力边际上有所改善,且市场对于运力将会逐渐恢复的预期下,兰炭价格有所下行。那么后期随着运力的恢复,硅铁市场价格将会回归真实供需的指导。从上图所展示的供需平衡可以看出,硅铁1月份供应较为过剩,随着运力逐渐恢复,硅铁的供应并无大碍。我们预计,后期硅铁的现货价格将会有所下调。

三、合金厂利润水平有所改善

目前,双硅现货价格均有一定上行,冶炼厂的利润水平也有所改善。硅锰方面,短期利润较为可观,由于钢招价格的拉涨,北方现货价格中枢6700元/吨,南方价格中枢6800元/吨。目前,利润水平更保守计算在400~600元/吨,在历史价格水平中,这种利润水平较高。在硅锰厂利润水平较高的情况下,生产积极性较高,对于需求端有一定停产的消息较为不敏感,所以后期大概率将会维持供大于求的基本面水平。从成本端占比最大的锰矿来看,目前港口锰矿价格未有大幅上涨,且2月份CIF价格也只是小幅上调,所以3月前的硅锰厂即期成本仍然将维持较低水平,对于现货价格的成本支撑水平也较低。加之钢厂长流程利润水平下降,那么打压原材料利润在预料之中,所以我们预计后期硅锰现货价格将会有所下调。

硅铁方面,利润水平较1月份略有抬升,从我们测算的数据来看,目前盈利130元/吨左右,属于较为正常利润水平。但是对比2019年下半年来看,当时硅铁价格一直较为低迷,且从市场中了解到,半数左右厂家利润一直处于盈亏平衡线附近。截止到目前,硅铁厂利润有所改善,在原材料和人力有保障的情况下,工厂开工积极性将会提高,届时又是供大于求的基本面格局,预计待后期运力恢复后,硅铁现货价格将面临一定向下压力。

四、远期锰矿涨价,双硅价格跟随

2月11日,康密劳3月CIF加蓬块报价4.65美元/吨度较2月份上调0.35美元/吨度,令4月份到港锰矿价格有所抬升,从而导致后期硅锰厂成本线将上移且成本支撑水平环比3月份将有所抬升,利于现货价格上行。

回顾2019年下半年的锰矿、硅锰价格皆向下的主要逻辑,欧洲制造业不景气导致运至欧洲的锰矿销售难,进而转运至中国销售,所以造成了中国港口锰矿累积。锰矿库存不停增加使锰矿售价下调,导致了硅锰成本线下移,结果是硅锰销售价格下移。欧洲PMI数据自2019年9月份后有缓慢回升的趋势,之后锰矿转运到中国销售的情况不再,那么之前锰矿、硅锰价格双双下行的逻辑就反转了。所以我们预计后期港口矿库存去化只是时间问题,在锰矿港口库存绝对量不断下行的基础上,锰矿远期CIF报价和港口现货报价将双双上行。后期建议关注Sough32矿山对华3月份CIF报价。

目前,港口矿库存较高,据了解全国港口锰矿库存合计达到了500万吨以上,这属于历史最高水平。库存水平创新高并不是说锰矿需求的下降,而是验证了目前物流运力的不足。拿北方硅锰厂来举例,北方硅锰厂补库锰矿的流程是,首先运输硅锰合金至钢厂,返程时候从天津港装锰矿运回厂。之前我们提到,终端需求只是有所延后,所以对于锰矿的需求同样属于延后。从周度数据来看,2月14日天津港库存较2月7日下降7万吨,说明运力较春节后一周边际上有所改善,预计后期运力将会进一步改善。

从上图来看,锰矿价格上涨对于硅锰来说最直接的影响是成本抬升,对于硅铁却有着间接影响。当硅锰成本抬升时,硅锰与硅铁的成本差将会扩大,而后反应到价格上就是二者的差值的扩大。经历过2019年下半年硅铁利润水平较低的情况来看,当硅锰和硅铁在较窄的区间波动时,硅锰和硅铁的盘面价差也会在较小的区间内波动。那么后期硅锰价格抬升时,硅铁可波动的区间也会放大。

所以在中长期的价格水平来看,我们预计双硅的价格将会有所上行。

五、总结&操作建议

由于合金厂有成品库存,年后只是因为运输不顺畅所以导致的短期内供需错配,随着2月9日之后各行业的复工,疫情对于经济活动的影响逐渐变小,物流运输也会有边际上的好转,合金厂出货将越来越顺利,叠加下游钢厂在减产,利空合金,但是目前盘面已经将短期做空逻辑先行反应完毕;中长期由于CIF远期锰矿价格的逐步抬升,且港口矿库存不停累积是在验证短期内物流力量不足,随着欧洲经济好转,中国需求仍在,所以后期硅锰将会因为远期矿价抬升而造成成本不断抬升,也同样会带给硅铁更大的波动空间,推荐硅锰6200附近试多。

(文章来源:国投安信期货)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: