原标题:低利率支撑金价 运用黄金期货捕捉交易机会 来源:原创

芝商所投资教育专栏

2020年伊始,在新冠肺炎疫情冲击下,全球风险资产大幅下跌,而作为避险资产的黄金,其价格一度大幅冲高。对于后市,我们认为黄金价格上涨的节奏会出现变化,涨势已经提前发动。

从疫情发展和最新经济数据来看,我们认为一季度全球经济反弹延迟甚至会出现新的下行风险,美元实际利率还将处于低位,这支持一季度金价维持高位。如果疫情持续时间超预期,金价走势可能变得更复杂,一方面经济受疫情影响超过预期,居民收入大概率会下降,削弱黄金的实物需求;另一方面,经济下行一般伴随市场利率下行,这刺激黄金的投资需求。目前,金价运行走势我们认为还是振荡偏强的。

美国经济增长在2019年四季度已经明显放缓,从2019年四季度GDP的分项数据来看,美国经济的“压舱石”——居民消费支出不断放缓,2020年1月该指标年化季环比初值为增长1.8%,创2019年一季度以来最差。2020年1月美国私人投资大概率继续疲软,佐证指标之一就是美国提出国防的核心资本订单在1月遭遇重挫。2019年12月美国的核心资本品——剔除飞机的非国防类资本品订单环比下降0.9%,创2019年4月以来最大单月降幅,市场预期增长0.2%。核心资本品负增长意味着2019年四季度美国企业投资继续下降,此前已经连续两个季度增长下降。

私人投资中仅有住宅投资是最大亮点。然而,地产繁荣和企业投资疲软并非健康的经济持续增长的态势,回顾2007年地产次贷危机时,美国企业投资和利润下降,但是地产过度繁荣催生了泡沫。虽然当前地产投资尚未演变成新的泡沫,但美股企业债务和公共债务膨胀可能意味着美国经济扩张面临高债务的制约。

从1月经济指标来看,美国经济似乎并没有直线下行的风险,其经济放缓的趋势是确定的。首先,美国就业市场依旧稳健。美国1月非农就业人数为22.5万人,高于预期的16.5万人,也高于前值的14.7万人。然而,美国非农就业增长主要来源于服务业和建筑业,主要是受益于暖冬。数据显示,美国1月建筑业新增就业人数4.4万人,远高于2019年12月的1.1万人;服务业新增就业人数17.4万人,但低于2019年同期的18.3万人,且来源于两大行业——教育和保健服务、休闲和酒店业。随着暖冬对建筑业带来的提振减弱,以及中国暴发的新冠肺炎疫情对供应链造成影响,尤其是对苹果公司等科技公司的供应链影响较大,预计2月美国就业增长将放缓。

其次,美国消费者信心指数和零售销售反弹,这在一定程度上对冲了投资者对美国经济增长放缓的担忧。美联储主席鲍威尔在国会证词中表示,2019年年底消费支出增长有所放缓,但支持家庭支出的基本面仍然稳固。2019年下半年住宅投资上升,商业投资和出口疲软,围绕贸易的不确定性有所减少,但前景仍然存在风险。

最后,美国制造业指标不一致,其中制造业新增就业人数为负值,但是美国1月ISM制造业PMI反弹至50.90,前值为47.8。从ISM制造业PMI分项数据来看,制造业依旧疲软。美国18个制造业行业仅有8个出现增长,其中家具、木制品、食品和电脑行业增长最快,而包括印刷、服装和电气设备行业在内的8个行业则依然深陷萎缩。此外,美国企业正在削减资本投资,2019年12月包括工厂、酒店和写字楼在内的非住宅类私人建筑支出环比下降1.8%,为2019年4月以来最大降幅。

从货币政策来看,鲍威尔近日在出席美国国会众议院金融服务委员会半年度货币政策听证会时表示,只要相关经济信息与这一前景保持一致,保持当前利率“可能仍是合适的”。值得注意的是,鲍威尔指出,美联储打算逐步取消积极地使用回购操作,因为购买短期美债可以建立并维持充足的准备金水平,这可能使得美元短端名义利率出现温和反弹,使得二季度黄金涨势可能受到一定的干扰。

基于中国新冠病毒对中国经济以及全球产业链的冲击,以及美国私人消费支出放缓,而除住宅外私人投资疲软,美元名义利率会处于低位。对比之下,1月美国CPI同比增速达到2.5%,高于预期,以及纽约联储调查公众对于未来一年及三年的通胀预期都为2.5%,美元实际利率会处于低位。

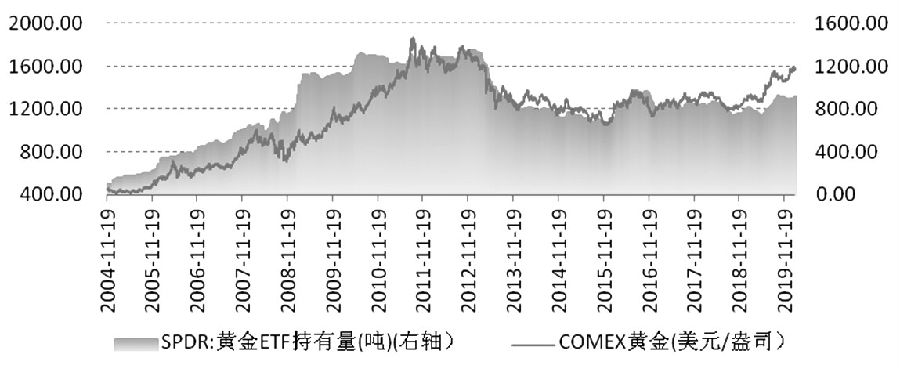

黄金价格取决于投资需求,而黄金投资需求又取决于美元实际利率。世界黄金协会公布数据显示,2019年黄金实物需求下降,但黄金ETF及类似产品的流入令总持仓达到了2885.5吨的年终历史新高。进入2月,黄金ETF等类似的投资需求还在增加。截至2月14日,全球最大的黄金ETF、SPDR黄金持有量增至923.99吨,较2019年同期增长15.9%。

图为SPDR黄金持有量和COMEX黄金收盘价

投资者可以运用黄金期货来捕捉交易机会。去年9月, 芝商所在原有的COMEX黄金期货合约基础上推出以上海黄金交易所黄金现货为标的的黄金期货合约——上海金期货,从而无论黄金价格如何剧烈波动,芝商所黄金期货都可以提供全天候的交易及对冲服务,客户更可灵活选择以美元计价或者以人民币计价的合约。截至2020 年1月底,上海金期货在亚太地区的交易量创下了27.8万手的历史新高。 (作者单位:宝城期货)

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: