原标题:【建投观察】鸡蛋近月猛冲,底气来自哪里?

来源:CFC农产品研究

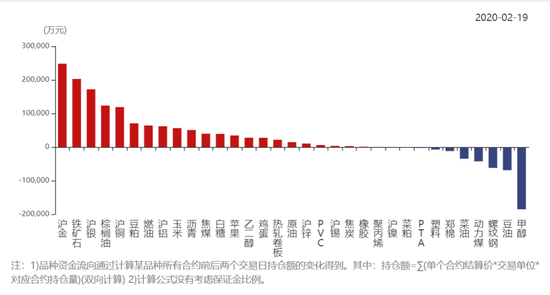

品种资金流向

图片来源:wind,中信建投期货

图片来源:wind,中信建投期货

今日农产品板块资金以流入为主,棕榈油、豆粕、玉米有较多资金流入,豆油有一定资金流出。

市场关注

“市场中的情绪波动,就像一个钟摆的运动一样。这个钟摆来回摆动,形成一道弧线,弧线的中心点完美地描述了这个钟摆的“平均”位置。但是事实上,钟摆待在这个弧线的中心点位置的时间极短,一晃而过。相反,钟摆几乎大部分时间都在走极端,弧线两端各有一个极端点,钟摆不是在摆向极端点,就是在摆离极端点。但是每当钟摆接近极端点的时候,不可避免的结果是,钟摆会反转方向摆向弧线的中心点,或早或晚,反正肯定会反转。事实上,正是钟摆摆向极端点这个运动本身,为钟摆后来反转方向回归中心点提供了能量。”

——霍华德·马克斯 《周期》

最近在读《周期》这本书,深以为然。1月上旬之前,油脂是何等的意气风发,豆油快速去库存、产地棕榈油减产持续、印尼B30计划,利好消息接踵而至,令人应接不暇,油脂市场的情绪钟摆也随之向乐观的极端点越摆越远。

物极必反,预期打得太足势必会出问题,先是南马棕果厂商工会的阶段性产量预估好于预期,然后是印度停止马棕采购,再到年后的新冠疫情冲击需求,利空的不断出现驱动情绪钟摆从极端乐观向中心点反转,甚至奔向极端悲观。短短1个月时间,豆油及棕榈油已录得了超1000点的跌幅,几乎抹掉了过去半年以来的涨幅。

但这过去半年多以来真的什么都没有发生吗?马棕1月产量降到了2016年以来的低位,库存从近250万吨高位降到176万吨2017年以来同期低位,印尼的B30正在实施中,国内豆油库存从近150万吨降至103万吨……基本面的改善肉眼可见。纯粹的炒作确实该从哪来回哪去,就像近期炒作印度蝗灾的棉花,但在我看来,油脂的这轮下跌应该要归为情绪钟摆正走向另一个极端。极端迟早要修正,只是未必就是现在,我们尊重趋势但也不完全放弃价格被错估的可能,心存信念,等待花开。

盘后观察

【鸡蛋:成本支撑疫情好转,鸡蛋顺势上涨】

现货市场今日稳定为主,当前库存仍然偏高,节后复工继续,但对消费刺激有限。北京主流2.61元/斤,稳定,上海2.43元/斤,稳定,山东济宁2.67元/斤,稳定。武汉出台行政措施促进鸡蛋流通,市场关注库存的加快去化。

短期关注市场库存去化节奏,核心在于消费物流的顺畅;中期关注市场老鸡走向,淘汰节奏是否顺畅;长期关注鸡苗育雏情况,悲观预期之下,补栏意愿大幅降低。

期货盘面近月反弹加速,03、04合约涨停,市场参与者对各类消息的利好解读层出不穷;然而,从各合约实际的价格来看,05合约基本来到全面成本线附近,属于偏高供给局面下淡季价格的正常水平,对于疫情的偏空风险逐渐挤出,但疫情结束后是否需要注入一定的利多因素还需要考虑,主要利多存在于淘鸡的加速,但超淘的的可能性较小。而03、04合约本身价格偏低,处于养殖负利润区间,受利好支撑更加明显,在疫情减缓的情况下,04补缺口的可能性增强。总体来说,近月合约在库存消化、疫情转好的基本条件下凭借本身较低价格实现反弹,并保持一定惯性。如后续再走出一波趋势,则需要新的利好,否则在惯性驱动上涨后,还将迎来回调。

远月较高升水条件下,向上受到一定牵制,止盈为主。

【苹果】

受疫情影响,市场消费明显减弱,更为严重的是,物流限制使得原本就不长的出库时间遭到进一步压缩。随着时间的推进,苹果库存的压力将越来越大,留给库存去化的时间窗口也越来越小。部分产区报价已经开始松动,加之今年库存结构中,果农货占比较多,预期未来价格波动的程度将高于正常年份。

盘面出现反弹,但无法改变高供给、弱消费的环境,贸易商的定价基准或出现进一步下降。

【油脂】

受美豆油1月末库存大增拖累,在国内需求未有明显起色的情况下,今日油脂延续下跌。盘面持续走弱助涨下游观望情绪,油脂成交清淡,豆油、棕榈油基差继续承压。在日照凌云海将豆油基差跌至05+180后,今日天津青岛个别贸易商基差报到05+50,恐慌情绪继续蔓延。

今日豆油05表现偏强,受豆油59反套出场的支撑。为减轻企业资金压力,大商所免收年内期货公司标准仓单充抵保证金的手续费。按照1.8%的年化手续费测算,接5月仓单转抛9月手续费成本将下降35元/吨左右,豆油原full carry 成本在180左右,故今天-160~-150左右Y59反套纷纷止盈,令05豆油获得明显提振,05菜油则因05菜豆扩出场出现较大幅回落。

马棕2月前20日出口有改善迹象,短期或对盘面有所提振,但在国内外油脂累库压力增长的背景下,预计反弹幅度仍将受限。伴随着近期豆油及棕榈油基差大跌,反套走势顺畅,Y59反套已到达目标价格可止盈出场;P59价差今日收于12,可继续持有,关注0附近的支撑。

【豆粕】

今日连粕05合约收盘于昨日结算持平,报收于2660元/吨,现货方面,沿海豆粕报价在2650-3000元/吨,较昨日局部波动10-20元/吨,其中,天津3000,山东2880-2950,江苏2790-2820,东莞2650-2700,广西地区2700-2740。由于巴西新季豆上市在即,且巴西豆进口榨利不错,民企更愿意选择南美大豆,美豆出口竞争压力增大,拖累连粕反弹,建议连粕05合约空仓待调整后做多,关注2620支撑位表现。

【棉花】

目前市场预期普遍偏好,共识之处在于,新增确诊患者驻日降低,从这一角度来看,疫情得到控制,复工加快的预期增强,且政策对企业的支持开始涌现。

不过,中小型棉纺业复工缓慢,棉花需求启动仍需时日,而在种植面积缩减的预期下,远月合约价格抬升明显,近弱远强形成,月间价差走低。目前仍需关注疫情对经济的负面影响,长期来看可能抑制未来棉纺产业订单。短期建议观望,不建议追高。

【白糖】

美盘再次启动,支撑国内糖价小幅上行,后期南方糖持续供应上量的影响下,现货压力逐渐体现,可能会有回调出现。不过,近期现货市场可以明显看到,价格大涨后成交放量显著,现货参与者的心态已经发生转变,且本榨季糖厂成本偏低,利润窗口持续,前期销售速度偏快,资金压力同比改善明显,为后期挺价提供支持,未来可能更加支撑盘面价格。国际糖市依然决定了产销缺口背景下的国内糖价大趋势,在减产周期中,价格仍以上涨为主,建议逢低做多远月合约。

【玉米】

玉米05合约窄幅震荡,最终反弹3元收于1910元/吨,1905附近仍显示支撑。本周国家政策粮陆续投放上市,缓解了年后因交通运输不畅导致的供应偏紧局面,玉米现货价格稳中有降,且联防联控机制发布的通知要明确指出加大玉米等储备粮投放。随着后期产区售粮活动的展开及政策量出库,玉米反弹空间有限。目前还有五成粮没上,下游终端又受打击,而疫情的拐点仍未出现,叠加副产品进口隐忧,后期短期重点关注疫情发展情况、基层购销和物流运输。操作上以观望为主,短线上激进投资者逢高试空,已建空单关注1905支撑,破位继续持有。

【淀粉】

淀粉05合约窄幅震荡涨1元收于2244元/吨。上周淀粉行业开机率仅为34.81%,环比减少9.03个百分点,受物流不畅影响,淀粉企业库存持续累积,加之节前库存仍处较高位置,总量达98.53万吨。另外疫情对整体食品消费的利空,淀粉糖消费或受打压,淀粉供大于求格局短期难改。后期需重点关注开机与库存。短期继续跟随原粮走势,操作上以逢高做空思路为主。

注:本文有删节

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: