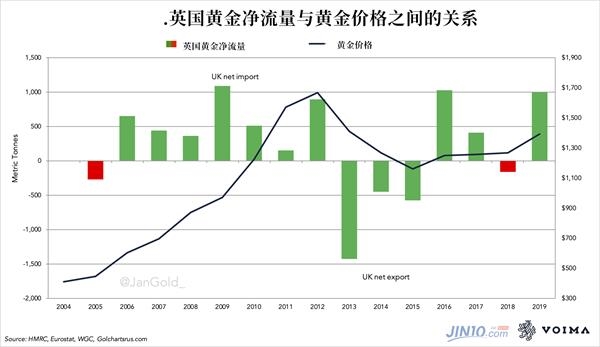

欧盟统计局(Eurostat)公布的数据显示,英国2019年净进口996吨黄金。2019年英国黄金净进口与金价走势方向一致,以美元计价的黄金价格也上涨了18.9%。伦敦是全球流动性最强的现货黄金市场,英国黄金进口大增背后跟金价存在怎样的联系呢?

值得注意的是,英国2019年的大部分黄金都是在黄金价格上涨的那几个月进口的。去年11月和12月,英国分别仅净进口83吨和10吨黄金。2019年7月净进口量为194吨,8月为227吨,9月为179吨。当进口在2019年底下降时,黄金价格也已经开始稳定下来。

英国黄金净流动跟金价之间的相关性较高,从2005年2月到2019年12月,英国每月的净流量在66%的时间里与金价走向呈正相关,这突显出伦敦黄金市场对金价的影响。

有一个值得注意的现象,当伦敦在购买黄金时,东方的黄金需求则在慢慢减少。当伦敦在7月和8月增加进口,推高价格时,中国和印度的进口都在下降。在2019年6月到9月这段期间,以美元计价的黄金价格上涨了约15%。在这几个月中,印度和中国黄金需求大幅下滑,而伦敦净进口量高达615吨。

东方国家的黄金需求跟金价往往呈负相关,去年1月,黄金价格上涨了4.6%,印度黄金市场1月份进口量为5年来最疲软,只有31吨。而在同一时期,伦敦黄金市场的日交易量达到了创纪录的864亿美元。伦敦金银市场协会(London Bullion Market Association)首席执行官鲁思·克罗威尔(Ruth Crowell)评论称,与平时490亿美元的日均交易量相比,这一交易量意义重大。上述这些数据也反映出东西方国家的黄金需求对金价的不同反应。

东西方黄金流动对金价的不同影响

在过去的几十年中,与西方发达国家相比,东方的发展中国家在银行体系和金融市场方面远远落后。东方人依然对实物黄金非常重视,对于亚洲人而言,黄金仍然是储蓄的基本形式(尽管如今比1987年以前要少)。与西方相比,西方市场在几十年前就开始金融化,而平日里实物黄金在西方人的严重并不那么受重视,除非出现金融危机。

简而言之,东方人从古至今都保持着持有实物黄金的习惯,而西方人平日里几乎不会持有实物黄金。正是因为存在这种东西方对实物黄金态度的差异,所以东方的黄金投资者与西方的黄金投资者往往背道而驰。

东方的投资者通常会在价格较低或者稳定时积累实物黄金,当价格上涨时,他们通常会选择卖出黄金。举个很现实的例子,当金价在2013年急剧下跌时,中国珠宝店门前的消费者排起了长队。而西方人则更倾向于在危机期间购买实物黄金,甚至不惜追高,并且在危机结束或者价格下跌时卖出。

因此,当金融不确定性席卷西方,大量资本涌入实物黄金时,黄金就会流入伦敦和瑞士,黄金价格上涨。随着价格不断上涨,东方通过向西方出售黄金获得了一定的利润。因此当价格上涨时,实物黄金一般会从东方流入西方。

金融危机过去后,西方投资者对黄金的投资减少导致价格下跌。那么,东方将买入之前卖出的黄金,这一行为又恰好支撑黄金价格不会进一步下跌。所以当黄金价格下降时,实物黄金一般从西方流向东方。(值得注意的是,黄金市场并不总是存在这种资本流动。)

这也可以解释在黄金界经常有人质疑的一个问题——为什么印度和中国的需求不会推动黄金价格上涨?

如果目前的黄金牛市持续下去,可能会有更多的黄金持续流入伦敦市场,而东方的黄金需求却会不断减少。

(文章来源:金十数据)

(责任编辑:DF395) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: