刚刚,美元指数进一步涨至99.93新高,距离100关口仅有一步之遥,接下来交易者需要关注哪些风险?

01行情梳理

2020年初以来,美元指数已上涨近3%,由96一路上涨,进入2月以来美指更是涨势如虹,目前已经涨至近3年新高,100大关似乎触手可及。

随着美元冲高,非美货币纷纷承压下行,新兴市场货币遭遇大跌,欧元对美元汇率也跌至近三年低位。

02精选分析

美元上涨的主要动力——避险

美元在这次疫情中表现出非常强的避险属性。这主要是因为美国本身的疫情相比欧元区和日本等经济体来说要轻得多。截至2月19日,美国累计确诊15人,治愈3人;欧洲累计确诊47人,治愈19人;日本累计确诊84人,治愈12人,死亡1人。可见,在美元指数的几大权重货币中,欧洲、日本的疫情都比美国要严重,这推动了美元指数的上涨。

美元正成为新的“安全货币”

从市场对新型肺炎的警惕加强的1月下旬起,美元涨势加强,在1个月里上涨了约2%,这个涨幅超过了去年贸易局势紧张时期。美国目前仅有10余名新型肺炎感染者,相比其他国家来说美国的疫情并不严重。因此,美元被视为应对市场动荡的货币。此外,美国长期利率在发达国家之中较高,在利率差方面也容易吸引资金。

那么,投资者这次为什么不选择日元作为避险货币呢?原因很简单,在日本,新型肺炎的感染者正在增加,而且日本2019年10~12月的实际增长率大幅下滑。由于景气度的差距和新型肺炎的影响,投资者选择抛弃日元,安全货币正在变为美元。

疫情影响下,美元碾压非美货币

由于对新冠肺炎疫情在国际蔓延的担忧,交易员纷纷抛售风险较高的资产,非美货币纷纷遭重挫。

韩元暴跌逾1%,新加坡元跌至近三年来的最低水平。泰铢跌至八个月低点,而印尼盾和马来西亚令吉贬值至少0.5%。与市场对肺炎的警惕开始加强的1月17日相比,美元兑巴西雷亚尔、俄罗斯卢布和新西兰元均升值3~5%左右。

澳洲薪资增长缓慢,加之病毒疫情冲击下市场风险偏好大幅降温,澳储行降息预期再度升温,澳元/美元续创逾10年新低。澳元/美元目前已跌破0.6670,暗示下跌空间进一步被打开。

欧元的表现则更加糟糕,自2月以来,欧元对美元的跌势未见任何缓和迹象,目前该货币对已经跌破1.080关口,后续可能进一步下跌。

渣打银行新加坡东盟和南亚外汇研究主管Divya Devesh表示,随着投资者担忧新型冠状病毒爆发可能对经济带来冲击,短期内新兴市场货币可能面临进一步的下行压力。

DailyFX分析师Daniel Dubrovsky也表示,在美元兑主要货币和发展中国家货币普遍大涨的背景下,美元兑东盟货币如新加坡币、印尼盾、马来西亚令吉和菲律宾比索等或已做好进一步加速上涨的准备。

疫情还能提振美元多久?

那么疫情后续还能为美指带来多少上涨动能?我们或许可以看看过去疫情中美元指数的表现,从中找到一些线索。

2003年SARS疫情出现之前美元指数处于下行周期,2003年3月初,疫情大规模爆发后,美元指数出现了强劲的反弹,从97.85上升至101.92。到来4月中旬,全国性大规模防治正式启动,美元指数又继续走弱。因此,当年SARS疫情对美指的影响持续了1个半月,美指的涨幅约为4.16%。

目前来看,新冠肺炎疫情对美元指数的影响已经超过1个月了,美指在这段时间的涨幅为3%,根据2003年的经验,再结合欧美当前的经济情况,美元指数后续的上涨空间或许不大,可能就在100关口左右。因此,如果疫情在国外继续蔓延,而且其他经济体的情况比美国更差,那么美元指数将继续上涨,100大关或许只是时间问题。

除了疫情,美元还有哪些支撑?

经济数据表现良好

昨日公布的数据显示,美国1月PPI月率创2019年3月以来最大涨幅,美国1月PPI年率创逾2019年4月以来最大涨幅。此外,美国1月新屋开工总数年化录得156.7万户,高于预期的142.5万户。美国房屋市场数据积极,且生产者物价指数高于预期增加了美元持续上涨的动力。

美联储强调当前利率处于合适水平

凌晨,美联储公布的最新货币政策会议纪要指出,美联储当前政策立场在一段时间内是合适的,但新冠病毒疫情是前景的不确定因素。美联储对今年保持利率稳定持谨慎乐观态度是支撑美元汇价攀升的重要因素。

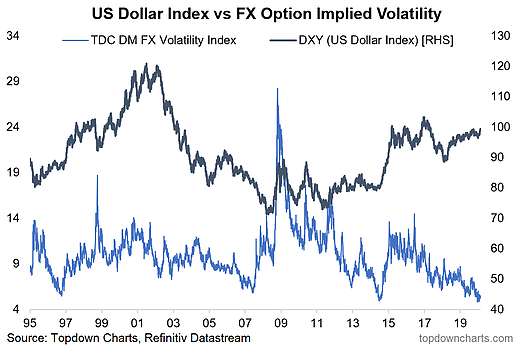

汇市波动性处于低点,美元受投资者追逐

最近几个月市场波动性大幅下降,促使投资者借入欧元和瑞郎等低收益货币,并投资于美元等高收益货币,该策略通常可以获得不错的回报。例如,2018-2019年,当欧元/美元每日波动保持在3%左右的时候,借入欧元并投资于美元可以获得将近5%的回报。

德国商业银行的外汇和大宗商品研究主管Ulrich Leuchtmann表示,在波动率低时,美元受益于较高的利率优势,因为以欧元融资投资美元的风险回报颇具吸引力。

接下来不得不关注的几张图表

技术面显示短期上涨无阻碍

日图显示,美元指数突破99.50后继续突破2019年高点99.67,并且目前看不到明显阻碍,美元指数可能将进一步上涨至100关口,届时交易者应关注该心理关口能否带来一些回调压力。而若短线回调,则可能在99.65-99.70区域获得支撑,若下破这一区域,进一步关注99.50。

隐含波动率仍接近历史低点

外汇期权隐含波动率仍接近纪录低点,而这一现象之所以值得关注,是因为从历史经验看,美元指数发生的许多重大而剧烈的波动,都是在隐含波动率出现同样严重的紧缩之后出现的。换句话说,低波动率意味着未来可能出现剧烈的波动。它暗示美元指数接下来可能会继续表现出大幅波动,但它不能预测美元的方向。

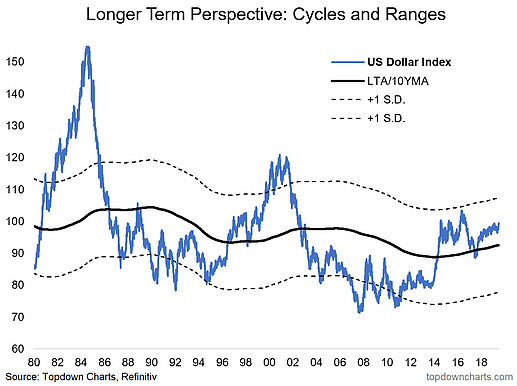

中长期美元看跌

卡勒姆·托马斯(Callum Thomas)表示,从更长远的角度看,美元的强势或许只是短期趋势,由下图可见,美元指数当前更像是处于牛市的最后阶段。他指出,美元指数往往经历15年左右的长期周期,当前美指正处于或接近另一个周期的转折点。他在中长期对美元保持看跌观点。

美元指数若破百意味着什么?

目前美元指数距离100关口仅一步之遥,很多交易者都在盯着这一关口。过去45年美指破百往往伴随着重大金融事件或区域性危机,而这一次是否会发生危机呢?

毕竟2020年开年以来,全球局势动荡,已经发生的有美伊冲突、新冠肺炎疫情等,后续可能爆发的还有中东地缘政治、贸易局势以及美国大选等重大风险事件。如果美元指数在这个时候突破100,不禁会让人更加担忧。

那些年,美元指数突破100关口的时期:

第一次:1981年4月-1987年1月,美指最高飙升至164,引发拉美债务危机;

第二次:1989年5月-1989年9月,美指最高涨至106,加速日本经济泡沫破裂;

第三次:1997年7月-2003年4月,同时期亚洲爆发金融风暴;

第四次:2015年3月和12月,美指短暂站上100关口,但并未站稳;

第五次:2016年11月-2017年4月,美指最高涨至103.8,这轮美元上涨主要是因为美联储加息。

可见,过去几十年美元指数曾5次高于100,其中前三次都伴随着危机,而2016年则是因为美联储加息。在美联储已经3次降息,并且进行大量回购的情况下,美元指数再次破百又会给全球市场带来怎样的冲击呢?这种强势的美元破坏力强大,不仅会让许多新兴市场国家叫苦不迭,连美国的经济也会受到负面影响。

(文章来源:金十数据)

(责任编辑:DF134) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: