原标题:2月20日财经早餐:美元逼近三年高位,日元跌至9个月最低,黄金创七年来新高,油价涨逾2%

周三(2月19日)美元继续攀升,美元指数创2017年5月以来新高至99.72,早些时候的美国数据显示通货膨胀压力可能正在增加,给美元带来支持;由于担心日本经济可能陷入衰退,日元跌至9个月最低。市场对疫情影响的担忧,以及对央行刺激措施的猜测,推动贵金属涨势,

现货黄金创2013年3月以来新高至1612.98美元/盎司。受委内瑞拉和利比亚石油供应风险提振,油价涨逾2%,升至三周高点。

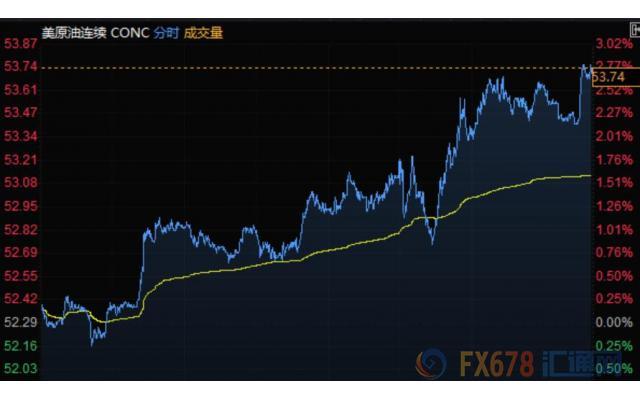

商品收盘方面,COMEX 4月黄金期货收涨0.51%,报1611.80美元/盎司,创2013年3月份以来收盘新高。WTI 3月原油期货收涨1.24美元,涨幅2.38%,报53.29美元/桶;布伦特4月原油期货收涨1.37美元,涨幅2.37%,报59.12美元/桶。

美股三大指数全线收涨,

标普500

指数收盘上涨15.90点,涨幅0.47%,报3386.15点;

纳斯达克指数

收盘上涨84.40点,涨幅0.87%,报9817.18点;道琼斯指数收盘上涨115.80点,涨幅0.40%,报29348.03点。

周四前瞻

18:30 欧洲央行副行长金多斯(Luis de Guindos)发表讲话

20:30 欧洲央行公布1月货币政策会议纪要

全球主要市场行情一览

美股周三收高,纳指与

标普500

指数均创收盘与盘中历史新高,科技股领涨。投资者仍在评估公共卫生事件对全球经济增长影响。

贵金属与原油

周三金价继续走高,

现货黄金

创2013年3月以来新高至1612.98美元/盎司,市场对疫情影响的担忧,以及对央行刺激措施的猜测,推动贵金属涨势。

Kitco金属高级分析师Jim Wyckoff:目前全球供应链恢复正常的不确定性加剧,打击了投资者近期的风险偏好情绪,这对于贵金属市场而言时利好消息。

德国商业银行分析师Daniel Briesemann表示,黄金仍在继续抵抗美元坚挺的影响。作为避险资产,黄金似乎仍有良好的需求。而钯金市场的疯狂仍在继续。黄金本周突破1600美元/盎司关口,这是接近七年来的高位。而钯金在现货市场连续第六天上涨,延续了其破纪录的涨势。

原油期货升至本月以来最高水平,WTI原油期货周三上涨2.4%;近期疫情造成的担忧情绪进一步消解,工厂复工情况改善可能会刺激全球石油需求,这提振了全球风险偏好;此外,美国制裁俄罗斯的石油公司以及利比亚日益紧张的局势威胁全球原油供应也支撑了油价。

在美国制裁俄罗斯主要石油运输公司Rosneft PJSC旗下子公司之后,委内瑞拉原油出口能力受到威胁。利比亚的停火谈判暂停,此前忠于利比亚军官Khalifa Haftar的部队炮击首都港口,该国的原油出口受阻。

LPS Partners的OTC能源交易负责人Mike Hiley表示, 毫无疑问,利比亚的紧张局势以及美国对俄罗斯公司的制裁正在提振原油市场

此外,代表们表示,OPEC已经就3月5日至6日举行OPEC与盟国之间的会议发出邀请,这表明举行紧急会议的计划已经淡出。

美、布两油周三收盘均涨超2%,这主要是受到需求面利好消息提振。近期新冠病毒疫情造成的担忧情绪进一步消解,工厂复工情况改善可能会刺激全球石油需求,这提振了全球风险偏好。

外汇

周三美元继续攀升,

美元指数

创2017年5月以来新高至99.72,早些时候的美国数据显示通货膨胀压力可能正在增加,给美元带来支持;由于担心日本经济可能陷入衰退,日元跌至9个月最低。在G-10货币中,挪威克朗和加元领涨,受到石油价格跃升至两周高点的带动;日元表现最差,其次是英镑,澳元和纽兰元也走软。

美元指数

涨0.16%至99.62,洲际交易所的

美元指数

指数跃升至2017年5月以来的最高点,逼近关键阻力位100。乐观数据提振美元,数据显示,美国1月房屋开工的降幅小于预期,建筑许可升至近13年高位,显示楼市持续走强。另有数据显示,美国1月最终需求生产者物价指数(PPI)跃升0.5%,创下2018年10月以来的最大涨幅。

美元从强劲的美国数据和美联储上次政策会议记录中获得支撑;美联储会议记录显示,尽管决策者们承认疫情带来新的风险,但他们对今年保持利率稳定持谨慎乐观态度。

美元兑日元涨1.4%至111.44,为5月以来最高,创六个月来最大涨幅;美联储会议纪要发布后触及盘中高点;在美国公布稳固数据后,该汇率早些时候也走高,其中一个数据显示美国国内住房市场仍然强劲。交易员称,强劲的实钱需求、期权买盘和空头回补推动了涨势。

花旗集团首席外汇技术策略师Tom Fitzpatrick在周三的研究中指出,若周收盘价高于110.29,则表明新的涨势将升至至少112.40,这是自4月以来的最高水平。

欧元兑美元涨0.12%至1.0805,早些时候一度跌至2017年以来的最低点;该货币对有望填补2017年4月至1.0778的价格缺口,尽管动能抛售已停止。进一步的支撑在1.0748,是始于2000年历史最低点的上升趋势线。

英镑兑美元下跌0.6%至1.2920,为2月11日以来最低;英国通货膨胀数据公布后一度触及1.3023美元;数据显示,1月份英国通胀率出现6个月以来首次上升;市场重新聚焦英国与欧盟的贸易谈判以及政府增加支出计划。

其它货币对方面,美元兑瑞郎涨0.09%至0.9841;美元兑加元下跌0.29%至1.3221;自2月3日以来首次触及200天移动均线1.3216;澳元兑美元跌0.16%至0.6675;纽元兑美元持平于0.6386。

国际要闻

【美联储1月会议纪要看点一览】政策利率:当前政策立场在一段时间内是合适的;疫情影响:疫情是前景不确定性的因素;国库券购入:二季度预计会出现减少购买的情况;回购计划:预计4月之后会结束短期回购操作;经济情况:就业以健康速度增长,消费支出稳固。

【API报告:美国上周原油库存增加416万桶至4.431亿桶】美国截至2月14日当周API汽油库存减少270万桶,精炼油库存增加3.2万桶;美国上周原油进口增加10.5万桶/日。

【美联储卡什卡利:对美国目前的利率水平感到满意,美联储将在一段时间维持利率水平;我的猜测是美联储将在未来3-6个月保持利率水平,下一次行动将是降息;美国不太可能免遭亚洲经济放缓影响】

【德国财长肖尔茨:尽管有公共卫生事件这一风险,但没有证据表明德国经济进入衰退,我们坚持对德国经济在2020年的增速预测为1.1%】

【美联储博斯蒂克:美联储的利率路径处于“非常好的位置”】

【欧盟贸易专员发出警告 企业要为与英国的关系发生重大变化做好准备】欧盟贸易专员Phil Hogan警告称,英国脱欧过渡期结束后,欧盟与英国的关系将发生“重大”变化,不论在年底的最终期限前双方是否能达成贸易协议

【美国1月PPI月率创2019年3月以来最大涨幅,美国1月PPI年率创逾2019年4月以来最大涨幅】

【美联储会议纪要发布后,交易员依旧维持2020年降息25个基点的押注】美联储公布1月会议纪要后,期货交易员维持了他们对今年至少降息一次的预期。这一观点与美联储当前货币政策设置可能“在一段时间内保持适当”的主流观点不一致。2021年1月联邦基金期货表明,今年年底的利率在1.19%,与会议纪要发布前的水平相当。假设有效联邦基金利率为1.59%,则市场消化了约40个基点的降息幅度。这相当于降息25个基点,且再降一次的概率超过50%。

国内要闻

【北向资金“聪明钱”力挺A股 今年累计净流入规模达765.39亿元】据证券日报,统计数据显示,2月3日以来,北向资金流入市场的积极性有所增强,2月3日当日净流入金额达199.32亿元,创2019年11月27日以来新高。2月6日净流入金额再次突破100亿元关口达135.86亿元。从资金流向来看,今年以来截至2月19日,北向资金合计净流入765.39亿元,沪股通净流入364.64亿元,深股通净流入400.75亿元。

【基金认购创纪录,市场呼唤更多优秀管理人】睿远均衡价值三年持有期混合型基金单日认购金额达到1224亿元,超越了2007年上证指数逼近6124点时、上投摩根发行QDII产品所创下的纪录。虽然申购规模是对睿远基金的莫大肯定,但对基金公司和基金经理同样是沉甸甸的压力。2007年上投摩根在高点发行的亚太优势净值亏损,后来十多年一直面对基金回归面值的压力;兴全合宜300亿级首募完成后,净值波动也备受市场关注;对于睿远基金而言,基金首募的大获成功只是一个良好开端,如何以长期优秀的业绩回报投资者信任才更为重要。(证券时报)

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: