一个10000亿级别的融资市场,正呼之欲出。

再融资松绑政策,彻底引燃了A股的做多热情。今日(2月20日),沪指成功收复3000点,而最受益再融资松绑的创业板指数(399006)更是不断刷新新高,本周涨幅已经达5.68%。

今日A股再度延续量价齐升的走势,超3180只个股上涨的同时,A股市场的总成交额超10685亿元,已连续2个交易日超过10000亿元。

而具体到板块行情,10000亿级的再融资市场松绑,号称“牛市旗手”的券商,无疑是最受益的行业之一。本周前4个交易日,券商板块更是重现牛市场景,频频上演涨停潮。

截止今日收盘,东方财富(300059)、国金证券(600109)、天风证券(601162)等8只券商股成功封住涨停,16只券商股涨幅超7%,券商指数单日飙升6.4%,本周涨幅更是超过11%。

从A股43家上市券商的总市值来看,截止到今日收盘,43家上市券商的总市值为29006亿元,较2月14日的总市值(26178亿元)上涨了超2828亿元。

其实,再融资的征求意见稿早在3个月之前便已发布,而2020年2月14日公布的再融资新规涵盖了诸多亮点:8折买股票、锁定期从12个月缩减至6个月、不受减持限制、取消创业板盈利要求……

投行人士均认为,这次再融资新规的松绑程度,远超超出预期,预计A股的定增融资规模,将很快重回10000亿市场规模。

10000亿级融资市场,呼之欲出

回顾2014-2018年A股再融资市场的起起伏伏,与政策的关系非常密切。

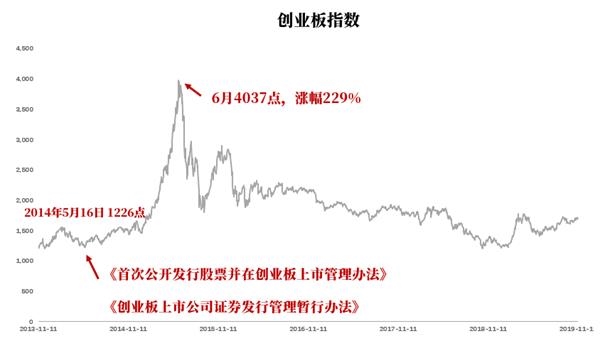

2014年5月16日,中国证监会正式发布《首次公开发行股票并在创业板上市管理办法》、《创业板上市公司证券发行管理暂行办法》自发布之日起施行。

创业板申报企业不再限于九大行业,完善并购机制,鼓励上市公司通过并购促进企业创新发展,定增市场的“热情”被彻底唤醒。

自此,A股市场的定增融资规模迅速飙升,第二年(2015年)的定增规模便超过10000亿元,达到1.36万亿元,同比增长超100%,2016年定增规模仍继续攀升,达到1.8万亿的历史峰值。

2017年,监管层对再融资政策及减持规定开始收紧,当年A股定增规模应声大跌超43%。2018年,定增重组市场依旧低迷,首次跌破10000亿大关,2019年定增规模仅为0.66万亿元,相较2016的1.8万亿峰值下降幅度超过60%。

2014-2019年,是A股再融资市场“由宽松到收紧”的完整周期。2020年2月14日,再融资市场迎来了新一轮“宽松”的起点:再融资新规,松绑力度之大远超预期。

1、取消创业板公开发行证券最近一期末资产负债率高于45%的条件;

2、取消创业板非公开发行股票连续2年盈利的条件;

3、将发行价由不得低于定价基准日前20个交易日股票均价的9折改为8折;

4、将锁定期由36个月和12个月分别缩短至18个月和6个月,且不适用减持规则的相关限制;

……

据安信证券研究所的统计数据表明,当前779家创业板公司中,资产负债率低于45%的有535家,这一条件的取消将大幅扩大创业板公司参与再融资的范围。

同时,2017年、2018年,没能连续两年盈利的创业板公司有125家,而这些公司往往再融资的诉求较强。再融资条件的简化将有利于创业板发挥再融资功能,提高股权融资比重,服务实体经济发展。

值得一提的是,2014年再融资松绑之后,创业板指数随后走出大牛市,从2014年5月16日的1226.47点,到2015年6月初创下历史最高点4037.96点,涨幅高达229%,仅仅用了不到13个月。

10000亿再融资来袭,谁最受益?

随着再融资新规的落地实施,2020年券商的再融资承销及保荐业务将率先受益。

中金公司预计,2020年,新规后定增融资金额将修复至1万亿元-1.5万亿元区间,将在2019年基础上增厚券商投行收入3%-17%。

据数据统计,2016-2019年期间,券商承销上市公司的定增融资的平均费率约为0.7%,意味着一个28亿元(2019年平均融资规模)的定增项目,券商可以获得1969万元的投行收入。

若依据中金公司的测算,假设2020年A股定增融资金额恢复至1-1.5万亿元,将为券商行业贡献70-105亿元的投行收入,相当于券商行业总营收的2.3%-3.5%。

那么,券商行业中,谁将成为10000亿级再融资市场的“承销之王”呢?

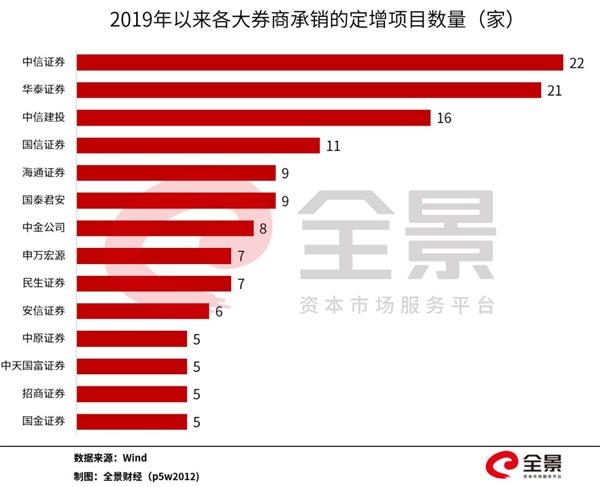

据梳理,至2020年2月18日,2019年以来共有逾400家上市公司披露增发预案,其中有231家上市公司披露了主承销商,中信证券、华泰联合证券、中信建投独立承销家数排名前3,分别承销22家、21家、16家。

据天风证券研报数据,至2月14日,华泰证券、中信建投、中信证券分别担任主承销商的定增项目募资规模分别为416亿元、619亿元以及396亿元。

就2019年增发(投行为主承销商)数据来看,这几家券商同样位居前列。中信证券、中信建投、国泰君安、华泰证券承销的定增规模分别为251亿、171亿、158亿、137亿元,募资规模排名前四。

可见,对资本实力雄厚、机构业务较强的头部券商来说,再融资的松绑,将对其营收、利润带来明显的增厚效应。

再融资新规下的“尝鲜者”们

再融资新规落地尚未满一周,上市公司便已开始密集申报,或修订再融资方案,据数据统计,截至2月20日发稿,再融资新规落地以来,已经有多达28家上市公司发布非公开发行股票预案或修订预案。

28家发布定增公告的上市公司中,有23家上市公司发布修订定增预案,主要涉及定增价格、减持时间等条件的修改。另外有5家上市公司“闻风而动”,第一时间发布了新的定增预案,其中3家为创业板上市公司。

其中,凯莱英(002821),是第一位“尝鲜者”。2月16日晚间,凯莱英公告,终止此前的再融资方案,并发布新的再融资方案。

据悉,再融资新规支持上市公司引入战略投资者,且定价由不低于9折改为8折。于是,嗅觉敏锐的凯莱英,第一时间重新制定定增方案,拟非公开发行股票不超过1870万股,发行价格123.56元/股。高瓴资本以23亿元现金全额认购。

凯莱英成为,再融资规则落地后,第一家引入战略投资者的上市公司。受此消息刺激,2月17日(周一)开盘,直接一字涨停开盘,创历史新高,总市值升至416亿元。

上市公司密集发布修订、申报再融资预案的同时,证监会亦正常启动了再融资申请的审核工作,并未受疫情影响而暂停。

2月17日晚间,广济药业(000952)公告称,公司非公开发行股票申请获得证监会核准批复;

同日,中国银行(601988)公告称,公司境外非公开发行优先股申请获证监会核准;

2月13日,新筑股份(002480)再融资申请得到了证监会核准批复;

……

另外,据广济药业透露,基于再融资新规放宽了非公开发行的条件,拿到批文后,公司正在和券商、律师紧急讨论再融资方案的修订事宜。

可以预见的是,未来一段时间内,发布定增相关公告的上市公司数量仍将维持高位,A股定增融资规模亦将重回高位。

(文章来源:全景财经)

(责任编辑:DF529) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: