1、2月论坛上美豆种植面积有望增加,利空美豆期价;

2、南美大豆丰收,雷亚尔贬值,升贴水有望降低,进口成本有望降低;

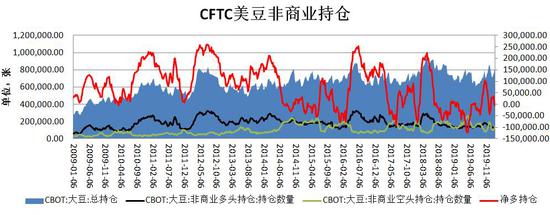

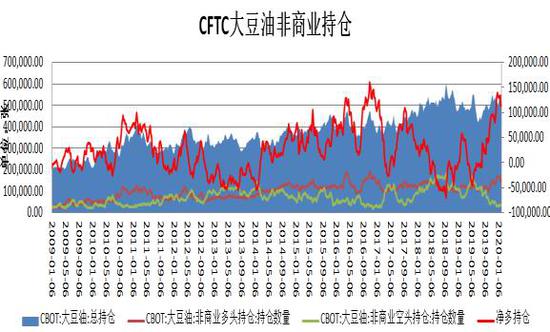

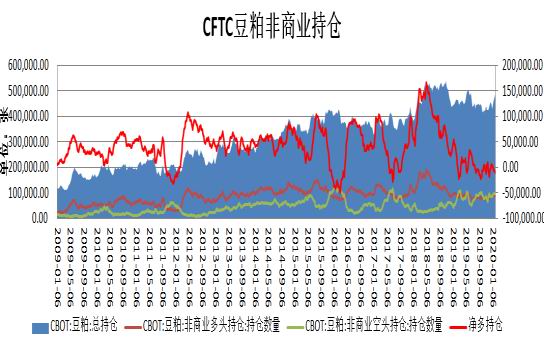

3、CFTC非商业持仓豆油净多持仓处于高位,豆粕净多持仓处于低位,油粕套利压制豆粕期价,抬升豆油期价;

4、国际原油期价进入超跌区间,后续反弹会对全球植物油期价形成支撑;

5、马来西亚棕榈油减产继续,库存仍在下降,出口有所减弱,目前市场关注点仍在减持力度上,棕榈油价格有望保持强势;

6、中加关系微妙,菜籽供应偏紧

7、国内整体油脂库存偏低;

8、突发疫情拉长生猪复养周期,豆粕饲料需求启动延迟,利空豆粕价格。

9、水产养殖旺季即将到来,菜粕价格较为坚挺。

观点:菜油保持逢低买入,OI2005合约第一压力位7610元/吨,第二压力位7730元/吨;棕榈油逢低买入,第一压力位6060元/吨,第二压力位6120元/吨;豆油逢低买入,第一压力位6340元/吨,第二压力位6400元/吨。粕类分别操作,近月合约震荡,远月合约可少量买入。豆粕震荡偏弱,M2005合约震荡区间2560-2700元/吨,M2009合约震荡区间2625-2810元/吨;菜粕震荡偏强,RM2005合约震荡区间2120-2290元/吨,RM2009合约震荡区间2180-2340元/吨。

风险提示:疫情进一步向不利方向发展,市场将会再度恐慌,投机风格转换。

一、一月行情回顾

表1:内外盘油脂油料月度涨跌情况

资料来源:文华财经格林大华期货研究所整理

图1:美豆主力合约周线走势

图2、美豆油主力合约周线走势

图3:美豆粕主力合约日线走势

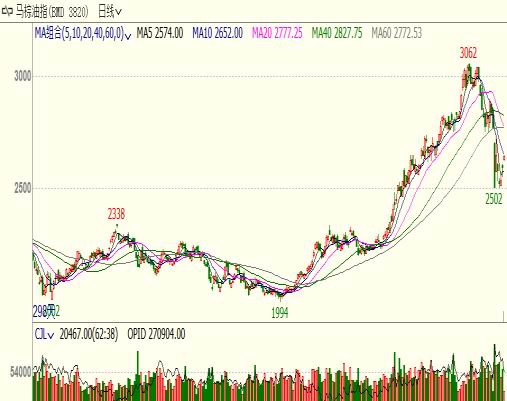

图4:马棕榈油主力合约日线走势

图5:豆油主力合约周线走势

图6、棕榈油主力合约周线走势

图7:郑油主力合约周度走势

图8、豆粕主力合约周度走势

图9:菜粕主力合约周度走势

资料来源:文华财经 格林大华期货研究所

2020年一月份国内外油脂油料期价集体回调。导致这种回调走势的因素主要有三个方面:第一,受印马关系紧张影响,投资者对后期马来西亚棕榈油出口印度情况担忧,这令本轮油脂上涨领头羊棕榈油大幅回调;第二,中国春节假期来临前,前期多单锁定获利平仓;第三,中国农历春节期间新冠状病毒肺炎爆发令投资者担忧中国需求不佳。上述多重因素带动了油脂在一月份的回调。

2020年一月份,双粕走势集体走弱,其中豆粕跌幅较大,市场主要是担忧节前生猪集中出栏,豆粕需求不加并且对后续生猪复养恢复过程比较缓慢的担忧,令豆粕价格回落;菜粕由于供给方面紧张的事实存在,跌幅较小。

二、CFTC豆类持仓分析

图10:CFTC美豆非商业持仓

图11:CFTC美豆油非商业持仓

图12:CFTC美豆粕非商业持仓

资料来源:WIND 格林大华期货研究所整理

因为非商业基金投资头寸的持有具有一定的周期性和长期性,因此非商业持仓基金在全球豆类投资市场中对未来价格的预判具有重要的参考意义。现阶段,美豆净多持仓呈现下降趋势,这主要是全球进入南美大豆收割窗口期,市场预期巴西大豆迎来丰产,非商业投资在大豆多头方面的配置减少,因此这对大豆价格来说形成了一定的压力;美豆油净多持仓仍处于高位,这说明市场对后市油脂价格比较看好,一方面也有一定的季节性因素,因为目前仍处于油脂消费,另一方面由于买油卖粕套利的头寸原因。但是就目前来看,豆油的净多持仓已经达到历史高点附近,加之油脂消费淡季马上来临,因此我们注意净多持仓拐点的到来。豆粕非商业持仓处于低位,主要源于买油卖粕套利的打压,我们要关注后期随着买油卖粕套利的解码,豆粕净多持仓的增加趋势是否形成。

三、北美大豆供需情况分析

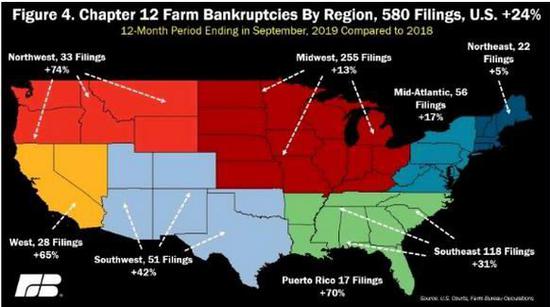

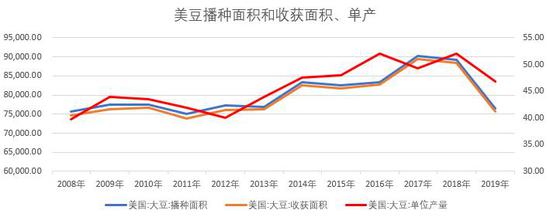

1、二月论坛美豆种植面积有望增加

图13:2019年美国农产破产情况分布图

图14:美豆播种面积、收割面积和单产产量

资料来源:USDA 新华网 格林大华期货研究所整理

2020年1月16日凌晨,双方正式签署第一阶段贸易协议,协议提出,中方将扩大自美农产品、能源产品、工业制成品、服务产品进口,未来两年的进口规模,要在2017年基数上增加不少于2000亿美元。中方将增加对美国乳品、牛肉、大豆、水产品、水果、饲料、宠物食品等农产品进口,今后两年平均进口规模为400亿美元。需要注意的是,中方增加自美进口农产品,要基于市场原则,由市场主体自主决策。美国农产品的价格应当有竞争力,必须符合中国农产品质量安全标准。

这一协议的签署,无疑给贸易争端中受到重挫的美国农产主带来希望,2018年-2019年美国农产主经历了大豆滞销,农场财政紧张,大豆播种和生长过程中的不利天气等一系列坏情况,急切需要在双方关系缓和后的大豆出口缓解财政危机,因此我们预计美豆种植面积将会回升至8000万英亩之上,有利于改变全球大豆供给紧张的格局。

2、国际油价不具备大跌因素

图15:NYMEX原油价格周线走势

资料来源:文华财经 格林大华期货研究所整理

虽然1月份原油价格开启了一轮下跌行情,目前来说价格仍在下跌通道中,但是我们认为国际原油价格下跌的动能正在削弱,已经进入超卖阶段。市场对突来的新冠状病毒形成的利空因素已经得到释放,并且从历史上相似疫情分析来看,疫情对油价的影响并不明显,并且偏向于短期,一旦后期疫情得到控制,前期空单离场将会增加,这对油价将会形成支撑,OPEC减产政策调节下市场将阶段性收紧,这是油价长期利多的主要驱动因素。国际原油如果在2月份企稳,也将对2月份的全球植物油价格形成有效支撑。

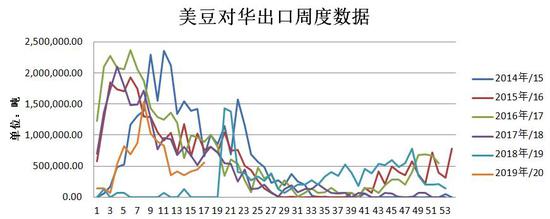

3、美豆出口和对华出口回升力度较弱

图16:美豆对中国周度出口量

资料来源:USDA 格林大华期货研究所

自2017年以来,美豆出口数据开始出现下滑势头,这主要是全球大豆进口国中国的进口国主要转向巴西,导致美豆对华出口份额被巴西挤占,进入2018年由于双方贸易争端的爆发,美豆大豆出口数据出现断崖式减少,截止到2018/2019作季,美豆出口总量4677万吨,较上一作季5635万吨,减少958万吨,降幅17%;美豆对华出口1337万吨,较上一作季2768万吨,减少1431万吨,降幅51.6%。根据近10年来美豆对华出口情况对比,一般情况下,美豆对华出口在美豆的总出口中占比在49-63%,在2018/2019作季,这种情况出现扭转,美豆对华出口占比下降为28%,创出10年新低。2020年1月双方贸易进入新阶段,双方达成一致,关系趋于缓和,美豆对华出口出现回升,但是整体美豆对华出口数据与正常年份相比依旧偏低。因此后期美豆在2020/2021作季的出口整体数据能否好转,关键还是要看中国是否恢复对美豆的采购,起决定作用的因素还是要看2020年双方双方能否就征税恢复到征税前的状态,如果达成一致,美豆出口数据和对华出口数据有望回升;反之美豆出口数据和对华出口数据将会依旧在低位。

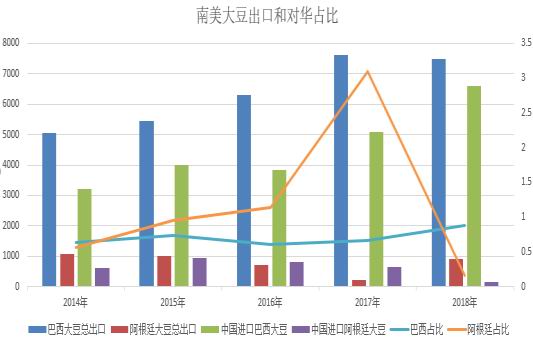

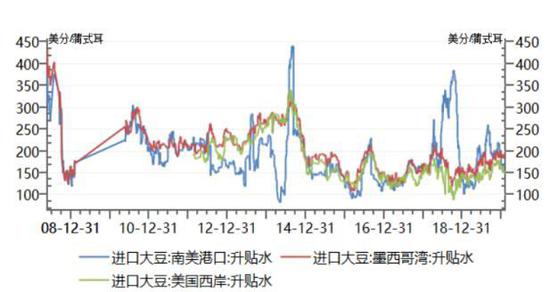

四、南美大豆供需情况分析

图17:巴西和阿根廷大豆播种面积

图18:巴西和阿根廷大豆单产

图19:南美大豆出口和对华占比

图20:进口大豆升贴水比较

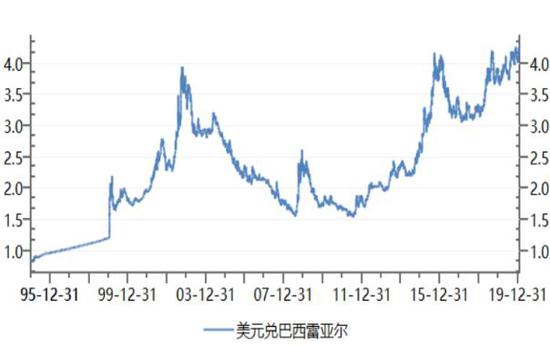

图21:美元兑雷亚尔

图22:巴西大豆到中国完税价趋势图

表2:进口巴西大豆压榨利润

资料来源:USDA 天下粮仓 格林大华期货研究所

1、南美大豆播种面积整体上升、单产增加

2018年由于双方贸易争端的出现,巴西和阿根廷成为最大受益国,尤其是巴西在对华大豆出口份额上一跃成为主力,这就极大的鼓舞了巴西农民的种植积极性,2019/2020作季,巴西农户种植大豆的面积较去年增加了2.6%,美国农业部(USDA)预估,巴西将成为2019-2020年度全球最大的大豆生产国,这将是该南美国家历史上第二次大豆产量超过美国。巴西2019/20年度大豆产量预估1.23亿吨,巴西2018/19年度大豆产量预估1.17亿吨

阿根廷大豆种植面积继续下降,主要是阿根廷国家陷入巨额美元债务,政府陷入财政紧缩状态,只能不断增加税收,农产品出口征税不断上调。12月14日,阿根廷终于证实了传闻已久的农产品出口征税上调,新政府宣布将大豆、豆油、豆粕出口征税由25%提升至30%,将小麦和玉米出口征税由7%提升至12%,并将牛肉出口征税由7%提升至9%。新税制实施后,谷物出口注册将于12月16日正式关闭。最新消息阿根廷年轻的新任经济部长Martin Guzman表示,阿根廷政府正寻求差别出口税,将大豆出口税由30%提高至33%,豆粕和豆油在30%(将有助于阿根廷压榨利润的提高),将小麦和玉米出口税由12%提升至15%。该提案已于周二(12月17日)提交国会。目前阿根廷交易所预计2019/2020阿根廷大豆种植面积1770万英亩。

由于种子技术的发展,孟山都的新型抗草大豆种植已经开始在巴西进行推广种植,孟山都在一份声明中表示,近期将会在巴西南马托格罗索州粮食生产核心区的展会上向农民介绍该大豆新品种。孟山都表示,该项新技术能强化杂草防治,尤其是对草甘膦存在抗性的杂草。巴西监管部门于2016年下旬就批准了孟山都销售抗麦草畏转基因种子的请求,但孟山都销售该种子的计划直到现在才开始执行。巴西转基因作物的采用率逐渐增加,成为世界第二大使用这种技术的国家,仅次于美国。根据国际农业生物技术应用服务组织(ISAAA)的统计,2014-2015年度巴西种植的大豆作物91.9%为转基因品种,上两个种植季则为87%。转基因大豆采用率最高的地区是巴西南部,占比超过95%。在巴西北部较新的生产地区,约80%为转基因大豆品种。通过优化的转基因大豆,产量提升更加的迅速,美国农业部预测2018/2019作季巴西大豆单产有望达到3.4吨/公顷,折合下来453斤/亩;较2017/2018作季大豆单产3.0吨/公顷,折合400斤/亩,增长了53斤/亩。

2、南美升贴水回落概率大

双方在2020年1月16日签署了第一阶段贸易协定,无形中对南美大豆形成售卖压力,为了更多的出口大豆到中国,料南美大豆升贴水将会进一步走低,并且雷亚尔对美元油持续贬值的趋势,为了更多的换取美元保值,巴西农民售卖的积极性将会比较高,以上因素将会令进口大豆成本降低,对豆粕价格会形成压力。

3、巴西的物流运输改善

巴西的物流问题是市场炒作的一个热点,每年的3-4月份,市场都会关注巴西的物流运输问题。首先,港口建设增加。近几年,国际大粮商积极参与到巴西港口建设,譬如:ADM、邦基、嘉吉等在亚马逊河及其支流Tapajós上建立内河港口,这些港口可以通过驳船将谷物及大豆运至沿海港口,减轻了公路运输压力,提升了运输效率。巴西谷物及大豆的内陆运输60%依靠公路,30%铁路,10%水路。其次,公路运输改善。马州运输谷物及大豆至沿海港口Miritituba和Santarém的要道——BR-163高速公路,预计到2017年底60公里将铺设完成,剩余30公里在2018年底之前预计也将铺设完成,而这将大幅提高运输效率,尤其是雨天从大豆产地到港口的运输效率。第三,铁路运输增加。与BR-163平行的一条铁路Ferrogrorailway也在计划建设,虽然不清楚具体施工及完工时间,但一旦建成,它将贯穿东西1142公里,拥有一年4200万吨运力,马州大豆内陆运输成本有望降至25-40美金/吨,大大提高巴西大豆出口竞争力。

五、马来西亚棕榈油供需分析

图23:2003年非典期间马棕榈油期价走势

图24:2020年2月马棕榈油走势

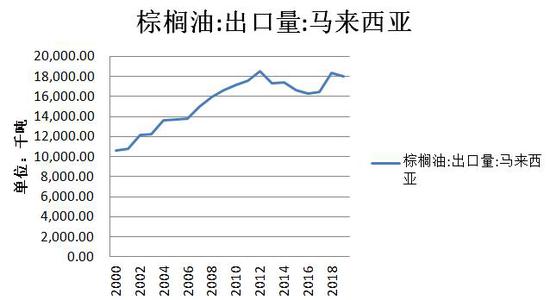

图25:马来西亚棕榈油出口情况

图26:中国和印度进口马来西亚棕榈油情况

图27:印尼棕榈油期末库存

图28:马来西亚棕榈油期末库存

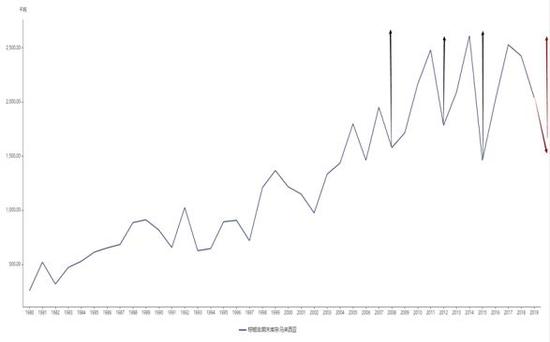

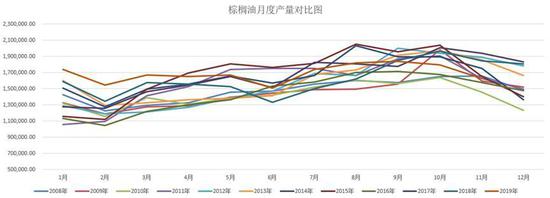

图29:马棕榈油月度产量

资料来源:马来西亚棕榈油局 WIND 格林大华期货研究所

马来西亚和印度尼西亚是全球主要棕榈油产能国,2019年10月份开始,马来西亚和印度尼西亚相继宣布棕榈油产量下降,同时开始不断提高本国生物柴油使用量,这令全球担忧棕榈油供应紧张,马棕榈油期价在2019年涨幅高达40%,进入2020年,因马来西亚总统不当言论谈及印度克什米尔问题,令印度政府降低精炼棕榈油进口量,马棕榈油期价出现回调,中国突发的冠状肺炎也令市场担忧后续中国需求降低,但是整体上马来西亚棕榈油产量仍在减少过程中,生物柴油政策也在继续加码,印尼和马来西亚的棕榈油库存没有明显的回升迹象,这就限制了棕榈油的跌幅。

通过对2003年非典期间中国和印度棕榈油进口数据发现,中国在非典期间整体棕榈油进口呈现增加态势,弥补了印度进口减少带来的冲击。2003年非典期间马棕榈油1月份开始下跌,下跌趋势延续到8月份,9月份开始上涨,10月份创出年度高点,整体2003年马来西亚棕榈油价格先抑后扬。那么2020年同样是印度进口减少的预期,中国疫情的事实,在疫情发展出去中国棕榈油进口量已经开始增加,因此我们预计2020年中国在棕榈油进口方面大概率保持旺盛态势,甚至可能抵消掉印度进口数量的减少,马棕榈油出口整体数量无需担忧下降,那么同时如果进入增产周期,马来西亚棕榈油产量恢复不及预期,那这样就进一步加剧了全球棕榈油供给紧张的事实,加之印尼和马来两国加大生物柴油使用量的政策,这将会进一步带动两国棕榈油期末库存的下降,回故历史,棕榈油三次大涨均与两国期末库存的实质下降有正相关性。2006年7月-2008年3月;2008年12月-2011年11月;2015年9月-2017年1月(2016年厄尔尼诺)】

综合以上分析,我们认为减产不止,库存低位的事实不改变,本轮棕榈油的上涨在调整之后将会延续。

六、加拿大菜籽供给分析

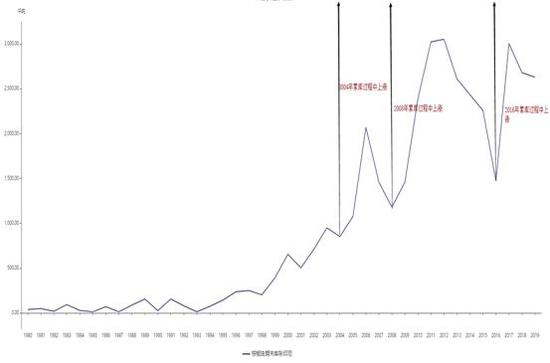

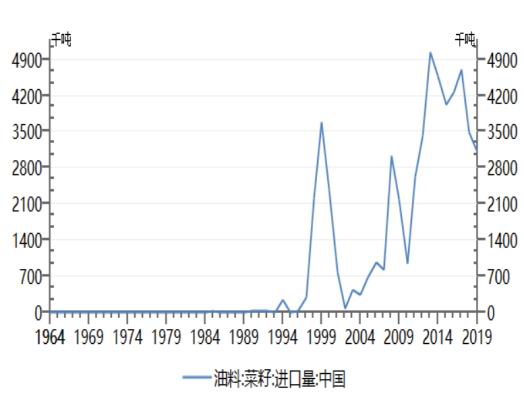

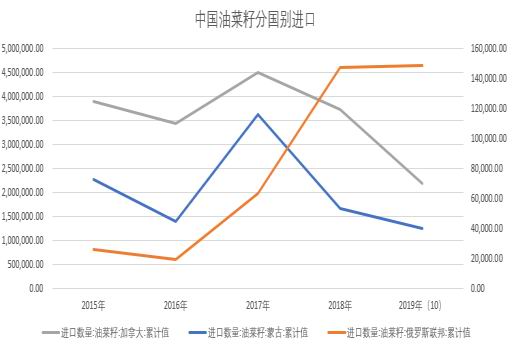

图30:中国年度油菜籽进口量

图31:中国分国别油菜籽进口情况

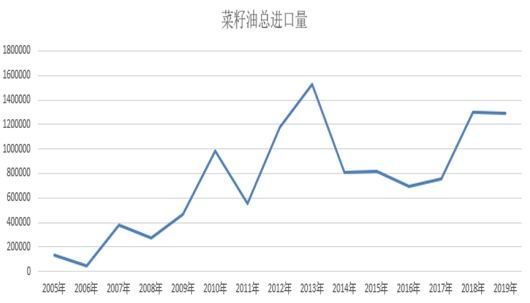

图32:中国菜籽油总进口量

图33:菜籽油月度进口情况图

图34:油菜籽进口当月值

表3:2-3月油菜籽预计到港量

资料来源:天下粮仓 WIND 格林大华期货研究所

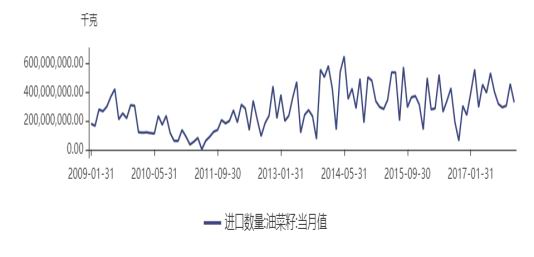

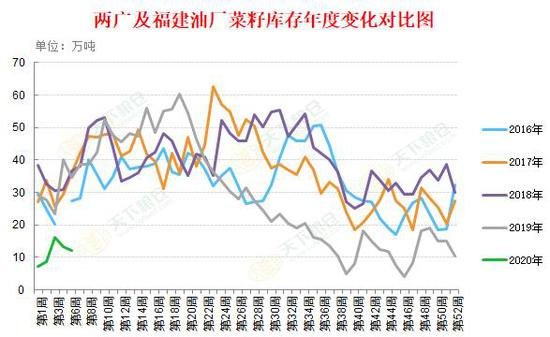

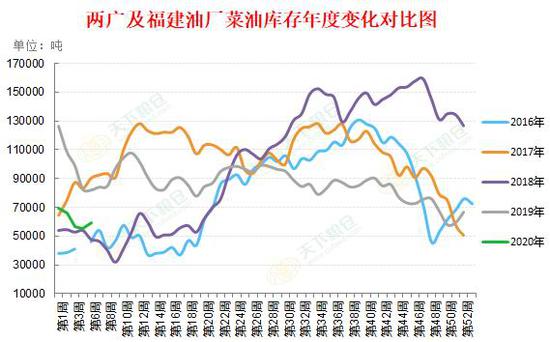

自2018年以来,我国的油菜籽进口已经呈现明显的下降态势。根据油菜籽的进口当月值对比数据我们发现,由于我国的冬菜籽生长周期因素决定在1-4月份我国菜籽处于青黄不接阶段,这个时期需要加大进口量,10-12月份,我国自产油菜籽已经压榨完毕,需要进口进行需求方面的补充。因此这两个阶段是我国油菜籽进口的旺盛期。根据海关总署公布的数据显示,截止至2019年12月份,我国全年共进口273.74万吨油菜籽,较去年同期下降42.56%,其中自10月份以来菜籽进口量开始出现大幅下滑,其中10月份同比减少61.4%,12月份同比减少63.37%。进口旺盛阶段的进口量减少,令国内菜籽供给呈现偏紧格局。

2020年1月20日在加拿大举行的关于孟的听证会并没有利于孟的结果,新一轮的听证会将在今年6月份再度举行,因此我们认为中加关系仍将比较紧张,加拿大菜籽进口仍将不顺畅,国内菜籽供应偏紧的事实短期难以改变,这对后续的菜系整体价格都是一个比较长期的利多支撑。2月份预计油菜籽进口量维持偏低预期15万吨。

七、国内油料供需平衡分析

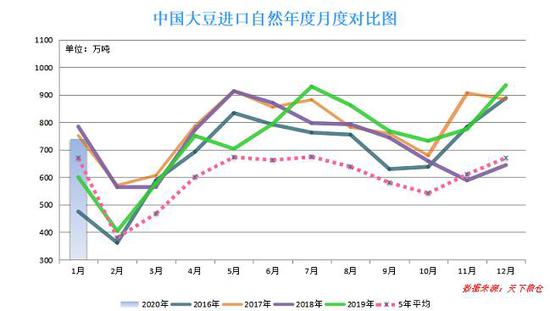

图35:中国自然月度进口大豆情况

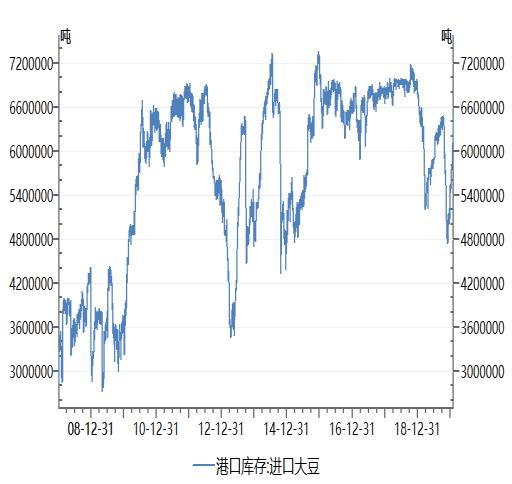

图36:港口进口大豆库存

图37:大豆压榨周度趋势图

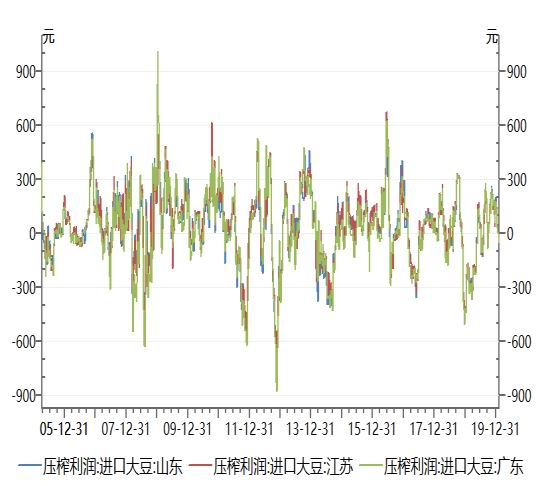

图38:进口大豆压榨利润

资料来源:WIND 天下粮仓 格林大华期货研究所

1、2月份国内进口大豆处于历史低位

我国的大豆进口具有一定的周期性规律,每年的2月份,因为中国农历春节的原因,国内的大豆进口量会达到年内最低,3月份进口开始回升,5-7月份达到进口高峰期,8-10月份进口量回落,11月-次年1月份进口回升并增加,并在12月份达到年底新高峰。根据天下粮仓的预期,我国在2月份进口大豆预计500万吨,3月份预计510万吨,4月份预估730万吨。目前阶段,我国大豆进口量处于年度低点,因此来自进口到港的压力较小。截止到2月4日,国内进口大豆库存在640万吨左右,较春节前港口进口大豆库存580万吨,升高了60万吨。

进口大豆压榨利润转负,如果后续持续维持在负值状态,这将会限制油厂开机率的恢复,较低的压榨量将会减小油粕供应压力,所以我们需要持续关注压榨利润的变化。

图39:豆油商业库存

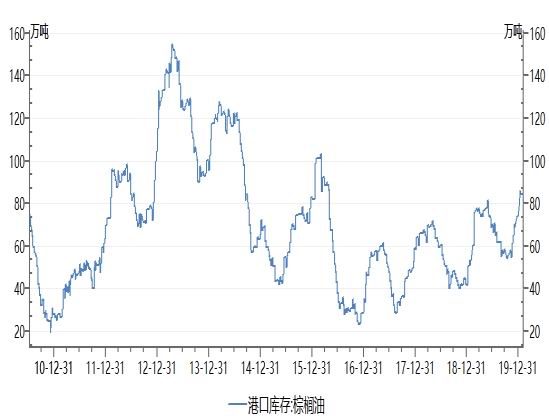

图40:棕榈油港口库存

图41:菜籽和菜油库存数据对比

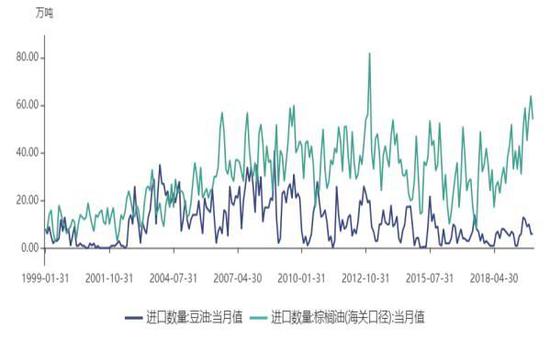

图42:进口豆油月度量

图43:进口菜油月度量

资料来源:WIND 格林大华期货研究所整理

2、国内油脂库存偏低

国内油脂库存整体处于偏紧状态。我国的主要油脂消费集中在豆油,棕榈油和菜籽油方面,因此这三大主要油脂的供应情况将会对国内油脂市场价格形成至关重要的影响。截止到2019年12月30日,国内豆油商业库存91.64万吨,豆油商业库存仍处于寻底过程中;棕榈油港口库存84.10万吨,棕榈油库存上升,主要得益于前期棕榈油上涨,贸易商担忧后续棕榈油价格继续上涨增加采购;菜油商业库存处于偏低位置,沿海地区,华东地区,长江流域地区菜油商业库存整体在33.6万吨左右。豆油和菜油库存的下滑并没有因为棕榈油库存上升而得到弥补,这就令国内的油脂供应处于偏紧状态。尤其是菜籽供应方面,自2018年3月,我国完成国储菜油抛储之后,国内菜油市场进入市场化供需阶段,由于我国菜籽大部分进口来自加拿大,2018年双方贸易争端以来,加拿大因扣留孟导致中加关系微妙,加菜籽进口减少,虽然我们增加了俄罗斯和乌克兰等国菜籽进口,但是并不能满足我们庞大的菜籽需求缺口,这就令菜系在三大油脂中基本面供给偏紧最为严重。预计2020年中加关系也不能很快回温,菜籽供应依旧紧张。

进口油脂量增加:正常年份,由于我国主要是大豆进口国,豆油进口量相对较少,2018年以前,我国豆油月度进口量较低,但是2018年7月份之后,我国豆油进口量开始增加,在油脂消费旺季的10月份,进口量高达13万吨的进口量也出现过,截止到2019年12月份,豆油商业进口量在6万吨左右,这说明国内油脂需求旺盛,国内供应方面能完全满足需求,需要进口补充;需要进口补充油脂需求的表现,在菜籽油方面表现的更加充分,2018年以来,我国菜籽油进口开始激增。整体来看,国内自产不足,外部进口增加是目前的事实,如果后续油脂量继续增加,一方面说明国内需求旺盛,另一方面也验证,我们的油脂供给的确偏紧。风险点:中国贸易协商在后续进一步向好,美豆进口增加或将缓解油脂供应紧张的格局,主要是大豆进口增加,豆油产出增长。

3、国内油脂消费情况预期降低

图44:餐饮收入和增速对比

资料来源:WIND 格林大华期货研究所整理

国内油脂消费具有一定的稳定性,因为人口刚性需求的存在。但是由于2020年春节冠状病毒肺炎的突发,导致我国居民外出就餐几乎全部取消,恒大研究院在《疫情对中国经济的影响分析与政策建议》中指出,受疫情影响最大的是餐饮、旅游、电影等第三产业服务消费行业。2019年春节,全国零售和餐饮业销售额约10050亿元。报告估计次疫情影响餐饮零售额在7天内会有5000亿元的损失。餐饮方面的油脂消费是国内油脂消费的主力军,因为餐饮用油量是家庭用油量的3-5倍之多。因此我们预计在疫情结束之前,国内整体的油脂消费需求将会呈现不佳,这将对油脂价格形成利空影响。

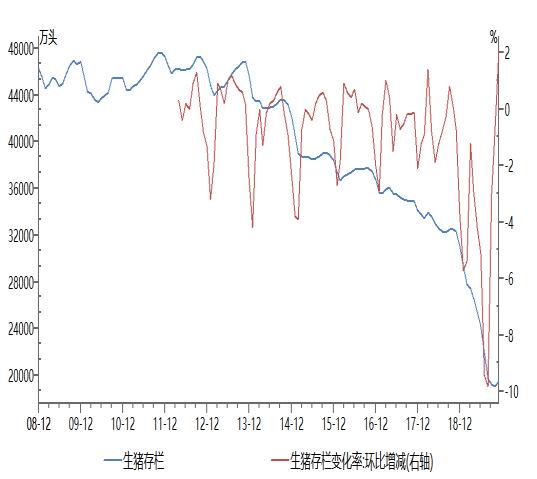

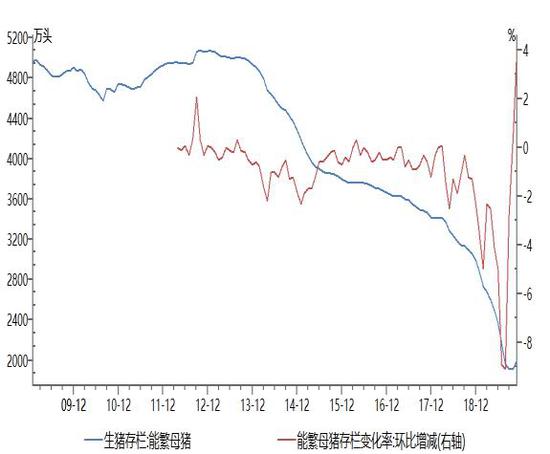

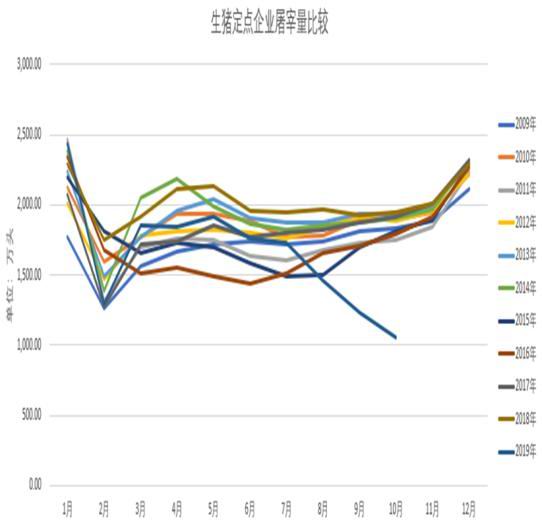

4、生猪复养缓慢 饲料需求回升预期拉长

图45:生猪存栏和生猪存栏环比增减情况

图46:能繁母猪存栏和环比增减情况

图47:生猪定点企业屠宰量比较

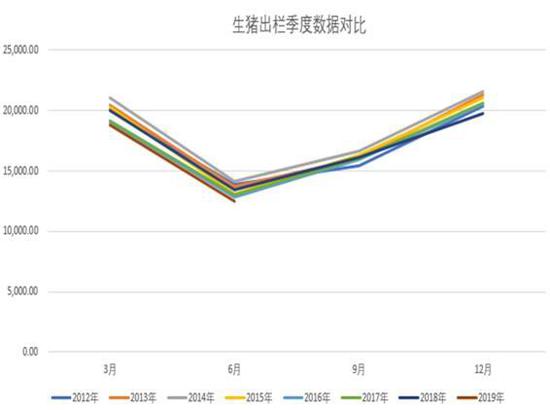

图48:生猪出栏季度数据对比

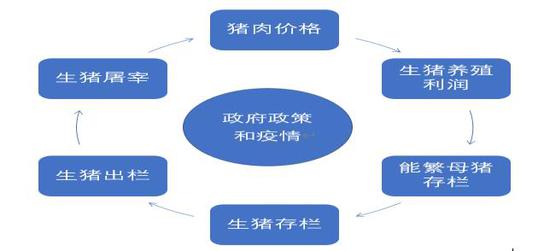

图49:生猪价格影响因素逻辑

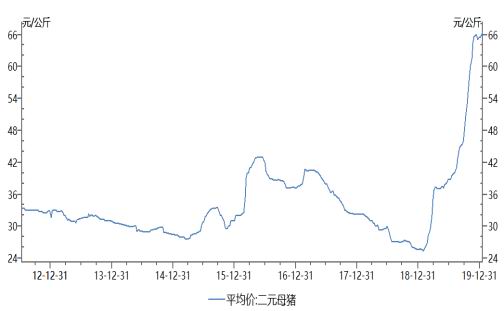

图50:二元母猪价格

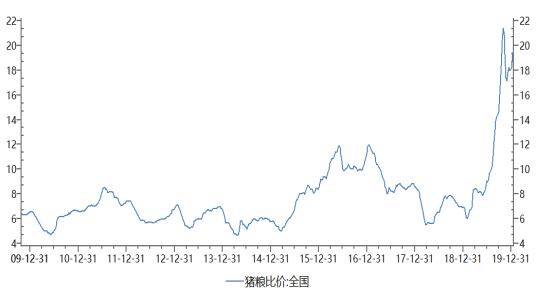

图51:全国猪粮比

图52:自繁自养和外购仔猪养殖利润

资料来源:WIND 格林大华期货研究所整理

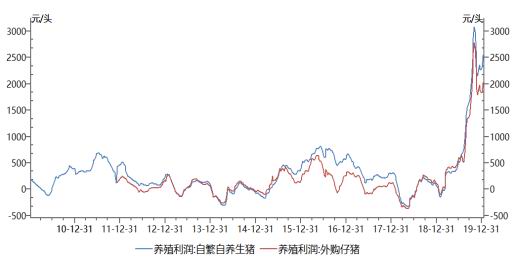

2019年11月开始,政府不断释放政策支持红利,银行贷款资金扶持,生猪养殖用地审批流程简化等一系列措施支持生猪复养,并且也取得了一定的良好开头,能繁母猪存栏量连续两个月回升,生猪存栏量在11月份开始企稳,市场预计2020年春节过后,生猪存栏和能繁母猪存栏将会快速回升,5月份新增能繁母猪能够有效产出幼仔,补充生猪存栏回升,但是2020年农历春节新冠状病毒突发,各地封路封村,令生猪复养过程变得比较艰难,根据官方公布的消息成,本次疫情能够得到有效控制需要到5月份左右,那就意味着本轮的复养将会因疫情延迟,那么饲料的需求也将会延迟。即便2020年2月4日农业农村部紧急发文《维护畜牧业正常产销秩序保障肉蛋奶市场供应的紧急通知》,但是鉴于疫情中对人员隔离政策,货车司机在去往疑似疫区将会受到隔离,这令一部分卡车司机比较忌惮,物流通常会比较缓慢或谨慎。

5、水产需求预期良好 菜粕表现预计良好

天下熙熙皆为利来,天下攘攘皆为利往。目前生猪养殖利润高企,自繁自养和外购仔猪养殖利润重回2500元/头、2000元/头的高位,后续一旦疫情可控,生猪复养将会快速恢复,但是不是在2月,冬天已经过去,春天来临,春暖花开静待时。

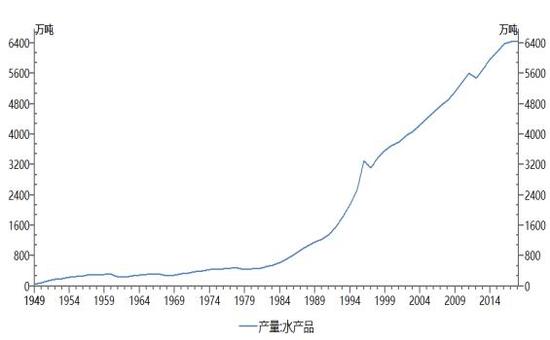

图53:水产产量

图54:饲料产量对比

资料来源:WIND 格林大华期货研究所整理

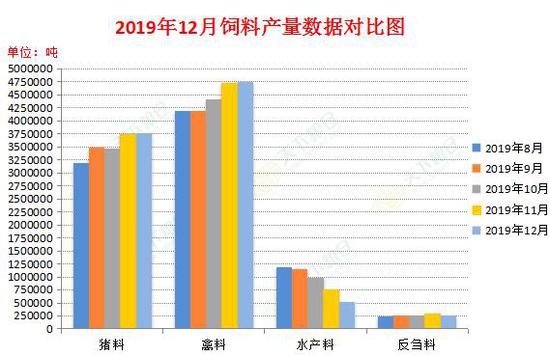

由于我国油菜籽供应处于偏紧状态,而水产需求在3月份即将展开旺季。目前连看,国内到港菜籽预期仅有15万吨,按照36%的出粕率计算,2月份菜粕产能仅有54000吨。12月份水产饲料产量512028吨,按照菜粕添加12%计算,12月份菜粕用量61443吨。12月份是水产饲料的生产淡季,那么3月份旺季,菜粕的用量高出12月是必然,这就令2月份的菜粕供给呈现紧张,因此我们预期菜粕期价将会比较坚挺。

二月油脂油料行情展望

美国农业部将会在2月份举办种植意向展望论坛,由于双方贸易第一阶段协议的签订,预计新作季美豆种植面积有望增加,这将会给大豆盘面带来一定的压力。南美方面,巴西进入大豆收割季节,各方机构预测巴西2019/20作季的产量将创出历史新高1.24亿吨,由于雷亚尔贬值预期强烈,竞争性售卖料南美大豆升贴水将会走弱,中国采购成本有望降低。CFTC大豆非商业净多持仓呈现下降趋势,主要是南美丰产压力。经过调整的国际原油价格有望触底反弹,这将会给全球植物油期价带来提振,买油卖粕的套利也给美豆油期价带来利好,目前CFTC豆油非商业持仓净多单处于上升过程中,油粕跷跷板效应令CFTC豆粕净多持仓处于低位。综合以上分析,我们认为在2月份美豆期价将会承压930美分/蒲式耳一线有压力;美豆油有望反弹至34.54美分/磅;美豆粕期价继续承压概率较大,支撑点278.3美分/短吨。

马棕榈油经过春节期间的调整,再度展开凛冽的上攻之势,市场已经忽略了中国疫情带来的需求降低的预期,减产依旧是主导市场走势的主要因素。2月份依旧是马棕榈油的减产周期,这对马棕榈油期价是一个坚挺的支撑,马来西亚和印度尼西亚的生物柴油加码政策令市场担忧后续两国棕榈油期末库存继续下降,历史上三次的棕榈油年度上涨行情均和库存下降有高度的正相关性,如果库存不出现拐点,本轮的棕榈油上涨将会延续,但是我们也不能忽略后续出口带来的利空影响,毕竟印度和中国是全球第一和第二大大棕榈油需求大国。综上分析,我们预计2月份马棕榈油保持上行态势,压力位3100令吉/吨。

春节期间突发的疫情,预计国内春节餐饮消费收入同比腰斩,2月份油脂需求的下降为事实,但是实际情况是国内整体油脂库存处于历史低位,供给偏紧。目前豆油商业库存仅有90多万吨,菜油经过抛储之后,所剩有限,中加关系微妙,加菜籽进口缓慢,菜油刚需强劲。疫情恐慌情绪释放之后,投资者依旧关注基本面供给偏紧的事实,我们预计经过2月初的调整之后油脂期价有望再度回升,强弱排序预计菜油、棕榈油和豆油。菜油压力位7730元/吨,棕榈油压力位6120元/吨,豆油压力位6400元/吨。

双粕方面走势将有分化,菜粕走势预计强于豆粕,因菜籽原料供应偏紧,水产生产旺季即将启动,疫情令国内生猪复养周期拉长,饲料需求周期被拉长,油脂的强势上涨将会带动买油卖粕套利的重新介入,也会对豆粕形成压力。我们预计2月份菜粕M2005维持震荡偏强走势,区间在2120-2300元/吨一线,RM2009合约震荡区间2180-2340元/吨。;豆粕M2005价格震荡偏弱走势为主,区间2560-2700元/吨一线,M2009合约震荡区间2625-2810元/吨。

风险提示:疫情进一步向不利方向发展,市场将会再度恐慌,投机风格转换。

格林大华期货 刘锦

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: