逻辑分析:国际方面,英国脱欧、法国罢工以及德国制造业衰退等一系列事件拖累欧元区经济,美国通胀率不断走低,而美联储维持利率不变,收益率曲线再次倒挂凸显市场隐忧。国内方面,2020年1月制造业PMI为50,虽连续三个月位于荣枯线之上但出现环比下滑。节前贸易和谈、全球主要经济体PMI企稳、我国财政货币逆周期调控等,共同改善宏观预期推升铜价突破上扬。然而,节后紧随美伊关系平复,国内新型肺炎疫情迅速扩展,且专家预期高峰期尚未来临,1月30日世卫组织将新型冠状病毒疫情列为国际关注的突发公共卫生事件,越来越多国家采取不同程度入境管制。

“黑天鹅”一扫国内2020年初宏观企稳预期,同时牵动全球经济活动,参照伦铜春节期间8.5%左右跌幅,上期所对铜扩板至7%,节后沪铜首日开盘跌停后稍有开板,疫情好转前低位整理,补跌后下方空间小风险大。然而,把握大概率事件——“疫情总会得到控制,只是时间长短问题”,短时间深度调整之后,给了中长期多头上车机会。

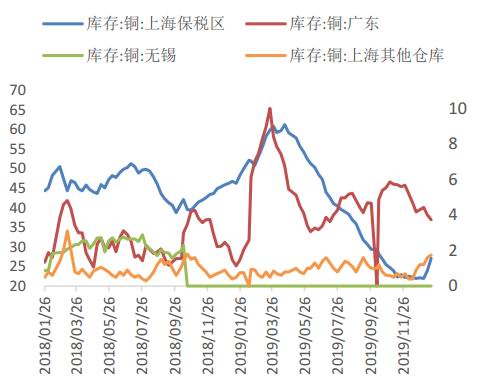

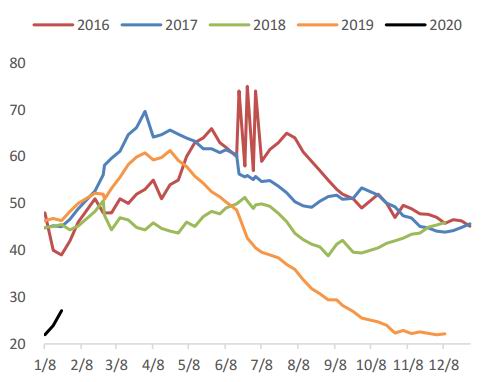

基本面:年前上期所、保税区开始有所累库,而全球三大交易所与保税区总库存库存仍处于历史低位。年后,疫情爆发及政府快速反应,复工推迟、交通管制,上游冶炼影响较小,中下游极速受到抑制,一季度累库将会大幅超预期,全球铜低库存现状或开始超预期改变。

操作建议:开盘补跌后下方空间小风险大,疫情好转前低位整理,中长期关注做多机会:a、节前的空头做好止盈;b、节后追空者逢反弹短空;c、节前的近月多头合约,建议砍仓;d、大资金者,价格急跌隐波冲高布局空波动率;c、中长期看多,急跌可择机布局多头,期权可逢急跌布局较远月浅虚值看跌期权空头或伺机等待布局远月虚值看涨多头(可考虑4月或5月期权)。

交易节奏:关注疫情相关舆情,如新增病例、假期延迟政策、各国出入境管制措施、新药临床Ⅲ期试验情况等。

风险事件:全球经济增速放缓;疫情控制战线拉长区域扩展。

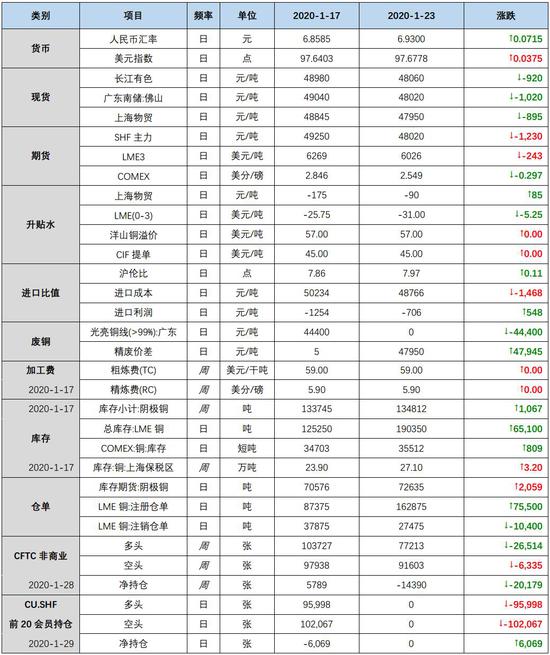

1 铜数据表概览

2 月度重点指标

2.1 预警指标

国际方面,英国脱欧、法国罢工以及德国制造业衰退等一系列事件拖累欧元区经济,美国通胀率不断走低,而美联储维持利率不变,收益率曲线再次倒挂凸显市场隐忧。英国——上周(当地时间1月31日)欧盟理事会投票通过英国脱欧协议,英国将在格林威治标准时间1月31日23:00正式脱离欧盟;脱欧之前最后一次议息,英国央行保持关键利率不变,符合预期。法国——2019年12月5日,法国遭遇“黑色星期四”,80万人走上街头,抗议法国总统马克龙的养老金改革计划,要求马克龙下台,上周罢工仍在继续,反对政府推动的退休制度改革。德国——2019年GDP增长0.6%,远低于2018年的增长1.5%和2017年的增长2.8%,增速创2013年以来新低;德国机械设备制造协会主席韦尔克表示,作为德国支柱产业的机械制造业2019年产值预计比上年减少2%,受世界经济疲软、全球贸易冲突加剧以及汽车业深度转型影响,2020年预计进一步下滑2%。美国——美联储上周三决定维持基准利率不变,符合预期;周四公布美国核心通胀指标显示,第四季度年化涨幅从2.1%降至1.3%,低于预期。

国内方面,2019年GDP增速6.1%,人均GDP突破1万美元;固定资产投资增速5.4%;社会消费品零售总额同比增长8.0%;全国房地产开发投资增速9.9%;2019年12月M2同比增8.7%;出口增长5%,进口增长1.6%;规模以上工业增加值同比增长5.7%。2020年1月制造业PMI为50%,虽连续3个月保持在景气区间,但环比下降0.2%。——节前贸易和谈、全球主要经济体PMI企稳、我国财政货币逆周期调控等,共同改善宏观预期推升铜价突破上扬。然而,节后紧随美伊关系平复,国内新型肺炎疫情迅速扩展,且专家预期高峰期尚未来临,1月30日世卫组织将新型冠状病毒疫情列为国际关注的突发公共卫生事件,越来越多国家采取不同程度入境管制。节后补跌后下方空间小风险大,疫情好转前低位整理,中场期关注做多机会:

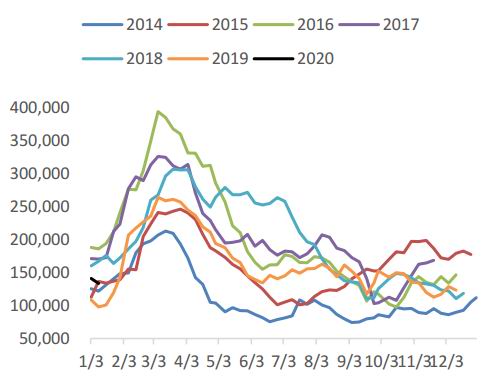

两国签署第一阶段经贸协议,贸易摩擦暂缓;美伊局势最紧张时刻过去。铜矿及废铜等原料紧张持续,CSPT联合减产短期落空而预期仍在,2020年第二批限制类铜废碎料进口批文量环比大幅减少,当前铜矿及废铜等原料紧张持续。年前上期所、保税区开始有所累库,而全球三大交易所与保税区总库存库存仍处于历史低位。年后,疫情爆发及政府快速反应,复工推迟、交通管制,上游冶炼影响较小,中下游极速受到抑制,一季度累库将会大幅超预期,全球铜低库存现状或开始超预期改变。

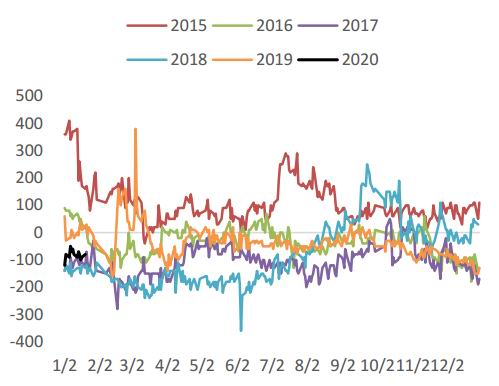

图1 美国国债关键利率价差

资料来源:Wind 中原期货

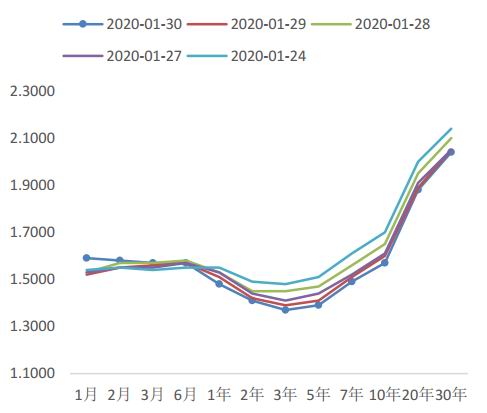

图2 美国国债收益率曲线

资料来源:Wind 中原期货

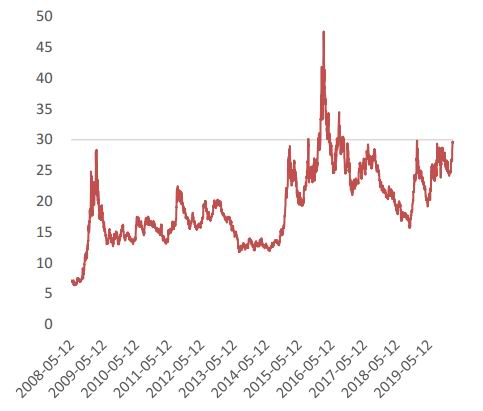

图3 美元金油价格比(COMEX黄金/WTI原油)

资料来源:Wind 中原期货

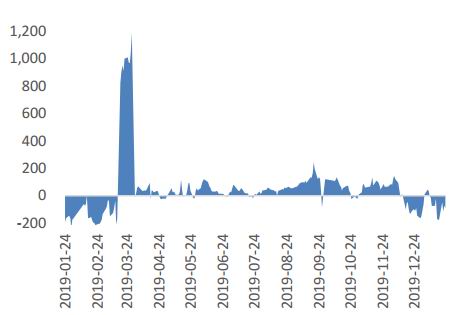

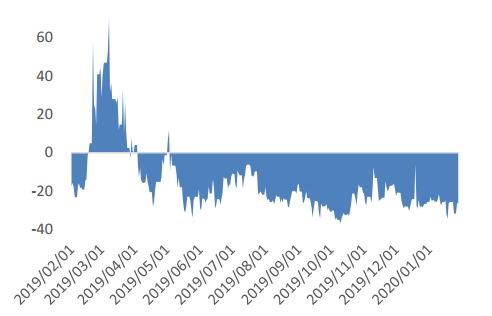

2.2 两市持仓

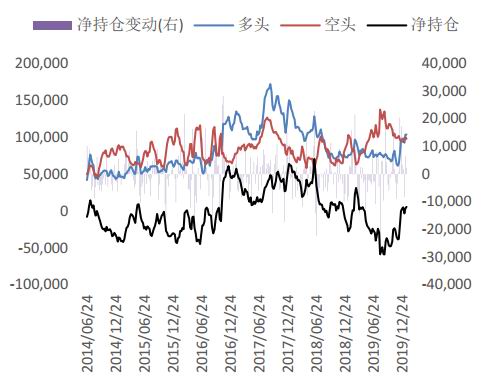

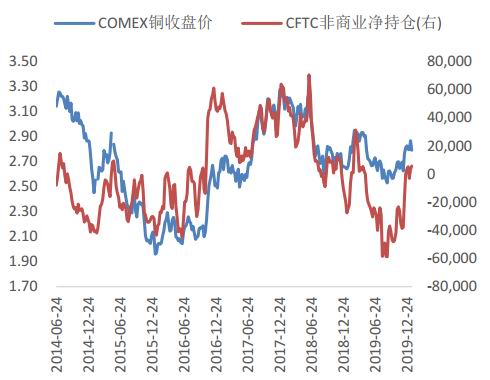

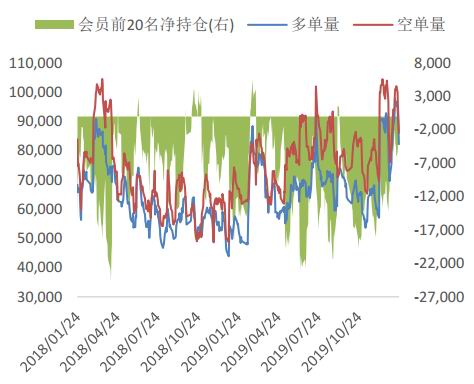

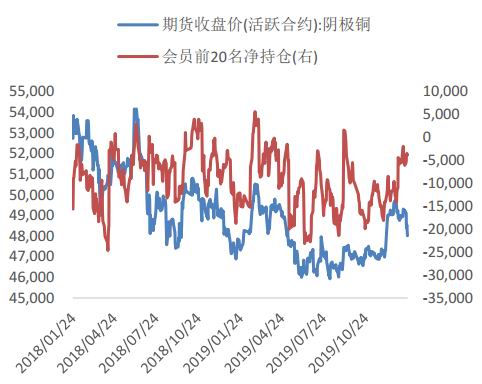

最新持仓变动:CFTC非商业报告持仓,多空均增,持仓由净空转为净多头;国内主力合约前20会员持仓,多空双方较上周均增仓,且净空头持仓微增。

表1 CFTC非商业报告头寸

表2 国内主力合约前20会员持仓

图4 CFTC持仓结构

资料来源:Wind 中原期货

图5 COMEX期货活跃合约收盘价与CFTC净持仓

资料来源:Wind 中原期货

图6 SHF主力合约会员前20名持仓结构

资料来源:Wind 中原期货

图7 SHF主力合约会员前20名持净持仓与价格

资料来源:Wind 中原期货

2.3 库存情况

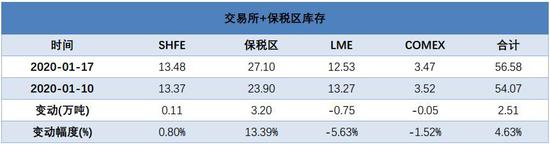

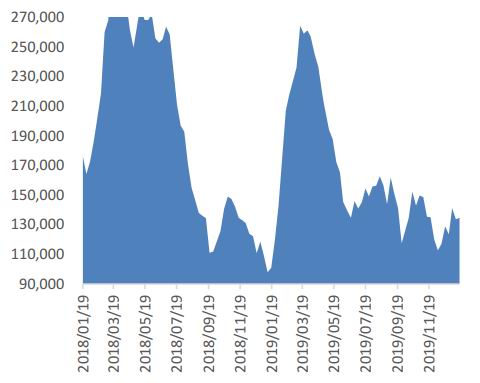

上周,全球三大交易所与保税区总库存合计上涨4.63%,其中,主要受上期所、保税区有所累库影响,而整体库存仍处于历史低位。

表3 全球三大交易所+上海保税区库存

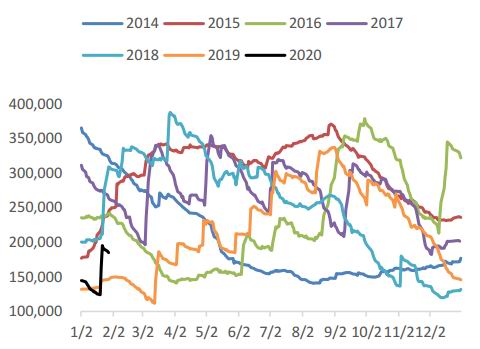

图8 上期所库存小计

资料来源:Wind 中原期货

图9 上期所库存小计季节性分析

资料来源:Wind 中原期货

图10 国内隐形库存

资料来源:Wind 中原期货

图11 上海保税区库存季节性

资料来源:Wind 中原期货

图12 LME铜总库存季节性

资料来源:文华财经

图13 COMEX铜库存

资料来源:Wind 中原期货

3 现货与升贴水

图14 上海物贸现货升贴水

资料来源:Wind 中原期货

图15 LME铜现货现货升贴水(0-3)

资料来源:Wind 中原期货

图16 洋山铜溢价与CIF(提单)溢价平均价

资料来源:Wind 中原期货

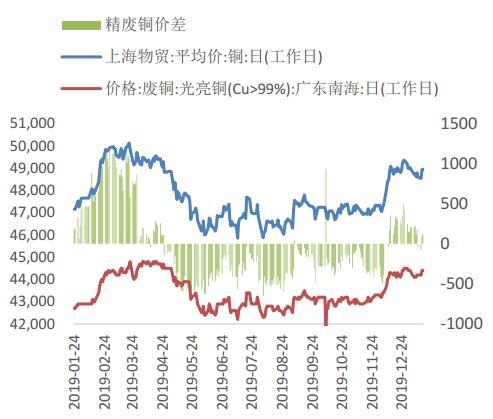

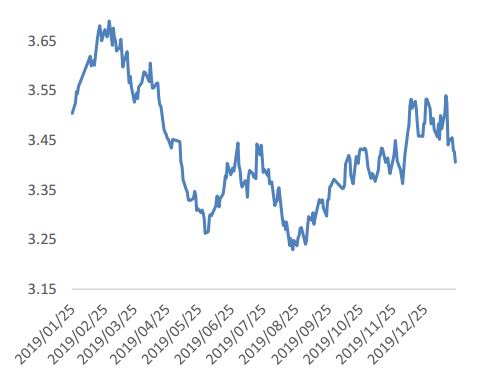

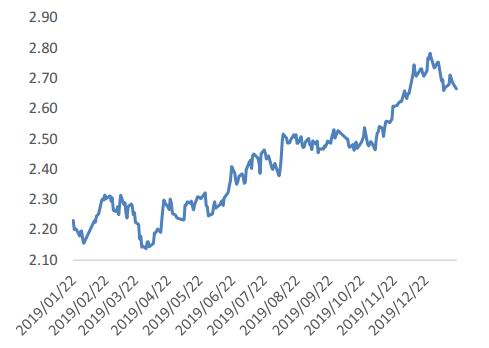

图17 精废铜价差

资料来源:Wind 中原期货

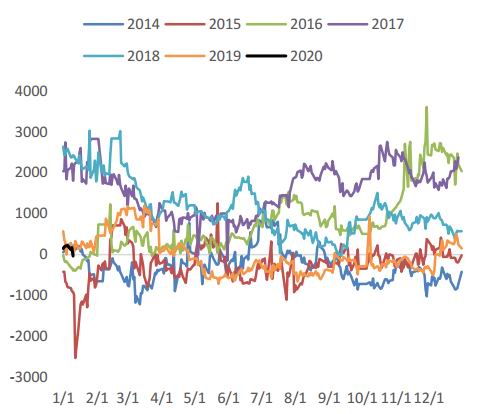

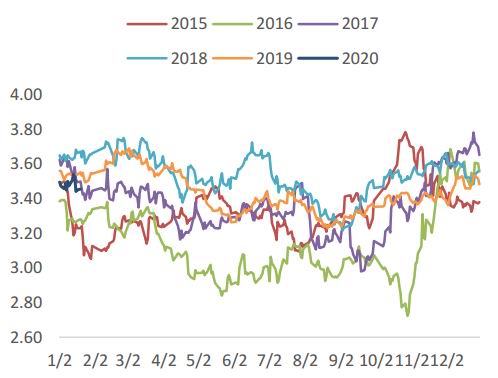

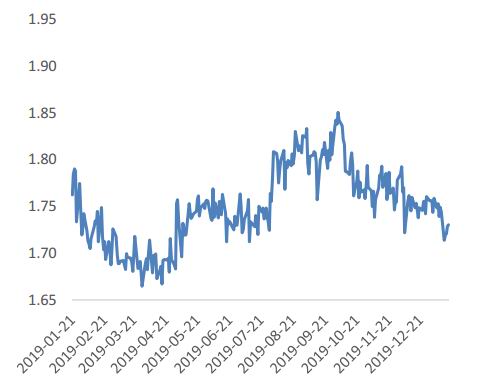

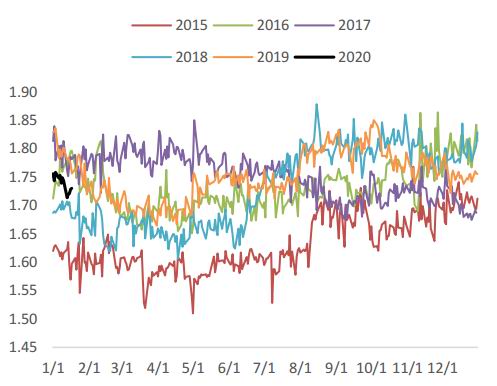

图18 精废铜价差季节性

资料来源:Wind 中原期货

4 套利分析

4.1 跨期套利

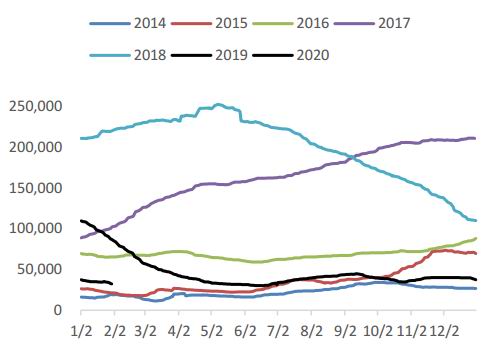

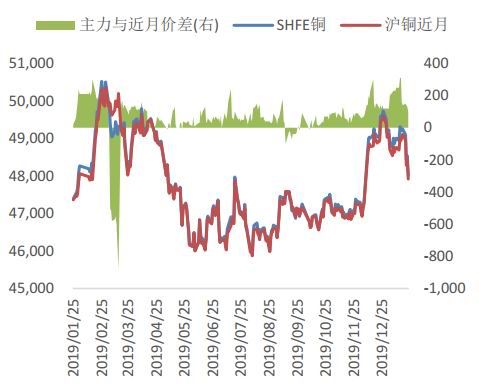

图19 沪铜主力与近月价差

资料来源:Wind 中原期货

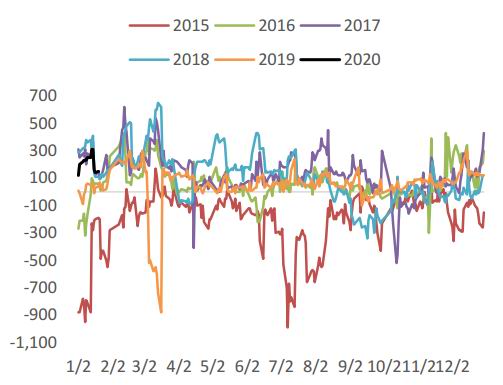

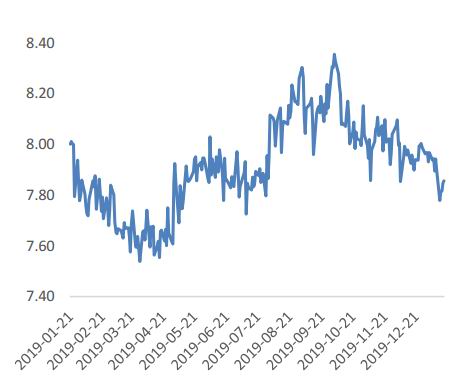

图20 沪铜主力与近月价差季节性

资料来源:Wind 中原期货

图21 沪铜主力与次主力价差

资料来源:Wind 中原期货

图22 沪铜主力与次主力价差季节性

资料来源:Wind 中原期货

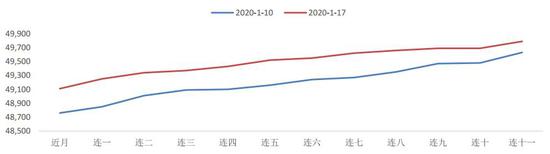

图23 沪铜期限结构

资料来源:Wind 中原期货

4.2 跨品种套利

图24 沪铜/铝主力合约比价

资料来源:Wind 中原期货

图25 沪铜/铝主力合约比价季节性

资料来源:Wind 中原期货

图26 沪铜/锌主力合约比价

资料来源:Wind 中原期货

图27 沪铜/锌主力合约价差季节性

资料来源:Wind 中原期货

4.3 跨市场套利

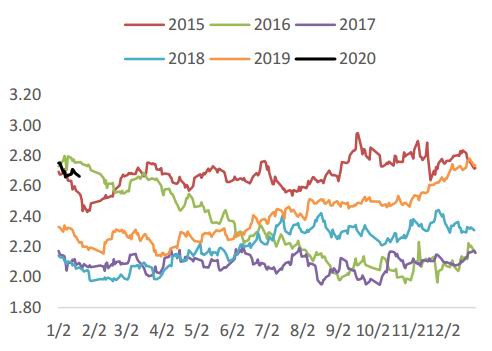

图28 汇率走势

资料来源:Wind 中原期货

图29 沪伦比价(未剔除汇率)

资料来源:Wind 中原期货

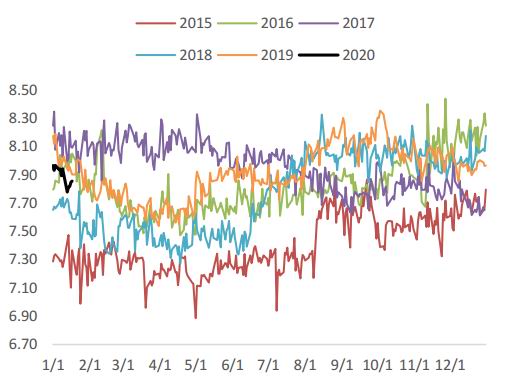

图30 沪伦比价季节性

资料来源:Wind 中原期货

图31 沪美比价沪铜/(COMEX铜*10000)

资料来源:Wind 中原期货

图32 沪美比价季节性

资料来源:Wind 中原期货

中原期货 陈亚中 刘培洋

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: