疫情专题:交通管制下成品油需求受限,炼油企业短期内信用风险上行,销售受阻、库存高企的地炼信用风险提升较快

文:东方金诚工商企业部分析师张岳

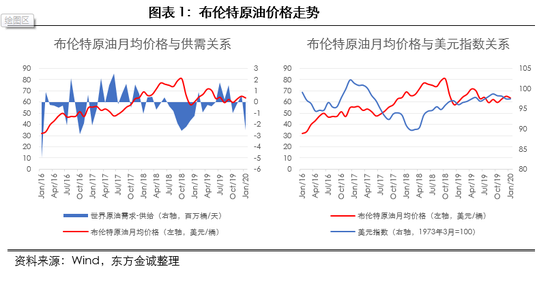

短期内新冠疫情导致全球原油需求下挫,叠加美元走强,一季度原油价格位于全年油价最低区间;中长期疫情影响边际递减,一季度后油价将有所反弹,全年油价中枢下移

需求方面,中国原油消费约占全球的15%。此次疫情导致国内工业生产、交通运输受到影响,全球原油需求相应有所下降。1月全球和中国原油需求分别较去年12月下滑3.49%和3.69%,预计2020年一季度全球和中国原油需求增速分别为0.31%和1.97%,同比分别下降0.37个百分点和1.11个百分点。从供给来看,1月OPEC已开始执行去年12月的减产协议,同时1月美国原油产量小幅减少,原油供给整体有所减少,1月全球原油产量较去年12月下降1.06%,预计2020年一季度全球原油供给增速0.12%,同比下降0.94个百分点。

受新冠疫情影响,国际原油价格大幅下挫。截至2020年2月17日,布伦特和WTI原油价格分别为57.91美元/桶和52.31美元/桶,较2019年末分别下降13.62%和14.33%。短期来看,疫情正推动全球原油进入过剩状态,叠加美元走强等因素,在基准情形下 ,预计2月至3月为全年油价最低区间,布油价格下限50美元/桶。悲观预期下 ,疫情拐点延后,油价继续探底,预计油价底部价格45美元/桶左右,在疫情改善后将有所反弹。

中长期看,疫情影响将边际递减,叠加中美贸易争端缓和等利好因素,需求端有望改善,预计2020年全球原油需求增速1.02%,同比增加0.27个百分点。供给方面,美国页岩油产量增速趋缓,同时OPEC+或将进一步减产,若3月举行的部长级会议达成新的减产协议,将在一定程度上支撑油价,预计2020年全球原油供给增速1.30%,同比增加1.47个百分点。在全球经济增速企稳的背景下,预计2020年油价先抑后扬,全年油价中枢60美元/桶,较2019年油价中枢下移5美元/桶左右。

短期内交通管制下成品油需求受限,成品油库存压力增大、价格下调,中长期成品油供需宽松格局持续,成品油价格仍将面临较大下行压力

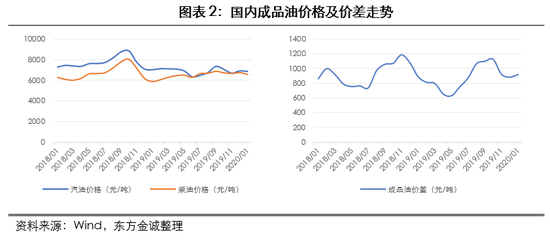

短期内国内成品油需求总体呈下滑趋势,汽油、柴油受封城限行、交通管制影响,需求下滑较多,煤油受航班停运影响有限需求相对稳定。以2003年“非典”时期的汽油表观消费量作为参考,在疫情最严重的5月全国汽油表观消费量同比和环比分别下降5.84%和9.97%,预计此次疫情短期内对国内汽柴油需求的影响至少与“非典”时期相当。在基准情形下,预计2月成品油需求同比下滑6%左右;悲观预期下,交通、物流管制持续,下游需求仍疲软,预计下滑幅度更大。

供给方面,多数炼厂1月下旬起已开始降低开工率,中石化华北、华东、华南炼厂开工率平均降幅分别在10%~20%,位于疫情中心的华中部分炼厂降幅达40%;中国中化、中海油预计降负荷5~10%。地炼方面,截至2020年2月12日,地炼常减压装置开工率40.94%,较2019年末下降29.70个百分点。疫情导致成品油外运和销售受阻,在基准情形下,短期内成品油库存压力仍将显著加大。国有企业开工率下降幅度相对较小,主要是国有企业拥有下游销售渠道优势,同时其炼厂规模较大、一体化程度高,对生产连续性有一定的要求。地炼企业受成品油销售渠道有限影响,库存压力显著加大,因而大幅压低开工率。悲观预期下,疫情拐点延后,交通管制继续推高成品油库存,开工率仍将处于低位,部分地炼企业因销售受阻,被迫停产检修。

受需求疲软以及库存高企影响,成品油价格明显下滑,截至2020年2月5日,汽油和柴油价格较2019年末分别下调420元/吨和405元/吨。短期来看,疫情压制成品油需求,成品油消费仍将呈现量价齐跌态势,在基准情形下,预计2020年一季度炼油行业收入有所下滑;因原油价格大幅下滑,炼油成本阶段性下降,短期内成品油价差增加、毛利率将有所提高。悲观预期下,疫情导致需求低迷,炼油行业收入大幅下滑,同时由于原油价格继续下滑,成品油价格在成本端缺乏支撑,价差持续回落。

中长期看,疫情消除后,成品油需求复苏、销售压力缓解,但考虑到2020年汽车销量下滑以及新能源动力替代效应,需求总体仍将有所下滑,预计2020年国内成品油需求增速-4.00%,同比增加0.50个百分点。供给方面,“三桶油”扩产以及民营大炼化投产等因素对冲淘汰地炼落后产能影响,国内成品油供给仍宽松,预计2020年国内成品油供给增速1.00%,同比增加2.50个百分点。受成品油供给宽松、需求疲软,2020年成品油价格仍将面临较大的下行压力,预计成品油全年价格走势呈“倒N”,即前期价格下滑后小幅反弹,后期价格仍将下降。

短期内炼油企业信用风险整体上行,销售受阻、库存高企的地炼企业信用风险提升较快,中长期炼油企业信用风险上行幅度加大,部分债务规模及互保风险大的地炼信用风险仍将显著提升

短期内,炼油企业盈利能有所下滑,信用风险整体上行。疫情导致成品油销量下滑、价格下跌,短期内企业营收承压,预计2020年一季度炼油企业盈利有所下滑,国有企业和地炼企业分化加剧。中石化、中石油等龙头企业依靠规模、销售渠道等优势,盈利仍将保持稳定。中化能源、中化油气、华锦股份等国有炼油企业开工生产小幅下降,但其装置规模大、一体化程度高,且成品油销售顺畅、库存可及时消化,盈利小幅下滑。部分山东地炼企业销售渠道有限,短期内成品油库存高企,被迫压低开工率,盈利能力下滑较快。

中长期,成品油需求放缓、产品价格下滑的趋势不变,预计2020年全年炼油企业盈利仍有所下降,信用风险仍将保持上行态势。国有企业信用风险上行幅度较小,其中开工稳定、销售渠道有保障且债务负担轻的国有企业信用风险保持稳定;地炼企业信用风险仍然较高,在盈利下滑的背景下,部分缺乏下游销售渠道、债务规模大且区域互保风险增大的地炼信用风险将显著提升。

[1] 基准情形下,疫情防控比较得力,防控效果持续显现,到3、4月份就实现完全控制。

[2] 悲观预期下,疫情情况短时间内未出现明显转好,或集中返工带来疫情的二次扩散,疫情持续至二季度,甚至下半年或更长时间。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: