期货市场迎来又一重磅利好!

2月21日,中国证监会发布消息,正式宣布符合条件的商业银行和保险机构将获准参与国债期货交易,首批试点机构包括工农中建交五大国有商业银行。

业内人士认为,此举将有效提高银行、保险的利率风险管理水平。商业银行和保险机构作为国债现券的主要持有者,他们的参与有望成为国债期货市场发展的重要里程碑,这对推动中国期货市场的健康发展也有重要意义。值得注意的是,在上述正式消息发布前,A股市场近日已有所反应,南华期货(603093)、瑞达期货(002961)这两家期货公司二级市场股价已连续大涨。

五大行率先试点

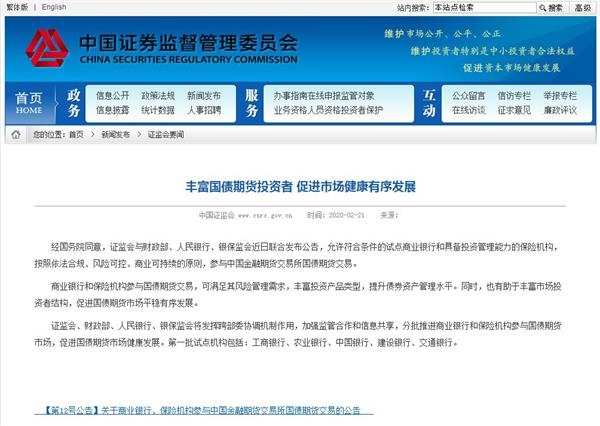

据中国证监会官网,经国务院同意,证监会、财政部、人民银行和银保监会近日联合发布公告,允许符合试点条件的商业银行和具备投资管理能力的保险机构,按照依法合规、风险可控、商业可持续的原则,参与中国金融期货交易所国债期货交易。

证监会表示,商业银行和保险机构参与国债期货交易,可满足其风险管理需求,丰富投资产品类型,提升债券资产管理水平。同时,也有助于丰富市场投资者结构,促进国债期货市场平稳有序发展。

据悉,证监会、财政部、人民银行、银保监会将发挥跨部委协调机制作用,加强监管合作和信息共享,分批推进商业银行和保险机构参与国债期货市场,促进国债期货市场健康发展。第一批试点机构包括:工商银行、农业银行、中国银行、建设银行、交通银行。

此后,中金所网站也发布了相关消息。中金所称,下一步中金所将深入践行“四个敬畏、一个合力”的监管理念,认真落实监管机构对商业银行、保险机构参与国债期货的工作部署,扎实推进交易所规则修订、业务办理、技术系统建设、投资者教育等配套工作,密切关注市场运行情况,做好风险防控,保障国债期货市场平稳运行。

三大看点带来市场和行业变革

据券商中国记者了解,早在去年下半年,高层多个部门已就银行、保险参与国债期货达成了共识,相关工作一直稳步推进,如今正式推出可谓正逢其时。实际上,对于商业银行和保险机构参与国债期货交易,业内已经呼吁了很长时间。

据悉,银行、保险获批参与国债期货将带来三大积极看点:

一、满足商业银行和保险机构的利率风险管理需求;

二、国债期货市场有望迎来大发展;

三、中国期货市场整体扩容,服务实体经济能力提升。

券商中国记者对首批试点的交通银行和中国银行相关负责人进行了采访,以下是两大银行负责人对此的回复和评述:

交通银行金融市场业务中心总裁乔宏军:

商业银行参与国债期货市场,对于商业银行自身,我国债券市场,以至整个金融行业,都具有重大而深远的意义。

首先,对商业银行自身而言,参与国债期货市场能够有效提升商业银行自身利率风险管理能力和资产负债管理水平。一方面,商业银行可以利用国债期货对债券进行风险管理,平抑利率波动带来的市场估值损益变化,丰富市场风险管理的工具,从而切实提升自身风险管理能力。另一方面,商业银行可以通过国债期货更好地进行资产负债主动管理。国债期货具有高流动性的特征,商业银行可以通过国债期货交易在不交易现货的情况下迅速改变组合久期,以更低的流动性成本精准实现资产负债管理目标。

其次,对债券市场而言,商业银行参与国债期货市场有利于推动交易业务创新,提升债券市场流动性,完善债券市场价格发现机制。国债期货可以为商业银行引入期现套利、跨期套利等新的跨市场投资交易模式。同时,商业银行通过跨市交易,积极参与国债交割,可以有效盘活存量债券资产,提升债券流动性,对债券市场的长远发展形成良性助推作用。此外,包括商业银行在内的交易者的广泛参与有助于形成更为连续、公允的国债期货价格,从而可使衍生产品充分发挥价格发现的职能,既能对部分缺乏流动性的现券提供价格参考,也有助于进一步完善国债收益率曲线。

最后,对整个金融市场而言,商业银行参与国债期货市场是进一步深化金融领域改革、进一步对外开放的重要一环。当前,我国金融市场正处于大发展、大革新的关键时刻,在一行两会推出一系列政策后,利率市场化和人民币国际化进程不断提速,金融市场开放程度日益加深,境外投资者对中国债券市场的投资比重也持续增大,随之而来的必然是境外投资者利用利率衍生产品开展套保的旺盛需求。通过参与国债期货市场,商业银行在自身积累衍生产品业务经验、打好走向国际金融市场基础的同时,还可以进一步完善对接境外客户群的服务体系,为境外客户提供安全高效的金融资产风险管理工具,以更全面的客户服务能力迎接境内外竞争对手的挑战,为实体经济保驾护航,也是维护国家金融安全的必然选择。

中国银行总行全球市场部总经理王卫东:

商业银行作为中国国债现货市场最主要的参与者,以及中国国债最主要的持有者(持有超过60%的国债),十分乐见我国国债期货市场的蓬勃壮大,并期盼能亲身参与到国债期货市场的建设中去。

商业银行参与国债期货市场具有多方面意义。对国债期货市场而言,商业银行的入市无疑将丰富投资者群体,从而增加市场深度、增强市场流动性,并进一步完善价格发现机制,提升市场定价的有效性;此外,此举对国债现货市场也具有积极意义,通过期货市场和现货市场的有机联动和融合发展,既能增强不同类别国债的流动性,也能促进国债收益率曲线进一步完善,优化基准利率形成机制,推进我国利率市场化改革进程。对银行自身而言,参与国债期货市场,有效丰富了商业银行自身管理利率风险的工具箱,同时,也有助于银行盘活自身持有的大量国债现货,提升投资管理效率。

总而言之,商业银行进入国债期货市场意义深远,既是我国利率市场化进程中的重要环节,也将为中国金融市场对外开放创造更好的环境。中国银行作为核心做市商和首批试点银行,将紧抓这一历史性的市场契机,更好地为境内外机构客户提供市场领先的卖方服务,继续为资本市场改革开放添砖加瓦。

A股期货公司股价已经飙涨

银行、保险参与国债期货将推动中国期货市场进一步升级,期货公司无疑将成为受益者。引人关注的是,最近几日A股市场上南华期货、瑞达期货的股价已连续大涨。

其中,南华期货自鼠年开市以来就表现颇为强势,在15个交易日中仅有3个交易日下跌。本周南华期货的股价更是涨势凌厉,连续5天上涨,2月19日、20日更是接连两天涨停,最新报价为29.18元/股。以2月3日的开盘价21.29元计算,南华期货在农历新年的累计涨幅达到37.06%。

瑞达期货同样出现较大幅度上涨,19日逆市涨停后,20日继续大涨,周五股价有所回调。

不过,短期看期货公司股价的上涨概念炒作的意味更浓。据某期货公司人士介绍,银行入市国债期货可能首先涉及其自营业务,参与模式或类似上期所黄金期货,即银行以自营会员席位参与交易,这种模式其实与期货公司业务没有直接关系。

“我们前期和五大行了解过,他们应该不会通过期货公司,而是直接向中金所申请会员席位,这就需要他们自己搭建系统。银行和保险参与国债期货采取分批试点,未来会有更多机构获得试点资格,包括一些外资机构。针对这项业务,我们的重心会放在外资银行和保险机构,从接触情况看,很多外资银行都对国债期货有很强兴趣,让我们帮助梳理中金所国债期货规则,有些甚至已经在谈合作了。”华东某期货公司相关负责人表示。

(文章来源:券商中国)

(责任编辑:DF150) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: