随着两融规模不断创近期新高,券商正密集“囤粮”,增加资本储备。

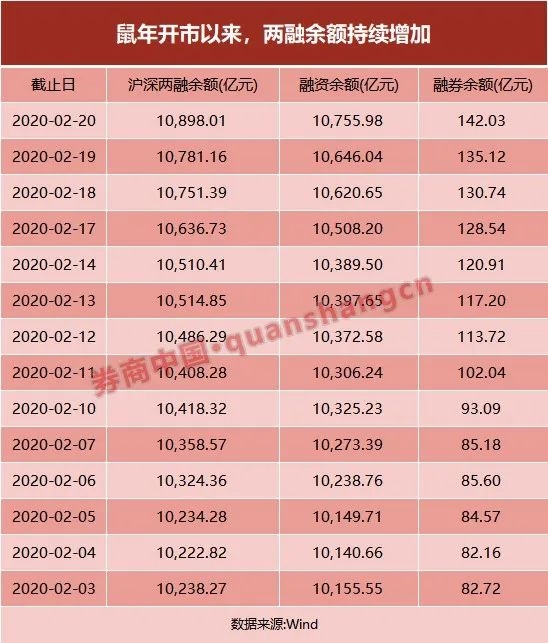

鼠年开年后,大盘在短暂下挫后持续上攻,上证指数再度收复3000点的同时,沪深两融余额不断创近期新高。截至2月21日,两融规模已经达到10898亿元,与2015年初规模相当。半个月内,约660亿元杠杆资金涌入股市,市场情绪持续高涨。

与此同时,券商不断发行公司债、短融券使得“粮仓”充裕,为公司发展各项重资本业务做好储备。今年以来证券行业共发行45只短期融资券,合计募资规模1090亿元,同比增加3.78倍。与此同时,券商接连发行29只公司债(含疫情防控债),发行金额492亿元,同比增加7%,募资用途多为补充营运资金,更有券商直言为发展资本中介业务。

有非银分析师表示,短期融资券的发行数量受市场需求和流动性影响,当市场更好的时候,融资业务或约定回购业务等对资金的需求大,券商发行短融的积极性会高一些。而近期随着央行释放流动性,资金利率下行,也为券商大规模发债提供了有力支持。

半个月660亿杠杆资金涌入股市

自2月3日以来,沪深两融余额增加660亿元,已经达到10898.01亿元,与2015年年初规模相当。其中融资余额增加600亿元,达到10756亿元;融券余额增加60亿元,达到142亿元。

有大型券商两融人士对券商中国记者表示,近期市场不断反弹,全市场融资融券业务整体维持担保比例会在一个更加安全的范围。2月初时监管通报称,整体维持担保比例超过280%。

上述人士表示,当前券商及客户做两融业务的积极性均比较强,代表了市场的乐观情绪。随着两融余额水涨船高,各家券商确实需要资金上有更多的储备。而在近期资金利率走低、市场情绪高涨的情况下,各券商大概率都会通过多种渠道融资补充营运资金。

此时再回溯2019年6月份,中信证券、国泰君安、海通证券、华泰证券、招商证券、中信建投证券、银河证券、广发证券、申万宏源等9家头部券商密集公告称,央行核准其待偿还短期融资券余额上限,合计逾3000亿元。此举均大幅提升头部券商待偿还短融券余额,业内人士认为可以进一步促进券商业务发展,增强市场流动性。

券商密集“囤粮”,今年来发行短融券规模超千亿

21日晚间,中信建投证券、招商证券、浙商证券均发公告称发行了一定额度的短期融资券,规模合计超100亿元,票面利率在2.53%左右。

具体来看,中信建投证券2020年度第三期短期融资券发行完毕,发行总额40亿元,票面年利率2.52%。

招商证券2020年度第四期短期融资券(债券通)发行完毕,发行总额50亿元,票面发行利率2.53%。

浙商证券2020年度第一期短期融资券发行完毕,发行总额15亿元,票面利率2.55%。

在当前宽松的货币政策背景下,很多券商都在抓住时间窗口募资以补充流动性。券商中国记者据数据梳理,截至2月21日,今年以来证券行业共发行45只短期融资券,合计募资规模1090亿元,不论发行只数还是规模都同比大幅增长,其中发行金额同比增加3.78倍。去年同期,证券业共发行了9只短期融资券,发行金额合计230亿元。2015年牛市之时,年初至2月21日,全行业短融额仅有今年的一半。

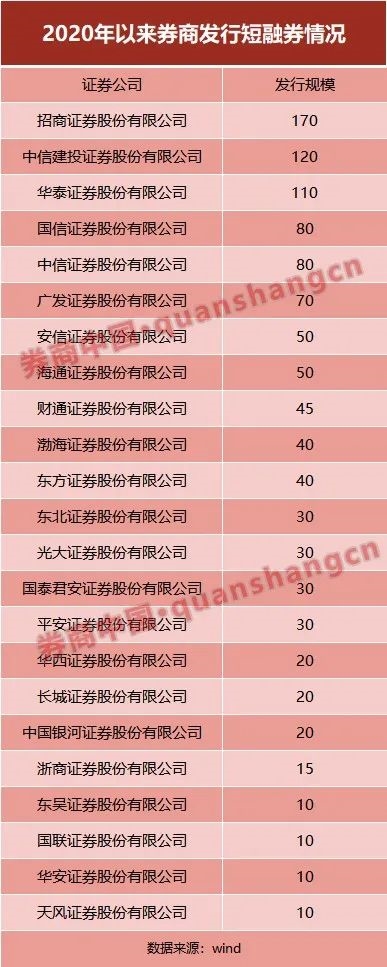

仅2月份来半个月时间,券商发行的短融券规模就达430亿元,占比超过4成。招商证券今年来共发行了4期合计170亿元的短融券,目前为行业最高,其中1月份两期发行了80亿元,2月10日和18日,两期发行了90亿元;中信建投证券年内共发行3期合计120亿元短融券,华泰证券共发行2期合计110亿元短融券。

有业内人士分析,当前阶段的大规模发债,是看好当下的利率环境。自2月3日开市以来,为防范股市、汇市等出现非理性大幅波动,央行进行了一系列流动性投放操作,已投放流动性达3万亿元左右。作为连锁反应,资金利率大幅下行。

有券商非银分析师此前对券商中国记者表示,发行短期融资券是一个成本较低、较为灵活的融资方式。“短期融资券的发行数量受市场需求和流动性影响,当市场更好的时候,融资业务或约定回购业务等对资金的需求大,券商发行短融的积极性会高一些;市场弱的时候,券商发短融的积极性就没那么强。”上述分析师表示。

就利率来看,招商证券2月份发行的两期短融票面利率分别为2.63%及2.53%,较1月份低0.1至0.3个百分点;中信建投证券发行的3期短融券中,两期发行于1月,2月17日发行的40亿元票面利率为2.52%,较前两期2.79%更低;华泰证券1月份发行60亿元短融券,2月份发行50亿元,两期短融券期限均为0.25年,票面利率相差0.15个百分点。

今年来证券业通过企业债募资近500亿

除了短期融资券外,开年来券商密集发行公司债,梳理资金用途来看,同样为发展资本中介业务。

截至2月21日,今年来证券业已经发行了29只公司债,发行金额492亿元,同比增加7%。其中,银河证券共发行了4期合计100亿元公司债券(其中50亿元为次级债),申万宏源发行两期合计60亿元公司债,广发和国君分别发行50亿元和40亿元公司债券。

尤其是进入2月份以来,多家券商已经筹备发行公司债,包括中信证券、华西证券、长城证券等多家券商在内正在发行公司债券(含疫情防控债),主要用于补充公司营运资金。中信证券明确表示,将用于支持资本中介业务,疫情防控债也会为因疫情受损客户提供股权质押及两融业务资金。

2月18日晚间,中信证券公告,将发行100亿元公司债,分3年期和5年期两个品种,所募资金扣除发行等相关费用后,全部用于补充公司营运资金,主要用于发展资本中介型业务。2月20日,中信证券公布所发债券的票面利率分别为3.02%和3.31%,同时表示第一期公司债金额为50亿元。

2月21日,国金证券公告称将发行2020年第一期公司债券(疫情防控债),金额10亿元,可超额配售不超过15亿元。资金运用方面,除拟用大部分资金偿还疫情防控期间到期的公司债券外,本次所募资金不低于10%用于支持疫情防护相关业务流动资金支出,包括但不限于补充为疫区或因疫情受损的客户提供股权质押业务的资金;为疫区或因疫情受损的客户提供两融业务的资金等。

近日,华西证券和长城证券相继公告,将发行不超过10亿元的公司债券(疫情防控债),所募资金拟全部用于补充营运资金,其中不低于10%用于支持疫情防护防控相关业务,包括但不限于补充为疫区或因疫情受损的客户提供股权质押业务的资金;为疫区或因疫情受损的客户提供两融业务的资金。

就发行利率来看,今年发行人发行公司债的固定利率多在3.5%左右,比如兴业证券2月份率先发行了30亿元疫情防控债,票面利率3.1%,也有一些债券利率低于3%。但是2019年发行的公司债券利率大多大于4%。由此可以看出,央行宽松货币政策确实激发了市场发行主体的发债热情。

有券商债券发行负责人对券商中国记者表示,最近各类资金利率较低,很多已经获得监管批文的发债主体都在争取时间窗口发债融资,整体来看,主要还是一些质地较好的公司债受到市场青睐,中高评级债券利率虽然低,但是发行更加容易。

(责任编辑:DF529) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: