要点提示:

1、疫情严重影响供需两端,叠加运输道路不顺,下游走弱倒逼上游降负。

2、外盘新增停工,短期到港压力略减,中长期来看外盘套利到港趋势仍是主流。

3、等待疫情拐点来临,甲醇中长期供需矛盾延续。

市场展望与投资策略:

疫情持续期间甲醇供需两端都受到较为严重的影响,上游煤炭短期偏强带来一定成本支撑,但下游延后开工导致倒逼上游主动降负去库存。短期内交通运输仍难以恢复到正常状况。外盘马油新增停工以及近两个月到港量相对较低也缓解了前期港口累库压力,但华东主流需求地区暂难恢复开工也造成了整个甲醇目前供需两弱的局面。

但中长期来看,传统下游难以为继,MTO春季检修计划较多,远期需求受到压制。供过于求的局面在大量海外进口和国内存量装置开工提升的推动下继续恶化,全年价格在不断寻底的过程中偏弱为主。

投资策略:

单边逢高分批放空;前期有5-9正套建议平仓了结观望。

一、近期甲醇行情回顾

2月前后受新冠肺炎疫情影响,能化外围节间大跌。春节过后多地复工状况较低,甲醇期货节后大幅补跌,05合约最低探至2006元后小幅反弹,目前回到冲高回落的整理期。甲醇现货市场清淡运行,心态不佳。山东地区甲醇价格局部调整,幅度在60元/吨左右;华中地区甲醇市场价格淡稳整理;西南地区甲醇市场偏弱运行;华北地区甲醇价格弱势运行,幅度50元/吨左右。西北地区价格偏弱整理,多数厂家降负运行,新价下降幅度在50-110元/吨。

港口方面,甲醇期货整体下行,气氛清淡,成交一般,甲醇港口现货价格随盘调整,下调185-210元/吨左右。整理来看,甲醇市场近期成交有限,出货受阻,清淡运行。

图1:春节前后甲醇期现货价格

资料来源:华安期货投资咨询部;Wind

二、疫情影响下的甲醇基本面

2.1 运输不畅叠加复工推迟 上游煤炭近期偏强

动力煤产地方面,陕煤、同煤以及山东能源集团多座煤矿已逐步复产,但受疫情影响国家对煤矿复产监管严格,主产区山西、陕西、内蒙等地均延后当地煤矿复产时间,部分复产国有大矿仅已地销及铁路发运为主,总体生产效率及外运煤炭总量有所影响,短期国内煤炭供应紧缺。主流价格在395-405元/吨。

库存方面北方四港相比于往期同比较低,主要原因在于疫情导致公路运输尚不能恢复,产地煤矿发运量较低,环渤海港口等库存持续下滑,引起部分资源紧张。另一方面需求相对于往期也偏弱,由于多数社会企业复工推迟,目前仅居民生活用电等无法有效支撑下游需求。而同时焦煤、动力煤等共供应紧缺也限制了焦炉气头、煤头甲醇生产的开工。

总体来看国家煤矿安全监察局开展煤矿安全集中整治,供应收缩。疫情导致煤矿复产推迟,短期煤价将维持震荡偏强。

图2:动力煤主要港口库存

资料来源:华安期货投资咨询部;Wind

2.2 甲醇下游开工延迟 倒逼上游降负荷

目前山东地区甲醇市场价格走低,华中地区甲醇弱势运行,受山西低价货源冲击,出货一般;华北地区甲醇局部走跌。西南地区整体偏弱运行;西北地区最新价均有下调,幅度较大,多数装置降负运行,部分装置停车。受疫情影响,前期交通管制较严,运输受阻,各厂家多库存积累。

在上游库存累积一方面因为运输条件受限,另一方面下游需求企业,特别是集中在华东沿海的MTO外采型企业因为疫情多数推迟开工,而传统需求下游(例如甲醛等)开工率更是降到历史低位。

图3:宁波-内蒙古价格

资料来源:华安期货投资咨询部;Wind

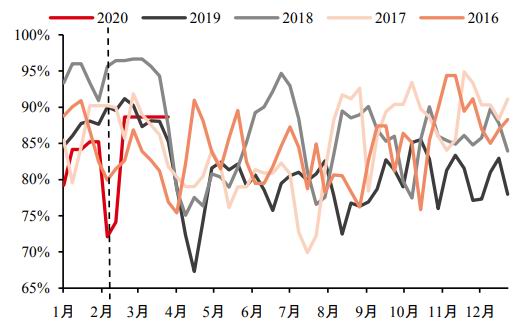

图4:甲醛开工率

资料来源:华安期货投资咨询部;Wind

甲醛市场基本复工较少,部分厂家复工需上报,等批复许可之后尚可复工,市场需求达到冰点,甲醛厂只零星园区周边接货,甲醛产量必定大大缩减,下游需求量和消费量将持续减少。甲醛本身不易运输再加上上道路受阻影响,价格方面,目前价格有报盘的厂家基本保持价格不变,拿货情况少之又少,未来复工之后的价格走势比较扑朔迷离,大概要等到超过4成厂家开工后价格趋势才有所浮现,下游产品复工情况不理想,基本待复工状态。

在疫情背景下,下游复工延迟的压力倒逼至上游,甲醇生产厂家不得不通过降负规避自身库存进一步积累,同时还有煤矿复工推迟至2月中下旬后的因素,也有公路运力有限的因素。国内甲醇装置有效开机率继续下降至66.9%,西北跌至77.14%,国内供应继续下降。

图5:甲醇生产企业利润

资料来源:华安期货投资咨询部;Wind

图6:煤头甲醇开工率

资料来源:华安期货投资咨询部;Wind

煤头部分集中短停:关中、甘肃、内蒙、榆林等煤头快速降负,涉及降负的煤头名义产能高达1140万吨/年,后续关注下游复工情况及上游工厂负荷变化调整。

需求端:烯烃方面,宁夏宝丰二期新增烯烃装置降至7成负荷运行,且神华包头、中天合创、内蒙古久泰、山东联泓、阳煤恒通装置均已降负运行。传统下游方面,甲醛多数厂家仍处于停车状态,具体复工时间仍不明朗;二甲醚目前也低负荷生产居多;整体下游需求清淡,抑制甲醇需求。总结来看,国内甲醇基本面近期供需两弱。

2.3 外盘新增停工 港口压力暂时缓解

图7:华东、华南港口甲醇库存

从2月初至2月中下旬,中国甲醇进口船货到港量在36万吨附近,对比从从1月24日至2月9日中国甲醇进口船货到港量在50万吨附近,到港量级明显缩窄。去年12月份开始,国内进口到港压力开始递减,港口主要集中在华东华南沿海地区,疫情期间需求端难以迅速恢复,同时叠加到港供给削弱,从库存角度来说也处于供需两弱阶段。

外盘来看1月份伊朗ZPC165万吨及kaveh230万吨仍停车,另一方面马来西亚马油242万吨装置在2月6日临时停工,具体恢复情况需要后续密切观察。

图8:内外盘套利趋势

资料来源:华安期货投资咨询部;Wind

对比观察内外盘套利趋势,价差近期虽有所减少,但仍处于450元以上的范围内,后期随着疫情拐点和外盘检修复工,可以预见的是国内进口窗口仍在开启。

2.4 MTO后续检修压制远期需求 未来投产压力仍然较大

从MTO后续检修需计划来看远期需求也不容乐观。鲁西MTO复工计划推迟至春节后;南京诚志MTO负荷8成,2月消缺计划。阳煤恒通2中修20天;富德2月修半个月;兴兴3月中下修一个月;神华榆林4月修45天。

图9:2020国内甲醇投产计划

而2020年国内仍然存在新增产能的压力。内盘2020年待投产在620万吨/年,其中的非一体化新投产能大约440万吨/年,名义产能增速高达6.2%。预计2020年国内总产能达到9000万吨以上,占据世界总产能的62%。从计划上来看中煤榆林(年底)和宝丰二期装置(4月份)确定按时投产概率较大,国内投产装置集中在西北地区,产地集中区投产将对内陆区域价格形成压制,除却西北区域MTO装置自用以外,关注承压下的内陆价格蔓延至全国市场的边际效应。

三、甲醇市场展望

疫情持续期间甲醇供需两端都受到较为严重的影响,上游煤炭短期偏强带来一定成本支撑,但下游延后开工导致倒逼上游主动降负去库存。短期内交通运输仍难以恢复到正常状况。外盘马油新增停工以及近两个月到港量相对较低也缓解了前期港口累库压力,但华东主流需求地区暂难恢复开工也造成了整个甲醇目前供需两弱的局面。

但中长期来看,传统下游难以为继,MTO春季检修计划较多,远期需求受到压制。供过于求的局面在大量海外进口和国内存量装置开工提升的推动下继续恶化,全年价格在不断寻底的过程中偏弱为主。

华安期货 陆哲远

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: