投资要点

5G驱动,电信用光模块市场止跌回升,2023年有望达到46亿美元,2019-23年CAGR 11.5%。根据LightCounting的数据,全球4G建设放缓导致电信用光模块需求下降,2017/18年下滑11.7%/3.3%,伴随5G建设行业重回增长,2019年预计为30亿美元,YoY +14%,随着建设规模扩大,2023年有望达到46亿美元,4年CAGR 11.5%。

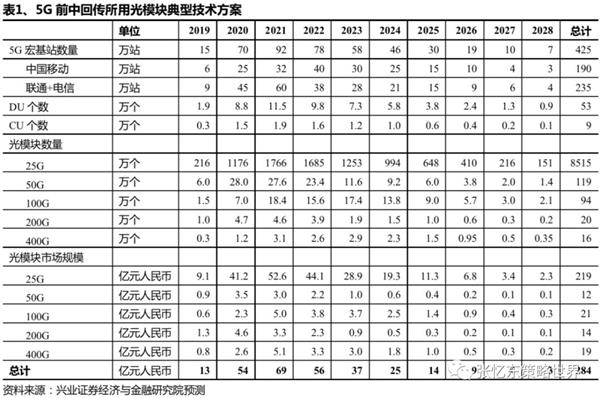

我们预计2021年国内电信用光模块市场规模将达到158亿元人民币,2019-21年CAGR 15.3%。根据LightCounting的预测,2019年国内电信用光模块市场为17亿美元。我们测算在5G驱动下,2021年国内电信用光模块市场将达到22.7亿美元(约158亿元人民币),3年CAGR 15.3%,5G产品占比43.6%。其中中低端的25G前传光模块预计占比76.2%,2021年出货量有望达到1766万支,市场规模达到52.6亿元人民币。

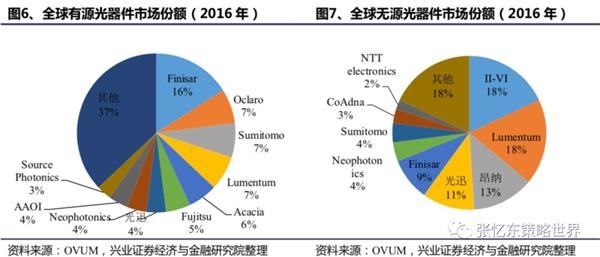

海外龙头加速整合,CR5接近50%,同时逐步剥离组装业务,追求利润稳定。全球光通信龙头厂商Finisar,Lumentum,Avago近年逐步通过并购来拓展产品线与客户群体。光器件行业CR5从2016年的40.7%,提升至2018年的45.9%,我们预计2019年将至50%左右。此外,由于光模块价格波动较大,龙头厂商逐步剥离组装业务,希望通过掌控光芯片来追求利润稳定。

国内运营商集采以量换价,考验厂商成本控制能力,头部厂商利润提升空间。运营商未来将通过集采方式进行光模块采购(预计占比50%)节省中间环节的价差;对供应商而言采购价格可能较低但数量规模提升,头部厂商具有成本优势,利润空间有望增加。由于部分厂商此前只供应单一设备商,随着集采规模的增加,市场空间有望扩大并迎来边际改善。此外,部分公司例如昂纳科技25G光芯片开始送样或小规模量产,向上游垂直整合,公司盈利能力有望逐步改善。

投资建议:建议关注Lumentum(剥离组装业务,专注光芯片,光模块业务毛利率有望保持稳定,此外公司VCSEL产品随着3D感测应用推广,有望成为新增长点);昂纳科技(具备低端光芯片生产能力,25G光芯片有望实现突破,公司业务向上延伸,利润率有望进一步提升);中兴通讯(主设备商,直接受益于5G建设);长飞光纤光缆(5G建设有望提振光纤光缆需求,行业触底回升)。

风险提示:1)行业竞争加剧产品价格下跌;2)5G建设不及预期;3)运营商集采规模不及预期;4)行业技术发展出现重大变革。

报告正文

本文针对电信用光模块,介绍了目前的行业状况,并从产品类型、成本拆分、不同应用场景进行详细的介绍;分析了未来硅光技术对行业格局的潜在影响;测算了中国5G建设带来的光模块需求;分析了产业链的整体发展趋势和国产厂商的发展情况。

受5G驱动,电信用光模块行业大概率止跌回升,2019-23年CAGR有望达到11.5%。2019年整体光模块市场规模达到约67亿美元,其中电信产品占比44.9%,数通产品(应用于数据中心和企业网)占比50.2%。此前由于全球4G建设进入末期,电信用光模块出现下滑,2017/18年下滑11.7%/3.3%;5G建设驱动行业有望重回增长,2019年预计为30亿美元,YoY +14%,2023年有望达到46亿美元,4年CAGR 11.5%。光模块的数量和规格取决于应用场景,5G时期二者均有提升。从接入网到骨干网,光模块数量逐渐减少,规格逐步提升。5G时期接入侧从两段式变为三段式,前传光模块数量提升;此外由于5G数据量增加导致传输速率提升,也将带来各层面的产品规格提升。

5G建设将带动电信用光模块需求快速增长,我们预计国内2021年电信用光模块市场规模将达到158亿元人民币,2019-21年CAGR 15.3%,其中5G产品69亿元。联通电信共建共享不会影响前传光模块用量,根据我们此前对于中国5G建设规模及节奏的预测,我们预期5G建设将总共带来284亿元人民币的市场空间,前传25G光模块需求最大,将达到219亿元,占比77.1%;2021年国内电信用光模块市场规模达到巅峰158亿元,2019-21年CAGR 15.3%,其中5G产品69亿元,5G用25G光模块为53亿元。

美、日龙头厂商强强联合提升话语权,CR5达到约50%;剥离组装业务以保证利润率稳定。从产业链来看,光芯片价值量最大占比约50%,目前美、日龙头厂商掌握了大部分光芯片的市场,尤其是25G高端光芯片,从而掌握了产业链的话语权。而龙头厂商近几年通过并购拓展产品线和业务范围,实现强强联合,CR5从2016年40.7%提升至2019年的50%左右,话语权有望进一步增强。此外,龙头公司也在逐步剥离组装业务,希望在产品降价时通过挤压组装环节利润来保证自身利润率的稳定。

国内厂商以组装业务为主,头部厂商通过规模效应有望提升利润空间,运营商集采将为部分厂商带来边际改善。国内厂商多以纯组装业务为主,并且由于电信用光模块多为低速率产品,门槛较低行业竞争激烈,产品价格下降较快。5G时期运营商有望进行25G光模块集采,龙头厂商具有规模效应,有望提升利润空间。此前部分厂商(例如新易盛)仅供应单一主设备商,集采后市场空间显著变大,或迎来边际改善。部分厂商逐步进入高端光芯片生产,盈利能力有望提升。部分厂商(光迅科技、华工正源、昂纳科技)具备低端光芯片的生产能力,高端(25G)光芯片量产在即,随着能力向上突破,公司盈利能力有望进一步改善。

1、5G驱动电信光模块重回增长,2023年有望达到46亿美元,中国市场2021年达到巅峰158亿元人民币

1.1、光模块市场规模67亿美元,光芯片占据50%成本

2019年光模块市场规模预计为67亿美元,电信用产品占比44.7%,5G驱动下19-23年CAGR 11.5%。光模块作为光电信号转换的重要有源器件,广泛存在于光纤通信系统中。根据LightCounting的数据,全球4G建设速度大幅下降,导致电信用光模块市场2017/18年下滑11.7%/3.3%。此外LightCounting预测,全球光模块市场规模2019年达到67亿美元,其中电信产品占比44.9%,数通产品占比50.2%。伴随5G建设,电信产品有望重回增长,2023年达到46亿美元,2019-23年CAGR 11.5%。

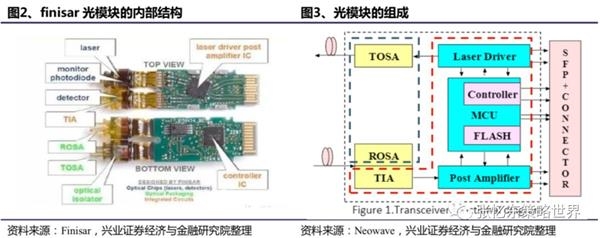

光模块的主要结构为TOSA+ROSA。光模块的主要作用是实现光信号和电信号的互相转换,可以分为接收端和发射端,其中发射端把电信号转换为光信号,由TOSA(transmitter optical sub-assembly,光发射次模块)和对应的驱动电路构成,核心为激光器;接收端把光信号转换为电信号,由ROSA(receiver optical sub-assembly,光接收次模块)和放大电路构成,核心为光电探测器。

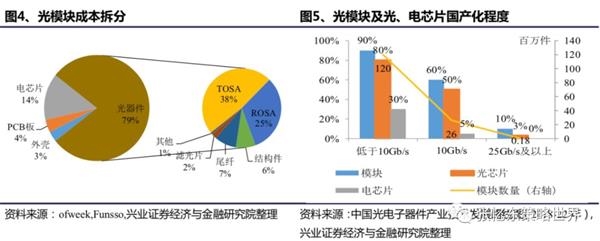

TOSA+ROSA成本占比约为50%,目前高端芯片主要掌握在美、日厂商手中。通过对光模块的成本的拆解,光器件共占成本的79%,而在光器件中,TOSA和ROSA共占63%,即占总成本的50%。从全球来看,国内企业主要在无源器件(不涉及光电信号转换)、低速光芯片等中低端细分市场有竞争优势,但高端光芯片仍主要掌握在美、日厂商中,包括美国的Finisar、Lumentum、Neophotonics和日本的Sumitomo、Fujitsu。

1.2、5G建设将拉动国内电信用光模块需求,2021年有望达到158亿元人民币2019年国内电信侧光模块市场将达到17亿美元。根据LightCounting的数据,经历了2014-16年4G建设以及中移动FTTH建设的高峰期后,国内电信侧光模块市场规模出现下滑,2017年下滑29%。2018年伴随4G扩容建设光模块市场出现回暖,LightCounting预计2019年国内电信侧光模块市场规模将达到17亿美元。 2019-28年,移动建设190万座5G基站,联通和电信共建235万座5G基站,共建共享不影响光模块数量。如果十年建设一个与目前4G同等覆盖程度的5G网络,我们估算移动需要建设190万座基站。而对于联通和电信,采用3.5GHz频段,我们估算两者共需建设235万座5G基站。而对于中国移动160MHz的频谱带宽,如果采用光纤直连,一个宏基站对应12支光模块,如果采用Open-WDM,对应24支光模块。对于中国联通和电信,由于两家共享200MHz的频谱,所需光模块数量较100MHz翻倍,一个宏站对应12支光模块,因此共建共享不会减少光模块数量。巅峰时期2021年,国内5G所需光模块市场规模有望达到69亿元人民币,25G光模块占比76.2%。根据《5G技术发展白皮书》的网络架构,CU(central unit,集中单元)与DU与宏基站的比例为1:6:48。其中一个DU与CU连接需要4支光模块,为50G/100G.CU与汇聚层以及核心网相连需要200G/400G光模块。根据预测的宏基站数量以及单基站用量,我们预计国内5G建设带来的整体光模块需求(2019-28年)为284亿元人民币,其中25G光模块占比77.1%;有望于2021年达到巅峰69亿元人民币,2019-21年CAGR 132.6%;其中25G光模块需求为1766万支,规模为52.6亿元,占比76.2%。

5G驱动,2021年国内电信用光模块市场规模达到158亿元人民币,2019-21年CAGR 15.3%。结合LightCounting的数据,我们假设2021年国内固网以及骨干网光模块市场规模为12.8亿美元,则2021年国内电信用光模块市场规模为22.7亿美元,即158亿元人民币,2019-21年CAGR 15.3%。

2、光模块的规格和数量取决于应用场景

2.1、不同场景下,TOSA/ROSA种类不同

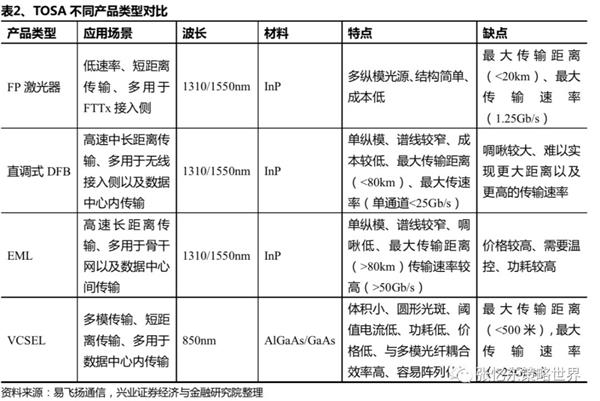

FP激光器多用于FTTx,DFB多用于无线侧和数据中心,EML多用于骨干网和数据中心互联,VCSEL多用于数据中心。TOSA将电信号转换为光信号,主要由LD(激光二极管)、封焊管体、陶瓷插芯、陶瓷套管、适配器等组成。其中激光器主要为FP(Fabry-Perot)激光器、直调式DFB(distributed feedback laser,分布式反馈激光器)、EML(electro-absorption modulated laser,电吸收调制激光器)和VCSEL(vertical-cavity surface-emitting laser,垂直腔面发射激光器),采用的材料为InP或AlGaAs/GaAs;LD的封装一般采用TO-CAN(transmitter outliner can)封装、蝶形封装、COB封装、BOX封装以及Flip Clip封装。

其中FP激光器利用FP谐振腔进行模式选择,产生多纵模的光源,主要利用电信号对驱动电流的调制实现对光信号的调制。由于光源为多纵模,传输距离较短,最大传输速率较低多为1.25Gb/s以内。

DFB激光器内置布拉格光栅,产生单纵模的光源,而直调式DFB则将电信号直接加载到激光器的驱动电流上,从而对产生的光信号进行调制,由于直接对驱动电流进行调制会导致波长漂移(啁啾),从而会产生色散,影响最大传输距离。此外,传输信号的带宽也会因激光器线宽受到限制。而由于激光器有增益饱和效应,线性工作区有限,难以实现较高的消光比,增加了系统误码率。

EML激光器中包含一个电吸收调制器,基于Franz-Keldysh效应(即施加电场引起晶体吸收光谱的变化)或QCSE(Quantum-confined Stark effect,量子限制Stark效应),将电信号加载在调制器上,改变光吸收大小,从而实现对光信号的调制,利用这种调制方式,波长漂移(啁啾)小,线性工作区较大,信号传输质量高,最大传输速率较高,但是价格较为昂贵。

VCSEL主要是利用面发射,对驱动电流进行直接调制。同时由于VCSEL激光器的体积较小,其产生激光的阈值电流较小;输出光束质量较高,发散角较小,光斑呈圆形对称分布,因此与光纤的耦合效率较高,尤其是与多模光纤的耦合效率可以高于90%。因此多模光模块多采用VCSEL,但是传输距离较短,多为几十米至几百米。

ROSA按光探测器的种类可以分为APD和PIN两种类型。ROSA将光信号转换为电信号,主要由PD(光电二极管)、塑封配适器、金属配适器、闭口套管等组成。其中PD主要分为PIN(移相开关二极管)和APD(avalanche photodiode,雪崩光电二极管)。其中,PIN光电二极管通过P型和N型半导体之间的I型区域,吸收光并产生光电流,具有线性工作区大,噪声小,功耗低等特点;而APD在PIN的基础上采用雪崩倍增效应,将接收到的光电流放大,提升探测灵敏度,但是放大的同时也会引入较大的噪声,降低信号质量,误码率升高。

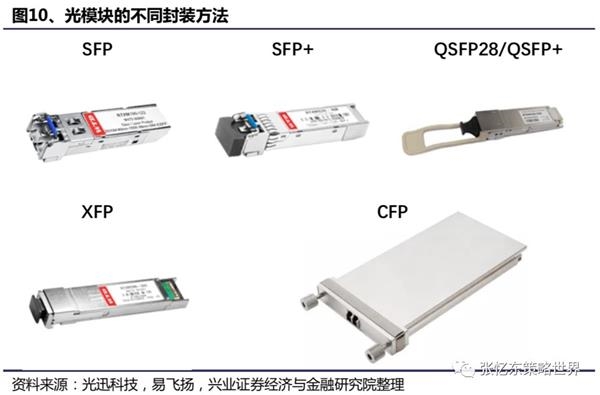

光模块的封装主要包括:SFP/SFP+封装、XFP封装、QSFP+/QSFP28封装、CFP封装等。SFP(Small form-factor pluggable)为小型可插拔型封装,支持LC光纤连接,速率最高为4Gbps,SFP+在SFP的基础上速率有所提升,最高速率可达10Gbps.XFP(10GB small form-factor pluggable)指一种10GE小型可插拔光模块,尺寸比SFP+大。QSFP+(Quad small form-factor pluggable)指四通道小型可热插拔光模块,通信速率为40Gbps,尺寸比SFP+大;QSFP28封装大小与QSFP+相同,支持100Gbps的速率。CFP(Centum form-factor pluggable)是一种基于密集波分复用的新型光模块标准,同时支持数通和电信传输两大应用,速率可达100Gbps。

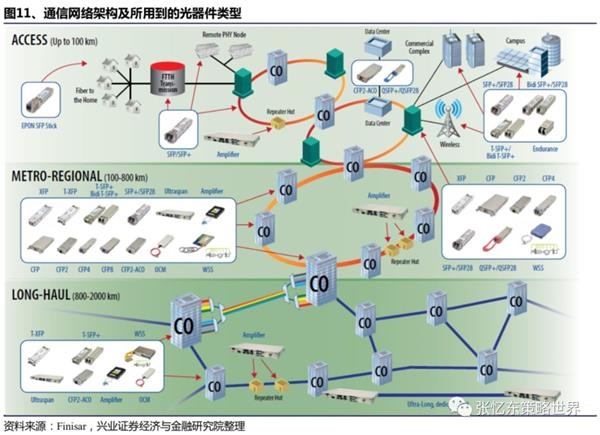

2.2、电信网络:从接入网到骨干网,所需光模块数量逐步减少,速率逐步提升电信网络主要分为接入网,城域网以及骨干网,速率和传输距离不同。其中,接入网(Access Network)是与业务和应用无关的传送网,主要完成交叉连接、复用和传输功能,将企业、个人用户、数据中心等接入网络,包括固网接入以及无线接入;城域网(Metropolitan Area Network)主要是一个城市区域内的信息通信基础设施,主要是以光纤作为传输媒介,是接入网与骨干网的中间环节;骨干网是用于连接多个区域以及地区的高速网络。传输距离上看,接入网的传输距离一般小于100km,城域网的传输距离一般为100-800km,骨干网的传输距离一般为800-2000km。

接入层光模块数量取决于终端设备数,城域网和骨干网取决于数据流量。在接入层由于设备数量较多,以满足连接需求为主,因此光模块的数量与终端设备数挂钩,数据流量方面冗余较大,所用光模块速率较低但数量最大。而在城域网和骨干网,网络结构比较精简,因此光模块的数量与数据流量挂钩,所用光模块速率较高,数量少于接入层。

接入网:固网和移动网均需要大量低速光模块

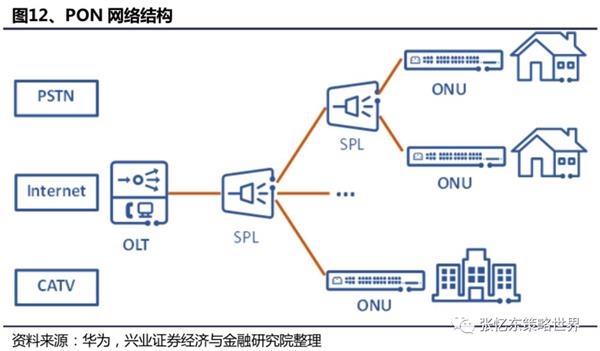

固网接入一般采用PON,光模块消耗量较大。PON(Passive Optical Network,无源光网络)是指利用无源设备搭建而成的光网络,其中无源设备指不需额外电源的电子设备,不涉及到信号的转换以及放大;相较于有源设备,无源设备的故障率低,可靠性高,一般使用寿命较长,维护成本较低。PON网络主要由光线路终端OLT(Optical Line Terminal),光分配网络ODN(Optical Distribution Network)和光网络单元/终端ONU/ONT(Optical Network Unit/Optical Network Terminal)构成。

其中OLT主要是将多种业务的信号在局端汇聚,并以一定的格式向下传输给终端用户(下行),另一方面将来自终端用户的信号按照业务类型分别送入不同的业务网络中(上行)。ODN主要完成信号的上下行传输,主要采用分光器。ONU/ONT是用户侧的设备,其中ONT直接应用于最终用户,适用于FTTH的场景,ONU则与用户直接仍有一定距离,可以再通过网线、光纤等连接最终用户,适用于FTTB、FTTO等场景。OLT、ODN和ONU/ONT设备之间的连接需求较大,终端设备数量较多,光模块用量较大。

OLT和ONU一台设备消耗上百个光模块,速率较低一般为1.5Gb/s。由于网络的特点,PON光模块往往为一对多的模式,模块不成对使用。以华为OLT平台MA5800-X17为例,共有17个业务槽板,每个业务槽板支持16个PON端口,则单台设备共支持272个PON端口。由于PON一般应用于小区域内,传输距离较短,一般为20km以内,传输速率较低一般为1.5Gb/s,此外,上行波长为1310nm,下行波长为1490nm。目前运营商主要采用传输协议为EPON和GPON,其封装形式包括SFF,SFP/SFP+。

在无线侧接入网,光模块主要用于RRU和BBU相连,和BBU接入城域网,4G时期接入速率多为10Gb/s。4G BBU(baseband unit,基带单元)与RRU(remote radio unit,射频拉远单元)之间采用高速CPRI协议(Common Public Radio Interface,通用公共无线电接口),一般为点对点双纤直连,传输距离也往往在200m以内;4G BBU接入城域网速率以10Gb/s为主,封装多为SFPSFP+和QSFP28,传输距离10km/40km。室分基站往往采用了多个RRU级联,共享一个CPRI接口的组网模式,目前典型配置是2-3级RRU级联实现频点覆盖。

城域网:根据数据量大小,采用40G/100G光模块

城域网起承上启下作用,对成本较为敏感,可采用以太网直连或CWDM降低成本。城域网业务类型复杂,需要承载传统的语音业务、互联网业务以及未来的各类新兴业务。此外,由于业务复杂度提升,用户需求提升,城域网需要足够的灵活性、可扩展性以及快速反映能力来适应需求的变化。同时由于业务的带宽和用户数量都呈现高速增长的趋势,也给城域网造成了巨大的带宽压力以及业务管理压力,城域网需要及时的扩容以及升级。另外,与骨干网相比,由于城域网所需的连接距离更短,对于成本较为敏感,因此目前可以通过以太网直连或者CWDM(Coarse wavelength-division multiplexing,粗波分复用)等传输技术降低成本。

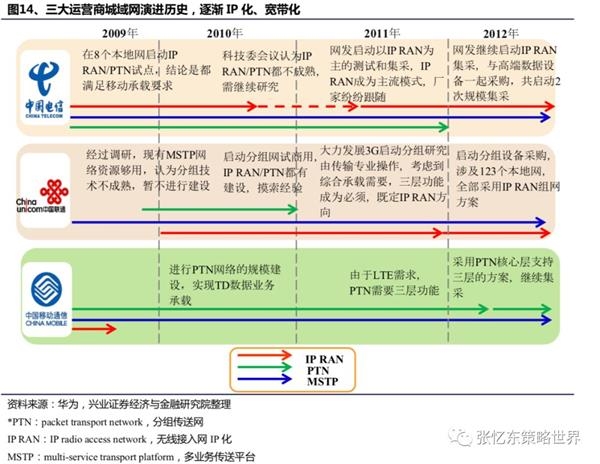

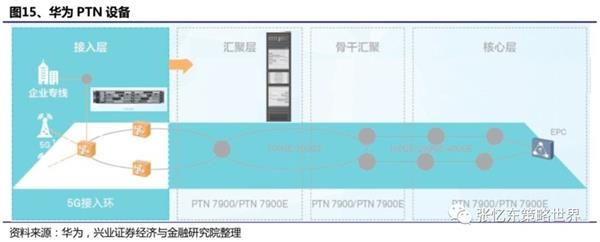

城域网汇聚层多采用40GE/100GE光模块,用量与数据流量挂钩。目前中国移动的城域网采用PTN结构,PTN组网结构以华为的PTN 7900-32和PTN960为例,其中PTN 7900-32用于城域网的汇聚层,最大支持12.8Tbps的交换容量,共有32个处理板,每个板卡有1-4个光模块接口,所使用的光模块多为CFP/CFP2以及QSFP28封装,速率为40GE/100GE,传输距离为10km/40km/80km,光模块数量取决于数据流量。联通和电信的城域网采用IP RAN结构,其光模块规格以及用量与PTN设备类似。

骨干网:数量少速率高,采用高速彩光模块

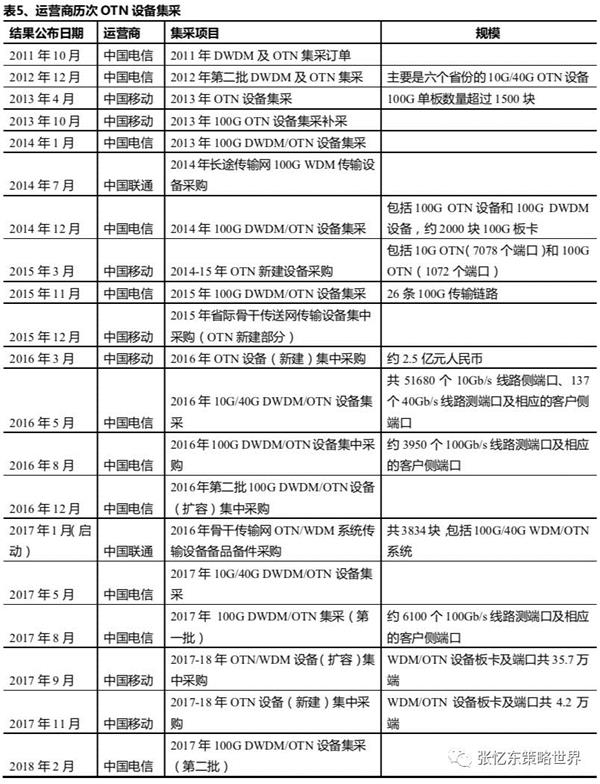

骨干网主要采用支持高速大容量长距传输的OTN技术,采用光模块多为WDM/DWDM光模块(即彩光模块),速率多为100G,但总体数量较少。OTN(光传送网)技术实际上是基于WDM(波分复用)的全光网络,将传送网推进到了真正的多波长光网络阶段。OTN可以提供巨大的传送容量、完全透明的端到端波长/子波长连接,以及电信级的保护,并加强子波长汇聚、疏导能力。OTN配置、复用以及交叉的颗粒明显大于前代网络技术,从而大大提升了高带宽数据业务的传送效率和适配能力。此外,OTN可以最大限度利用现有设备资源,并可以提供跟灵活的基于电层和光层的业务保护功能。

运营商自2010年开始进行OTN网络的部署,目前采购的OTN设备多采用WDM/DWDM 100G光模块。以华为OptiX OSN 8800为例,该系列单设备最多具有64个业务卡槽,每个业务板有2-8个光模块接口,多采用DWDM光模块,封装为eSFP,XFP和SFP+三种模式。

2.3、5G将带来规格和数量的提升

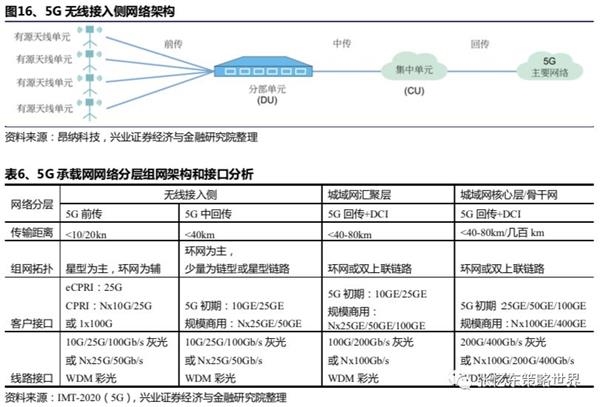

5G时期,无线网络增加中传环节,光模块规格以及数量同步提升。5G时期,无线接入侧将发生较大的改变,原有RRU以及BBU部分物理层处理功能上移与天线合并成为AAU(active antenna units,有源天线),以此进一步减少馈线的长度,从而减少信号的损耗。原有的BBU的非实时部分分割出来,重新定义成为CU(centralized unit),来负责处理非实时的协议和服务;BBU剩余的物理层功能以及实时功能重新定义为DU(distributed unit)。因此网络结构从此前的两段连接变为三段连接,所需光模块数量相应增加。

此外,根据IMT-2020(5G)推进组给出的技术方案,光模块要求如下:在无线接入侧采用10G/25G/100Gb/s灰光或Nx25G/50Gb/s WDM彩光;城域网汇聚层采用100G/200Gb/s灰光或Nx100Gb/s WDM彩光;在城域网核心层以及骨干网采用200G/400Gb/s灰光或Nx100G/200G/400Gb/s WDM彩光。光模块的规格较此前的4G网络(接入侧10Gb/s,汇聚层40Gb/s,核心网及骨干网100Gb/s)均有提升。

5G前传:连接数量最大,速率多为25Gb/s

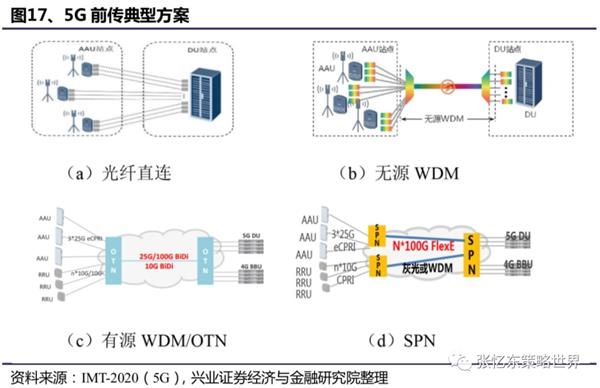

5G前传四种技术方案中,有源/无源WDM和SPN方案消耗光模块数量为光纤直连的一倍。5G前传的技术方案包括:光纤直连、无源WDM、有源WDM/OTN、切片分组网络(SPN)等。其中光纤直连方式最简单,成本最低,但是无法满足网络保护、监控等管理功能,因此无法给uRLLC业务提供高可靠性,且消耗光纤资源最多;无源WDM方案采用彩光模块,消耗光纤资源较少,无源设备便于维护,但是依旧无法实现网络监控、保护、管理等功能;有源WDM/OTN节省光纤资源,可以实现性能架空、故障检测等OAM功能,且提供网络保护,该技术天然具有大带宽低时延的特性,缺点是建网成本较高;SPN方案同样可以实现OAM功能,并提供网络保护,具备大带宽低延时的特点,同时可以通过网络切片化满足不同应用场景的要求,缺点是建网成本较高。其中有源/无源WDM方案和SPN方案所需光模块为光纤直连方案的一倍。

中国移动提出Open-WDM/MWDM技术方案,前传光模块数量较4G翻倍。2019年9月3日,中国移动李晗首次公布了中国移动的5G前传Open-WDM/MWDM技术方案,将在前传中使用低成本的25G CWDM光模块实现12波长系统。由于传统的BBU仅与3个RRU相连,只需要3对(共6只)光模块。但是5G时期,一个DU(distributed unit,分布单元)可能与需要与30站以上的站点相连,此外由于中国移动在2.6GHz共有160MHz的带宽资源,每个AAU(active antenna unit,有源天线)需要两对(四只)光模块,一个CU可能需要连接180对光模块,需要360芯光纤,对光纤消耗极大。因此中国移动针对以上规模集中场景引入了WDM技术。相应的每个基站对应24支25G光模块,为4G时期的四倍,较光纤直连方案翻一倍,每个CU只需一根光纤。

前传光模块需求占比最大,25G产品市场空间较大。从连接数量上看,前传光模块数量最大,在5G承载网络中需求最高,同时由于应用场景通常为室外,需要工业级的光模块,速率为25Gb/s,同时正常工作温度范围要求较大,为-40度至+85度。采用的激光器/探测器组合方案取决于传输距离,对于较短传输距离(100m/300m,往往用在DU与AAU距离较近的情况)可以采用多模光纤,波长为850nm,采用激光器/探测器类型为VCSEL/PIN组合,而对于中长距离传输(10km/20km,DU与AAU距离较远)采用单模光纤,波长为1310nm/1550nm,采用激光器/探测器类型多为DFB/PIN或EML/PIN组合。因此,这几种类型的光模块在5G规模建设时期有望大批量出货,市场空间较大。

5G中回传:多为50G/100G灰光或WDM彩光模块

5G接入网中回传所采用光模块多为50G/100Gb/s灰光或者WDM彩光。由于5G接入侧中回传网络的核心功能主要包括多层级承载网络、灵活化连接调度、层次化网络切片、4G/5G混合承载以及低成本高速组网等要求,还需支持L0~L3层的综合传送能力,主要技术方案包括SPN、面向移动承载优化的OTN(M-OTN)、IP RAN增强+光层,所采用的光模块以50G/100Gb/s灰光或WDM彩光模块为主。

由于中传和回传场景下,光模块往往应用于散热条件较好的机房内,因此可以采用商业级光模块。目前80km以下的传输距离,主要应用25Gb/s NRZ或50/100/200/400/Gb/s的PAM4光模块,80km以上的长距传输将主要采用相干光模块(单载波100/400Gb/s)。

(责任编辑:DF064)

(责任编辑:DF064)

客服热线:

客服热线: