自营、投行业务短期承压,政策利好释放保障券商业绩恢复增长

——新冠肺炎疫情对证券行业影响

文:东方金诚金融业务部 李程 王佳丽

自2019年12月中旬以来,新型冠状病毒感染的肺炎病例数量不断增长,截至2020年2月25日10点,全国(不含港澳台)已确诊病例77779例,疑似病例2824例,死亡人数2666人,新型冠状病毒肺炎成为我国自2003年后的又一次重大疫情。

借鉴2003年非典疫情对证券行业的影响,预计本次疫情对券商业绩的影响主要为股票市场下挫对券商自营业务业绩的影响和延迟复工拖累投行业务进度,券商自营业务和投行业务预计短期承压,一季度券商业绩同比增速预计将有所回落。但对比2003年非典疫情,此次疫情期间,监管政策的推出和落地速度都显著加快,且政策力度更大。预计此次新冠疫情可能继续影响短期情绪和业务节奏,但不改变中期市场向好的方向。同时资本市场的改革与开放将持续,行业的规模增长、模式升级与格局优化等趋势亦将持续。

维度一:受市场短期冲击以及复工延迟的影响,券商自营、投行业务短期承压,一季度券商业绩同比增速将回落

在低基数效应下,2019年券商业绩迎来全面上涨,近半数上市券商的归母净利润同比增速在100%以上。其中,归母净利润排名前五的券商为中信、海通、华泰、国君和广发,利润增速排名前五的券商为兴业、国海、长江、光大和西南。自营业务和经纪业务的增长是各券商2019年业绩高增长的主要推动力。

受“新冠肺炎”疫情及春节假期的双重影响,多家券商1月业绩环比下滑。36家券商合计实现营业收入184.84亿元,环比减少45.44%;净利润76.00亿元,环比减少48.07%。其中,35家同比可比券商(剔除红塔证券)合计营业收入179.50亿元,同比增长4.93%;合计净利润72.81亿元,同比增长18.92%。在疫情防控期间,多家券商已采用线上办公模式,券商部分线下业务的开展将受到影响,其中投行业务影响较大;同时市场情绪的波动将对券商自营业务业绩形成拖累。

自营业务方面,新冠疫情对证券业的影响相对间接,主要是拖累证券公司权益类投资业绩。受疫情这一不可控因素影响,企业效益下降,市场风险偏好降低,A股市场出现短期下挫,年后开市首日,上证综指下跌7.72%,深圳成指下跌8.45%,创业板指下跌6.85%。但随着资本市场逐步消化这一短期利空,政策的调节效果将成为影响市场走势的主要因素。预计新冠疫情将会导致逆周期财政政策和货币政策加码,因此A股市场在经历急速下挫和短期震荡后将逐渐回归正常。

经纪业务方面,疫情期间,两市股基交易业务并未受到影响,节后至2020年2月24日,A股两市日均交易额为8099.12亿元,高于历史同期数据。从环比数据看,各家券商节后首周线上开户数量、交易规模均大幅增长,多家券商线上业务办理量占比超过90%。目前,各家券商都在力推线上服务业务,包括疫情实时查询、丰富移动交易服务、指导非现场业务办理、加强人工专家投顾和智能投顾服务等。预计本次疫情将加速券商经纪业务向线上线下相融合方向转型,同时,随着财富管理转型过程的深化,券商经纪业务的核心竞争力也将发生变化,未来将更加侧重于大类资产配置能力和线上业务服务能力的提高。

券商投行业务现场走访工作将由于疫情影响而暂缓,证监会也将涉及IPO、再融资、并购重组的一些回复期限要求予以延缓处理,预计投行业务项目进度将受到影响,券商一季度股权承销业务承压。截至2月4日,IPO在审企业 共计443家,其中18家保荐机构在审项目超过10个(不含联合保荐)。湖北地区在审企业5家,辅导备案阶段的企业50家,占比较小。但参考非典疫情结束后IPO进程加速,且结合当前注册制全面改革不断推进的大背景,预计全年券商投行业务或将增长。

维度二;长期来看,再融资等投行政策的松绑将推动证券行业进入新一轮创新发展周期,政策利好落地仍将驱动券商业绩维持升势

从全年来看,2020年券商业绩增长的核心逻辑在于政策利好的推动。同时,特殊时期的逆周期调控措施也会持续加码,2月1日央行就联合财政部等五部门联合印发《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》,强调要加大逆周期调节强度,保持金融市场流动性合理充裕。2月14日,证监会发布上市公司再融资制度部分条款调整规则(以下简称“再融资新规”),再融资新规正式稿较此前征求意见稿进一步放松,一方面有利于券商投资银行业务增长,另一方面再融资松绑有望进一步推动A股上行。随着更多配套措施的相继落地,投资者情绪和券商盈利能力将逐步修复,长期来看,政策利好落地仍将驱动券商业绩维持升势。

在投行业务方面,2019年底新修订的《证券法》提出全面推行证券发行注册制,完善证券交易制度,此举将对提高拟上市公司质量,增强资本市场吸引力具有重要影响。另外,资产重组新规、再融资政策松绑、新三板改革、股票期权业务规则等改革措施也将密集落地,以上举措将推动证券行业进入新一轮创新发展周期。预计2020年券商股权融资将迎来较大发展并陆续进入业绩兑现期,投行业务将继续为券商业绩带来增量贡献。股权融资方面,行业前五大券商(中金、华泰、中信、中信建投、招商)承销规模占比达到60%以上,且在科创板申报数量方面处于遥遥领先状态;在并购重组方面,中信、华泰、中金、中信建投等券商龙头效应显著。

资管业务方面,2020年2月7日,央行副行长潘功胜表示目前正在对资管新规过渡期延长进行技术评估,同时,受疫情影响,资管产品底层资产质量下降,加大了资管业务转型的难度,资管新规过渡期延长预期增强。根据目前疫情发展和企业复工情况,2019年的经济企稳局面被迫中断,资管新规过渡期的延长不仅能够降低资管转型给金融机构带来的压力,同时也将避免信用收缩,缓解中小企业融资困难。预计资管新规过渡期延长或将对不同机构采取差异化制度以避免过度放松造成的负面影响,对于存在压降压力的资管产品或将通过限定其投资种类和压降期限对其进行管理。

维度三:在货币政策逆周期调节力度加大预期下,券商流动性改善,融资成本降低,财务杠杆将会有所提升

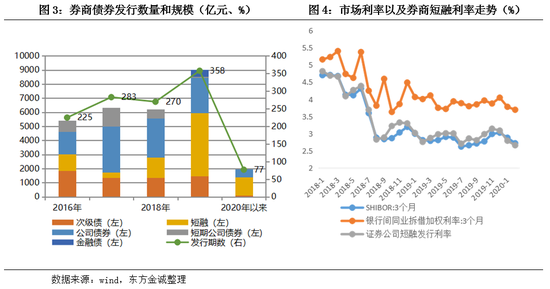

自新冠疫情发酵以来,监管层采取了多项举措稳定市场。春节假期结束后公开市场操作价量齐松,开市前两日投放流动性累计达1.7万亿元,7天期和14天期逆回购中标利率分别较上次下降10BP。同时,证监会和人民银行积极支持证券公司以发行特种金融债券、短期融资券、公司债券等多种方式补充流动性,提高相关融资额度,支持证券公司通过增发股份等方式补充资本金。在政策支持下,2020年1月以来,证券公司债券发行77单 ,发行规模1997亿元,较上年同期分别增长185%和190%,发行规模明显上升;其中短融发行数量及规模同比分别增长411%和465%。

在低利率时代,券商仍将通过加杠杆方式扩大资产负债表,提高资金使用效率,整体杠杆倍数呈现回升态势。预计未来央行仍将通过公开市场操作、MLF等方式释放大量流动性,进一步缓解中小券商等非银机构的流动性压力。在货币政策逆周期调节力度加大的预期下,预计券商流动性风险较为可控。同时,在政策支持下,证券公司资本实力将得以增强。

维度四:政策护航下证券公司信用业务违约风险不会集中暴露,而部分券商股票质押业务减值计提或将拖累业绩

疫情的爆发对2019年底以来逐渐企稳的经济和资本市场走势造成了冲击,同时疫情的爆发切实冲击了企业经营,券商或存在局部违约风险暴露的可能。回顾2003年非典期间,在疫情爆发较为严重的2003年二季度,公用事业、轻工制造、传媒、化工、交通运输和休闲服务业的营收增速出现了明显的下滑,而在疫情逐步好转之后的三季度即出现了明显的修复,未对整个信用环境造成太大影响。而本次新型冠状病毒传染性明显高于SARS病毒,故此次疫情涉及区域更广、持续事件可能更长,对企业经营的冲击或大于2003年非典时期。

自2018年以来,券商股票质押业务规模持续稳中有降,存量业务风险逐步出清。截至2020年2月3日,券商股票质押融资余额0.88万亿元,较峰值时下降45%以上,整体履约保障比例约213%;全市场融资融券余额约1.05万亿元,整体维持担保比例超过280%。总体来看,券商信用业务有一定的安全边际,风险总体可控。在政策方面,证监会表示证券公司可与股票质押回购业务客户协商进行3至6个月的展期,及对受疫情影响融资融券客户不主动实施强制平仓,同时可适当延长客户补充担保品的时间。政策保障将进一步纾解券商信用业务风险,不会造成违约风险的集中暴露。

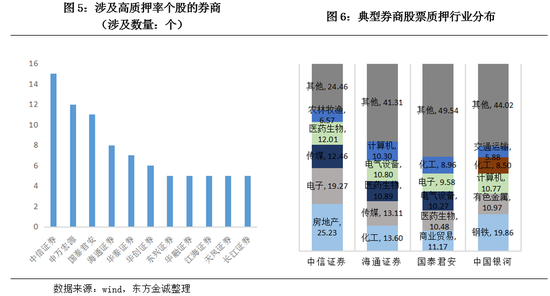

从质押个股来看,截至2020年2月14日,A股市场共计未解压个股2206只,其中质押股份市值占比超过50%的公司70家,超过60%的公司29家。其中发生过平仓的个股58只,主要集中于房地产、纺织服装、机械设备、交通运输、商业贸易和医药生物等行业,涉及到华泰证券、银河证券、财通证券、兴业证券、国信证券等公司。从券商来看,截至2020年2月14日,质押股票市值超过90亿元的券商有17个,其中中信证券、海通证券、国泰君安、中国银河和中信建投位列前五位。部分中小券商,如大同证券、广州证券、宏信证券等,股票质押业务行业集中度较高,主要集中于电气设备、商业贸易和建筑材料等行业,相关行业均为短期受疫情影响较大的行业,相关券商的股票质押业务风险或将暴露。

除股票质押业务外,证券公司的资管和自营业务均面临底层资产质量下行的风险。自疫情发酵以来,监管层采取了加大公开市场操作力度、给予民营及小微企业融资支持等措施以稳定市场,各类资管机构也纷纷启动大额自购以稳定市场预期。多方维稳下,疫情对证券公司资管业务的整体冲击有限。截至2020年2月17日,2020年预计全年到期债券8300只,合计偿债金额63728.18亿元,全年偿债金额较2018年增加8.05%,较2019年减少15.59%,其中3月和4月将迎来偿债高峰。为缓解债券偿还压力,证监会将通过设立绿色通道等措施,支持发新还旧,同时通过支持与发行人达成展期安排、调整还本付息周期等方式,帮助发行人渡过困难期。相关政策的稳步实施,有望一定程度缓解企业的流动性压力,券商自营和资管业务底层资产质量将整体可控。

【1】含已受理、已问询、已反馈、已披露更新、中止审查、暂缓表决,不包括科创板。

【2】截至2020年2月24日。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: