来源:广发期货股债策略研究 宏观金融组

原标题:美国银行持有利率衍生品情况分析

摘要

本文主要介绍美国银行业持有国债期货以及利率衍生品的情况,希望有助于投资者正确认识银行进入国债期货市场的影响。

在美国,发布与银行利率衍生品持有情况的机构主要包括美国商品期货交易委员会(CFTC)和美国货币监理署(OCC),这也是两个监管美国银行业参与国债期货或者利率衍生品的机构。其中,CFTC发布的CFTC交易持仓报告(COT)和银行参与报告(BPR)涉及到银行业参与国债期货的数据;OCC发布的“银行交易和衍生品活动季度报告”(BTDA)详述了美国银行参与衍生品的情况。

整体看,美国银行持有的利率衍生品名义本金占其持有的全部衍生品的80%左右,远高于外汇、股权以及信用衍生品,并且占全球利率衍生品的30%左右。从利率衍生品的类型看,主要以互换等场外衍生品为主,期货等场内衍生品只占很小的一部分;从其持有的利率衍生品期限上看,1年以内的短期品种占比达50%以上。同样,在美国国债期货市场中,持仓量较大的为共同基金、对冲基金等资产管理机构,银行持仓量并不高,近年来各个品种的持仓占比基本在5%以下,其中短期国债的持仓略高于中、长期国债期货,其交易方式不限于套期保值,还包括方向性的交易和套利。

美国银行持有利率衍生品的主要统计报告

在美国,发布与银行利率衍生品持有情况的机构主要包括美国商品期货交易委员会(CFTC)和美国货币监理署(OCC),这也是美国银行业参与国债期货或者利率衍生品的两个主要监管机构。其中,CFTC发布的银行参与美国国债期货的持仓数据主要体现在两个报告中:CFTC交易持仓报告(The Commitments of Traders Reports,COT)和银行参与报告(Bank Participation Report,BPR);OCC发布的美国银行参与各类衍生品情况的报告名称为“银行交易和衍生品活动季度报告”(Quarterly Report on Bank Trading and DerivativesActivities,BTDA)。

在COT报告中,CFTC将需要报告的金融衍生品交易商分为四类。第一类为金融期货市场的卖方,即通过出售金融产品获取佣金,或赚取买卖报价间价差来盈利的机构,主要包括美国本土或非美国本土的大银行和证券、互换及其他衍生品经纪商,美国银行的数据包括在此类中;而其余三类均为市场的买方,主要是利用金融期货产品来进行投资、对冲、风险管理、投机,及改变相关资产的期限结构或久期的机构,包括资产管理人/机构(如养老金、捐赠基金、保险公司、共同基金等,主要是机构的组合投资管理人)、杠杆基金(如对冲基金及各种各样的现金管理人)以及其他可报告投资者(如使用期货来对冲与外汇、股票以及利率相关的商业风险的参与人)。该报告发布频率为周度,报告的参考时点为每周五。

在BPR报告中,CFTC主要依据银行类型发布其参与各类商品、金融期货与期权的头寸,期货和期权分两份报告,发布频率为月,时间参考为每月第一个星期二。在该报告中CFTC将银行的类型分为美国银行和非美国银行两类,主要依据交易实体在填写报告交易商声明(Statement of Reporting Trader,CFTC Form 40)文件时的自我描述进行区分。

在BTDA报告中,OCC统计银行持有的衍生品口径主要分为两类,一是以基础种类划分,例如利率、外汇、商品、信用和股权等;二是以衍生品类型划分,如期货/远期、互换、期权和信用衍生品等。对于银行的类别,OCC将被保险的美国商业银行和储蓄机构(Insured U.S. Commercial Banks and Saving Association)为主的机构均归属为银行,截止到2019年1季度,归属于该类的银行近1318余家。该报告按照季度统计。

美国银行持有利率衍生品的情况

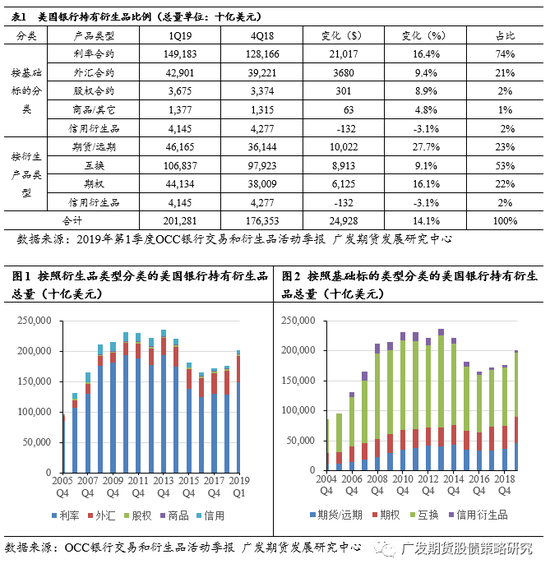

从OCC的衍生品持仓报告看,自2014年第四季度开始,美国商业银行和存储机构持有的所有衍生品名义本金出现先下降而后缓慢上升的趋势,截止到2019年1季度,数额为201.3万亿美元(见表1)。其中,利率衍生品占比最高,达到了149.2万亿美元,占比约74%;外汇衍生品次之,为42.9万亿美元,占比约21%;而股权、信用和商品占比极小,分别为3.7万亿、4.1万亿和1.4万亿美元,分别占比仅约2%、2%和不足1%。从衍生品类型上看,互换和期权占比相对较高分别为106.8万亿和44.1万亿美元,占比约53%和22%;期货/远期占比也较高,达到了为46.1万亿美元,占比约23%,不过其中场外的远期占绝大多数。

从基础标的分类看(见图1),利率类衍生产品持有量自二十一世纪以来保持着较高速度的增长,并在2010年以后基本稳定在190万亿美元左右,利率衍生品占全部衍生品的比重相对稳定,一直在80%左右,是美国银行业持仓最大的衍生品品种。从衍生产品类型来看(见图2以及附表2),美国银行业持有的期货等场内衍生品总量较少,互换等场外衍生品总量较多,具体而言,截止到2019年第1季度,美国银行持有的期货名义本金为3.74 万亿美元,仅占全部衍生品名义本金的1.86 %。虽然OCC报告没有给出银行持有的场外和场内利率衍生品的具体数量,但是从上述数据中可以推断出美国银行业持有的利率衍生品以利率互换和远期等场外衍生品为主,利率期货等场内衍生品的比重相对较低。

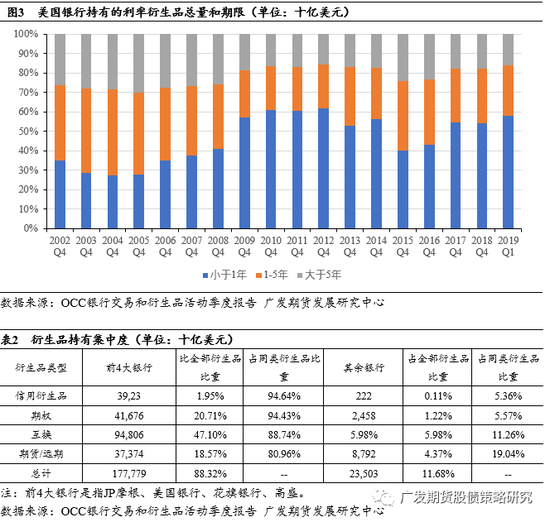

从持有利率衍生品的期限来看(见图3),近年来,短期品种的持仓明显大于长期品种的持仓。其中,期限小于1年的利率衍生品持有占比最大,比例已经超过了50%,1-5年之间的次之,5年以上的最少。

从持有利率衍生品持有集中度看(参见表2和附表2),利率衍生品主要被前4大银行持有,集中度较高。虽没有具体的利率衍生品集中度数据,主要是从美国4大银行持有的衍生品数量占全部银行持有量的88.32%推断的。其中,截止到2019年第一季度,前4大银行持有的期货/远期占全部银行的80.96%,互换占比88.74%,期权占比94.43%,信用衍生品占比94.64%。

为了估算美国银行持有利率衍生品占全球衍生品的比重,我们采用国际清算银行(BIS)统计的全球衍生品名义本金数据来衡量全球衍生品存量。从趋势上看(图4),美国银行持有的衍生品占全球衍生品比重呈现出下降趋势,仅在2008到2010年间和2013到2015年间略微反弹;从比例上看,截止到2018年第4季度,美国银行业持有的全部衍生品名义本金约为全球衍生品的32.0%,美国银行业持有的利率衍生品名义本金约为全球衍生品的23.5%,为全球利率衍生品的29.3 %。

银行持有美国国债期货情况

我们从美国国债期货投资者结构和银行参与报告来分析国债期货持仓中银行的比重。

从2019年8月13日的CFTC有关国债期货的交易商持仓报告看(具体数据见附表1),银行业参与国债期货占全市场的比重也并不高(参见图5)。四类金融衍生品交易商中,资产管理机构的持仓规模相对最大,其持仓占比达到了近46.07%,并且是市场套利的主要力量,其套利持仓占全市场套利仓位的65%左右;杠杆基金持仓次之,占比约31.72 %,他们的套利仓位并不重,与资产管理机构相比更加以方向性交易为主;自营或中间商持仓。

从自营或中介商的持仓情况看(见图6),近年来,其空头仓位明显多于多头仓位,这可能说明自营机构主要以套期保值交易为主,反映了这些机构对冲利率风险的需求。不过,在特定的行情下,在一些国债期货品种上的多头仓位也会高于空头,图7给出了5年期国债期货近两年的多空仓位占比,在2017年7月到10月之间,其多头仓位要高于空头,说明自营机构也会进行方向性交易。从套利仓位看,自营或中间商较少进行套利交易。值得一提的是,如果考虑近年来美债收益率的走势,自营或中介商的仓位似乎与趋势相反,例如在收益率下行时空仓持有反而较多,很难获得盈利,这可能是与其具体策略有关,例如做基差交易等。

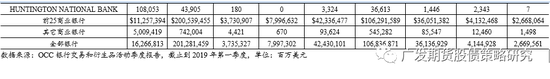

不过,需要说明的是,COT报告中的自营或中间商的分类不仅仅包括银行,还有证券、互换和其他衍生品经纪商等机构,其持仓情况并不完全代表银行。以2019年8月6日的持仓数据为例,美国与非美国银行持仓占自营或中介商比重(见表3)来看,银行在自营或中介商全部国债期货品种中多头持仓35.76万手,占全部自营或中介商多头持仓的85%,空头持仓24.59万手,占全部自行或中介商空头持仓的22%,银行多头持仓高于空头。可以看出,银行与其他自营或中间商的策略和方向存在一定差别。

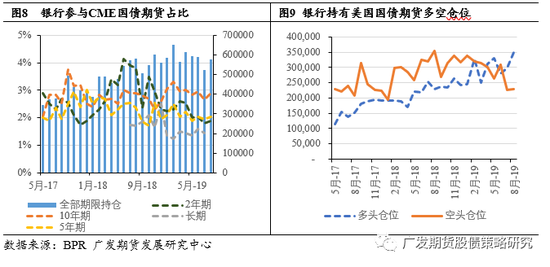

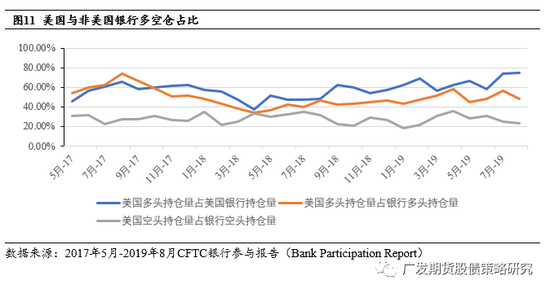

银行参与美国国债期货的情况,可以从CFTC的银行参与报告更直观的看出(见图8-9)。第一,银行业在国债期货的持仓占比并不高,这不是当前的特例,至少存在了较长时间。从2017年以来的情况看,银行持有国债期货的仓位占比很少有超过5%的情况。第二,从交易的品种来看,银行多倾向于交易10年或者2年期国债期货,前者代表着基本面的走势,后者代表着短期利率趋势。第三,从多空持仓方向看,银行持仓具备一定的持续性以及择趋势性。近年来随着美联储加息,银行空头持仓量明显高于多头,这显示了银行在套期保值上的需求,不过从2018年12月以后,银行的多头仓位逐步上行,目前已经超过空头仓位,显示银行对未来利率走向乐观的判断,更倾向于持有多头,有方向性交易的特点。

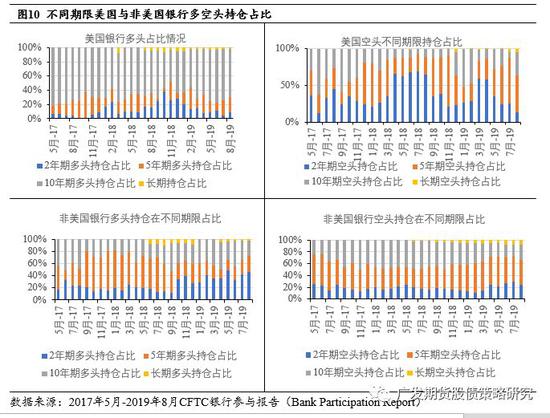

不过,如果将银行持仓,分为美国和非美国银行来看,两者还是存在较大的差异性。先以2019年8月份的报告来看(见表4),首先,美国以外的银行参与国债期货的深度要高于美国银行。美国以外银行无论是在数量还是在持仓比例上都要高于美国银行,无论是两年、五年还是10年期国债期货,非美国银行参与个数都远高于美国银行;非美国银行的持仓占比1.39%也高于美国银行的0.86%。其次,从多空方向上来看,非美国银行目前在空头上的仓位要远高于美国,在多头上的仓位基本相当,这可能显示两者在策略上的差异性。

例如,目前美国以外银行空头持仓18.80万手,美国银行空头持仓仅为5.80万手,两者相差13万手;同时,美国以外银行多头持仓18.54万手,空头持仓17.22万手,两者基本相当。再次,从交易品种上看上,美国银行对品种选择有较大差异,而美国以外银行对品种选择的差异性相对较小,两者对长期国债期货的持仓均较小。例如,目前美国银行持有的10年期国债占比59.1%,其他品种占比相对较小;而美国以外银行持有的2、5、10国债期货持仓占比分别为34.7%、25.7%和34.6%,占比相差不多。最后,从品种的多空持仓来看,不同银行在不同品种的多空方向上也有一定差异,这也反映了两者在策略上的差异性。如美国银行在10年期上的多头持仓的要远高于空头,但在5年和长期上的持仓基本相当;而非美国银行在10年期的多空持仓上基本相当,但在2年和长期上有较大差异。

如果我们将期限拉长,也会发现上述的类似特点。例如,在美国银行多头持仓占比中,特定品种持仓占比较大。美国银行在十年期国债期货的占比基本都会达到50%以上,而在空头上不同品种的持仓占比则相差较大,近年来的空头持仓在2年、5年和10年上的占比在不同时段占据主导,不过,整体来看,美国银行持有国债期货的主要仓位是在2年和10年上;再如,美国以外银行的多空持仓则相对稳定和均匀。

例如美国以外银行的空头持仓,基本稳定分布在2年、5年和10年国债期货上,其中2年占比在20%左右,5年和10年分别占比在35%-45%之间等,不过近年来美国以外银行在长期国债期货上的持仓逐步在增加;美国以外银行的多头持仓稳定性不如空头,但也基本没有出现某一品种独大的局面。这种差异的原因我可能与投资者策略有关,例如美国以外银行的套保需求较为稳定,空头持仓分布也较为稳定,但也会在适当的时候进行品种上和趋势上的选择,这主要体现在多头持仓的变化上;而美国银行套保工具的多样性,使得其在空头上持仓变化也较多,空头品种持仓的稳定性反而不如多头。类似的,美国银行在国债期货上的多头占比要高于空头,而非美国银行多空持仓基本稳定。近年来美国银行的多头占美国银行全部持仓的比例基本在65%左右,美国银行的空头持仓占全部银行的比例也经常低于30%,远低于非美国银行。

小结

整体看,美国银行持有的利率衍生品名义本金占其持有的全部衍生品的75%左右,远高于外汇、股权以及信用衍生品,并且占全球利率衍生品的30%左右。从利率衍生品的类型看,主要以互换等场外衍生品为主,期货等场内衍生品只占很小的一部分;从其持有的利率衍生品期限上看,1年以内的短期品种占比达50%以上。同样,在美国国债期货市场中,持仓量较大的为共同基金、境外机构等资产管理机构,银行持仓量并不高,近年来各个品种的持仓占比基本在5%以下,其中短期国债的持仓略高于中、长期国债期货,其交易方式不限于套期保值,还包括方向性的交易和套利。

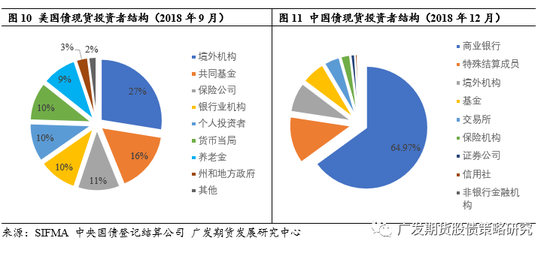

美国银行之所以在国债期货中持仓较小,一方面与其可以选择的对冲工具较多有关,另一方面与美国国债现货的持有结构有关。从图9中可以看出,截止到2018年三季度,美国国债现货绝大多数由境外投资者以及共同基金持有,两者共占国债持有量的43%,银行和保险公司占比仅分别为10%和11%,这也是影响其使用国债期货的一个原因之一。

考虑到我国银行持有国债比重达到近65%,也是国债二级市场的最重要参与主体,银行在国债期货市场投资者结构的完善具有重要的作用。因此,我们并不能简单的从美国银行持有国债期货的情况来推测我国银行在被准入后持有国债期货的情况。同时,从美国的经验看,国债期货市场若要得到更好的发展,基金、证券以及私募等机构投资者的培育也至关重要。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: