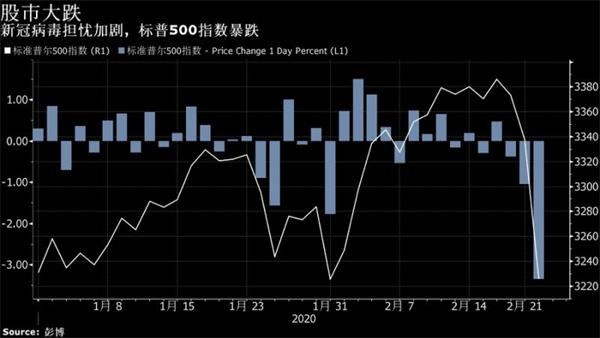

不到一周前,在苹果公司警告称新冠病毒疫情对销售和生产的冲击要高于预期后,全球市场基本上没有太大的反应。然而周一,主要指数终于崩溃。

始终保持沉着冷静的美国股市为何终究招架不住?不少业内人士认为,这主要与中国境外新冠病毒病例骤然增加有关——特别是韩国和意大利北部制造业中心的疫情。其他人则强调投资者的仓位逐渐过重、技术指标愈发绷紧,这些都会引发股市下跌。

☆科技股领跌

周一的暴跌显示,美国股市最大的宠儿不再对新冠病毒免疫——市值居前的科技股和一些最具人气的动量股隔夜急剧走低,跌幅超过大幅下挫的大盘,表明投资者的看法可能发生了变化。

SlateStone Wealth LLC首席投资策略师Robert Pavlik表示,这是投资者在快速退出动量交易。这家投资公司位于纽约,管理着11亿美元资产。

科技巨头苹果和微软的股价均下挫4%以上。在散户投资者中颇受欢迎的动量股,例如汽车制造商特斯拉和英国商业大亨Richard Branson麾下的维珍银河(Virgin Galactic Holdings)则一度出现更大跌幅。高通公司、英伟达等半导体公司也大幅下挫。

这些股票已经连续上涨数周,投资者往往忽视了不断蔓延的冠状病毒疫情及其对全球经济的影响。就连苹果公司上周警告冠状病毒疫情可能导致公司销售受损也没有对股价造成太大影响。而在之前整体市场大幅下跌的日子里,这些个股中很多都毫发无损,而工业、能源和材料股则是市场中跌幅最大的类股。

投资者此前押注,无论冠状病毒疫情如何,科技巨头的股票都会继续高歌猛进,他们对承诺快速提升利润和收入的公司抱有信心。虽然一些投资者对过度狂热的迹象提出警告,但市场上许多动量最强的股票还是保住了可观的涨幅。

然而周一形势突变。随着冠状病毒疫情对全球供应链的破坏将比预期严重这一点变得越来越清晰,投资者选择抛售此前上涨最多的一些股票。

Pavlik说:“我不会急着回来。”当提到冠状病毒疫情在更多国家扩散时,他说:“这种情况可能很快失控,许多客户都非常担心。”Pavlik表示,他最近减持了对苹果和微软的股票持仓。他还把一些客户的投资组合中的现金头寸提高到15%,高于常规水平。

☆华尔街反思

事实证明,近几个月以来投资者一直低估了新冠疫情相关整体风险。周一的下跌导致标普500指数将年内迄今涨幅回吐一空。

新冠病毒可能成为流行病的担忧加剧,导致纽约证交所触及52周新低的个股数量周一大增至503只,创去年8月来最多。同时,触及52周新高的个股数量从上周五的逾400只下降至278只。

对此,不少华尔街人士也开始反思,总结教训。

德意志银行财富管理公司高级股票交易员Delores Rubin表示,上周有消息称中国返工潮,似乎已控制住了病毒,但来自韩国和意大利的消息,引发了人们对其疫情长期影响的殷切担忧。

FTSE Russell全球市场研究董事总经理Alec Young认为,“一段时间以来,我们知道中国疫情将对全球供应链产生负面影响。但新的情况是我们在意大利发现了重大疫情,离米兰很近,米兰是意大利的金融中心,离德国南部和瑞士也很近,这两区是欧洲的制造业中心。病毒蔓延到欧洲,韩国也是一个主要的全球出口中心,这增加了不确定性。”

信安环球投资有限公司(Principal Global Investors)首席策略师Seema Shah称:“市场开始担心,欧洲正处于中国去年12月底所处的位置。”去年年底武汉出现这种疾病的早期报告。Shah还称:“两个月后,欧洲的死亡病例数会达到中国今天的水平吗?”

日本Sundial资本研究总裁Jason Goepfert则表示,“过去几周我们看到了狂躁交易的迹象。从特定股票的大幅上涨到散户交易量飙升到历史高点,再到家庭信心创下历史新高,期权交易商的信心高到几乎令人难以置信。一般的股票跟不上他们的指数。有迹象表明,几周来主要平均水平以下的股票动能减弱,从1月下旬开始就触发了技术警告信号。可以安全地说,那种沾沾自喜的自满几个交易日前就已经破灭。”

Leuthold集团首席投资策略师Jim Paulsen认为,“上周30年期美债收益率跌至新低,而10年期的收益率正处于风口浪尖。我认为这是抛售背后最大的罪魁祸首。所有的头条新闻都与冠状病毒有关,但我认为,更大的问题是债券市场。一段时间以来,这一直是一种长期的担忧。实际上,在整个复苏过程中一直是一种担忧。有一个说法:债券市场知道股市不知道什么?债券市场似乎暗示着近期的灾难,而股市似乎忽略了这一点,这引起了很多担忧。”

☆后市尚不必太悲观

不过,即便目前面对疫情,也鲜有经济学家认为美国经济很快会陷入衰退。此外,在经历长达10年的牛市后,许多投资者对于退出美国股市仍犹豫不决。这轮牛市曾遇到一系列障碍,包括贸易战、欧洲货币危机和全球经济增长放缓,但市场最终都恢复了上涨势头。

美联储去年的三次降息让人们更加相信,美联储会在必要时出手支持经济。交易员用来押注利率政策的联邦基金利率期货显示,美联储在7月底前至少降息一次的概率从一个月前的39%升至85%。

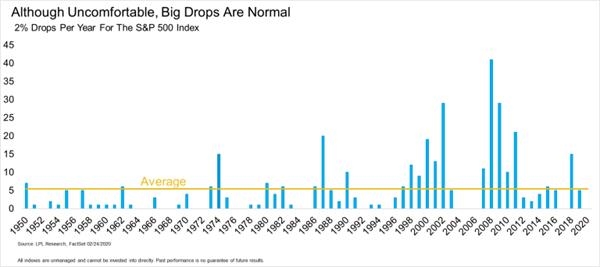

LPL Financial资深市场策略师Ryan Detrick表示,“尽管对疫情大流行的担忧是真实存在的,且全球经济潜在放缓可能损及2020年企业获利,但我们不要忘了,长期投资者往往不得不接受单日大跌。”

正如LPL图表所示,平均每年至少有超过5个独立的交易日,标普500指数会出现大于2%的回调。即便是去年股市上涨30%的时候,标普500指数也有五个交易日分别下跌至少2%。

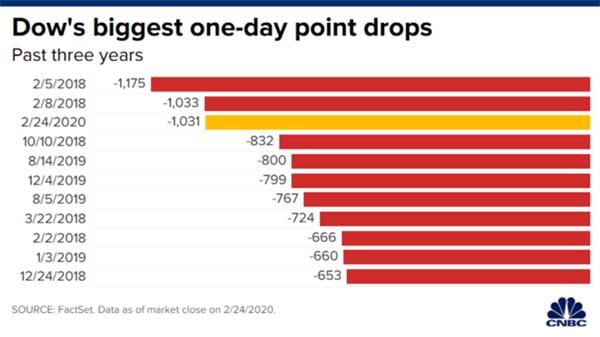

根据Compound Capital Advisors的数据,这是历史上第三次道指单日下跌达到1000点,但若以百分比跌幅衡量,道指昨日跌幅仅排名1900年以来的第229位,相当于平均每年出现两次这样的跌幅。

与此同时,自上一次熊市以来,标普500指数已经有25次跌幅达到5%或以上,每一次都成为买入机会。导致股市出现这些动荡的事件包括美国信用评级遭下调、贸易战、英国退欧和日本2011年大地震。

根据Bespoke Investment Group数据,在2009年3月以来,标普500指数过去有18次于周一下跌逾2%,之后第二天的平均涨幅为1.02%。此外,在接下来的一周内,有17次标普上涨,平均涨幅3.16%,1个月后的平均涨幅为6.08%。

约翰·霍普金斯大学(Johns Hopkins University)金融经济中心(Center for Financial Economics)主任Robert Barbera表示:“美国经济扩张已经进入第11年个年头,过去11年来所有让你害怕的事情,事后看来,都是买入机会。”

(文章来源:环球外汇网)

(责任编辑:DF134) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: