导读

本文从历年巴菲特致股东的信中,去发现巴菲特目前最受关注的继任者Ajit Jain和Greg Abel的风格,以及未来伯克希尔可能的路径。

摘要

巴菲特谈离别,继任者候选人将亮相5月股东大会。在2月22日发布的致股东的信中,巴菲特在最后提到了关于离开的话题,并表示副主席Ajit Jain和Greg Abel将亮相5月的股东大会。两位候选人都具备在伯克希尔较长的工作资历和出色的表现,但行事风格各有不同。我们认为,对伯克希尔未来发展的期望,而不是谁更像,可能才是选择的答案。

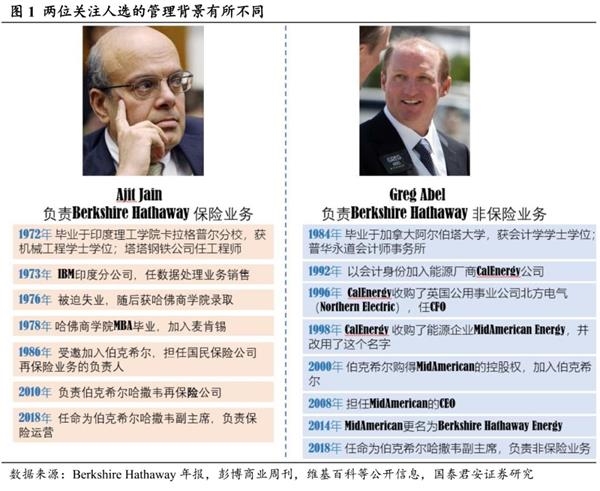

不同的路径,相同的专注。Ajit Jain ,68岁,出生于印度,1986年受邀加入伯克希尔,从事再保险业务。Greg Abel ,57岁,出生于加拿大,2000年因所在公司被伯克希尔收购而加入,从事能源业务。虽然两人进入的契机各不相同,但都在自己的领域内从事多年,并将各自部门发展壮大。因此,在2018年同时被提为副主席,分别负责保险和非保险业务。

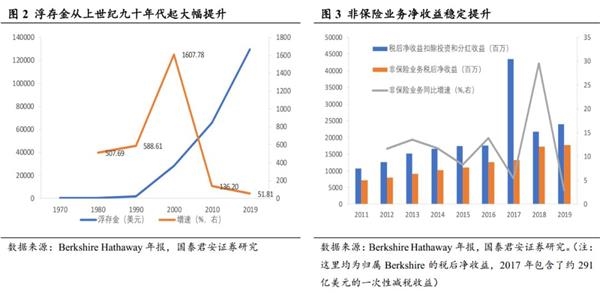

富有想法,充满决断力的Ajit Jain。Ajit Jain从加入伯克希尔才开始接触保险业务,但敢于承担风险,富有行动力的行事风格使得他在伯克希尔内打造出具备自己特色的业务,为伯克希尔带来上百亿美元的现金流。巴菲特曾多次在致股东的信中对其赞不绝口,认为Ajit Jain对伯克希尔的价值怎么都不过分。

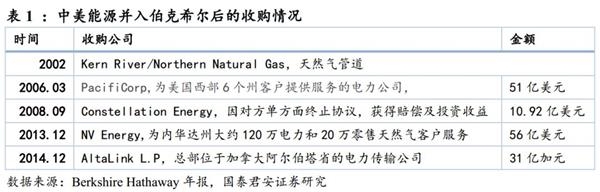

低调行事,善于收购布局的Greg Abel。虽然Greg Abel在巴菲特的信中被提到次数相对较少,但其资本运作的能力得到了巴菲特的认可。Greg Abel通过对能源业务的不断并购,使其所在的伯克希尔哈撒韦能源公司成长为涵盖整个能源上下链的全能公司。并且,大力发展绿色能源,在风能发电方面颇具优势。此举也得到了巴菲特的支持,在最新的股东信中,表示即使收购以来从未收到股息,但投资越多就越喜欢。

未来期许下,分权融合或是方向。通过整理2017-2019年的巴菲特致股东的信,我们发现巴菲特对未来的期许主要有四点变化:1)分散公司投资决策的权重;2)投资将从集中于股票逐渐转向经营业务;3)通过回购减少伯克希尔的股票数量;4)制衡首席执行官,增强董事会权利。因此,继任者无论是谁,或许都将面临与现在不同的局面。

正文

1、继任者的脚步越来越近

伯克希尔股东大会将迎变化,备受关注候选人将登场。在最新发布的巴菲特致股东信中,巴菲特谈到了离开的问题,并在最后提到了两个核心经营管理人员:Ajit Jain和Greg Abel。作为多年来市场最看好的继任者热门人选,Ajit Jain和Greg Abel在2018年进入了伯克希尔董事会并被提拔为公司副主席,分别负责保险业务以及余下非保险业务。2020年致股东的信中,巴菲特表示5月的股东大会将看到Ajit Jain和Greg Abel更多的亮相机会,并将接受问答。这一次,也让市场再次预想接班人是否越来越近。

这两位倍受关注的候选人,分别通过不同的方式加入伯克希尔已有20年和30年以上,完全符合在2014年给股东信中所提到的“未来的执行官应该来自伯克希尔董事会已经熟识的内部候选人”这一要求。多年的工作经验和能力展现,使得巴菲特曾在不同场合对Ajit Jain和Greg Abel透露出赞许,但也始终未曾透露继任者的最终答案。从过去的职业路径来看,Ajit Jain和Greg Abel都有各自的优势,但也显示出不同的行事风格。我们认为,继任者最终的选择,或将与未来巴菲特对伯克希尔发展的方向相关。

2、职业路径

不同的专业背景和成长路径。Ajit Jain和Greg Abel分别是从伯克希尔的保险业务和能源业务发展起来的,两人不仅在年龄上相差约十岁,加入伯克希尔的方式也有所不同。Ajit Jain 今年68岁,出生于印度,持有机械工程学士学位以及哈佛大学MBA学位。1986年,AjitJain受到前上级Michael Goldberg的邀请而加入伯克希尔,开始接触保险业务。不就后,便开始担任当时规模小且处于困境之中的国民保险公司再保险业务负责人。Ajit Jain非常出色的使其成长为保险业界的巨头之一。巴菲特在2010年致股东的信中,提到“Ajit从零开始,创建了一家拥有300亿美元浮存金和巨额承保利润的保险公司,这是其他任何保险公司的首席执行官都无法匹敌的壮举”。2012年,Ajit Jain被任命为伯克希尔再保险业务总裁,而这项业务也为伯克希尔的投资业务带来了丰厚且低成本的资金。

Greg Abel 今年57岁,出生于加拿大,毕业于加拿大阿尔伯特大学会计学。2000年,因Greg Abel任职的中美能源控股公司(MidAmerican Energy Holding Company)被伯克希尔所收购,而加入伯克希尔。2008年,Greg Abel 被任命为中美能源的CEO。随着在能源行业的不断并购,中美能源逐渐成长为具备再生能源、煤、天然气等多业务的全球能源公司。2014年,公司更名为伯克希尔哈撒韦能源公司(Berkshire HathawayEnergy),税前利润占到公司总额的近10%。到2016年底,公司已成为全球最大的风能和太阳能生产商之一。巴菲特曾多次在股东信中公开表达对Greg Abel能力的认可。由于董事会曾提出希望CEO能任职十年以上,而Greg Abel由于年纪原因,曾被猜测是更适合的接班人选。

3、业务现状和风格

2018年,Ajit Jain和Greg Abel分别被任命为负责保险和非保险业务的副主席。保险业务主要包括基本保险和再保险,旗下子公司还持有大量投资资产,而投资组合则由伯克希尔的CEO和其他内部投资经理管理。2019年底,保险业务的浮存金规模已达到1290亿美元,在2014年的基础上增长了54%,为资产投资的重要来源。非保险业务则主要包括铁路、公用事业和能源、制造业、服务和零售等多项业务,2019年净收益占总额约22%,但总收益中包含了未实现的投资收益。若扣除投资和分红整体收益来看,占比约在73.8%。

在2018年致股东的信中,巴菲特提到,“伯克希尔已经逐渐蜕变,从一家全部资产主要集中于股票的公司变化为一家主要价值来自于运营业务的公司”。由此看来,对于新任掌门而言,运营能力将比选股能力更为重要。纵观Ajit Jain和Greg Abel的投资运营背景,都在自己的位置上取得过显著的成就,也透露出自己的工作风格。

3.1、AjitJain:迎难而上,精准把握

Ajit Jain负责NationalIndemnity 再保险业务时,创造出自己独特的风格。不仅果断,敢于拥抱风险,也精准分析,把握风险底线。他在伯克希尔发展起来一项独特的业务,被称为“Super-Cat Insurance”。通过承接别人避而不及的巨灾保险业务,为公司带来巨大收益。1997年,Jain同意为加州地震局提供地震再保险,为公司带来5年,每年5.9亿美元的保费收入。2001年的“911”袭击后,Jain又积极承接了2002年盐湖城冬奥运会的保险。巴菲特在2002年的信中写到,这项业务本质上是所有保险业务中最不稳定的,但由于真正重大灾难很少发生,我们的“Super-Cat Insurance”在大多数年份都有望获得巨额利润。而在敢于做决断的背后,是他对风险的精确把控力。在1999年的致股东信上,巴菲特将其的工作风格总结为“能正确评估大多数风险;忘掉无法评价的现实问题;有勇气在保费合适时开出巨额保单;在保费不足时即使最小的风险标准也予以拒绝”。

巴菲特:Ajit的头脑是一个想法工厂,总是在寻找更多的业务线。除了超级大险以外,Ajit也达成了许多单一损失可能的保险,如泰森的生命线,中国人造卫星发射和运行的保险等。他善于思考,寻求不同的业务类型。2010年中,Ajit大大增加了他的人寿再保险业务,使得每年的保费收入约为20亿美元,并将持续几十年。2012年6月,他成立了伯克希尔哈撒韦专业保险公司,开始进入商业保险领域。除此以外,Ajit Jain还在保险业务上撮合或主导了一系列的并购。如2005年底发起的对Applied Underwriters的收购,公司与Ajit刚在一年前签订了一份巨额再保险合同,随后便进入了合作。2006年,Ajit Jain还主导了当时轰动再保险市场的一桩并购案,即伯克希尔再保险公司出资70亿美元接管劳合社的再保险公司Equitas的资产、员工,以及最高可达138亿元的债务。

Ajit Jain在工作上的出色表现,不仅使自己成为了大型或灾难性事件保险的专家,也得到了巴菲特一直以来的信赖。在巴菲特致股东的信中,Ajit Jain几乎每年都会被提到,无不透露出对他的欣赏。2013年时,巴菲特指出,Ajit Jain从零做起,创建了一家拥有370亿美元浮动资金和巨额承保利润的保险公司,这是其他保险公司首席执行官无法企及的成就。

3.2、GregAbel:稳重低调,善于布局

低调的Greg Abel具备优秀的运营能力。芒格曾经在2014年的信中提到,巴菲特的继任者不会是“只有中等能力”,而Ajit Jain和GregAbel 是被证明具有“世界级能力”的人,在某些重要方面,每个人都比巴菲特做得更好。与Ajit Jain不同的是,Greg Abel出现在致股东的信中的频率并不是很高,但这并不表示巴菲特对其能力的不认可。在2018年被提升为负责非保险业务的副主席之前,Greg Abel一直任职于伯克希尔哈撒韦能源公司,在这之间不断为公司开拓能源业务。多年来,巴菲特对其的肯定也从出色的经理人逐步转向杰出的管理者。

当2000年,伯克希尔哈撒韦收购中美能源时,中美能源税后净盈利约在1.43亿美元,而到2019年时,该公司的税后净盈利已达31.2亿元。随着中美能源的不断收购和扩大,公司也在2014年将整体业务更名为伯克希尔哈撒韦能源公司(Berkshire Hathaway Energy),旗下包括了PacifiCorp、MidAmerican Energy Company 、NV Energy、Northern Powergrid等多家公司,涵盖能源的生产、传输、存储、分销和供应各个环节。

Greg Abel整体给人印象低调,但是却在业务布局和并购发展方面有的放矢,推动伯克希尔哈撒韦能源公司成为颇具竞争力的公司。在2019年的年报中,巴菲特对能源公司发展非常认可,尤其提到风能发电业务与对手之间的差异。虽然伯克希尔哈撒韦能源公司被收购以来从未支付过股息,留存盈利280亿美元,但巴菲特表示,投资越多就越喜欢,因为看好基础设施为社会带来的变革。而这种能代表未来十年或几十年长期发展趋势的投资,正是巴菲特风格所在。

4、未来期许

虽然对巴菲特继任者是谁的猜测早已存在,但是从近两年致股东的信可以看出,答案似乎就快要到揭晓的时刻了。在2017年的信中,提出了对Ajit Jain和Greg Abel的任命,以及今后在保险、非保险以及投资上的工作分配。2018年强调了两人的天赋,以及管理上的能力。2019年则表示,两人将出席股东大会。随着对管理事宜参与度的提升,以及曝光度的增加,巴菲特似乎已经开始在为自己考虑合适的退场时机了。

根据2018和2019年信中的描述,我们可以看到几点巴菲特对未来伯克希尔发展的想法:

1)分散公司投资决策和配置的权重。2019年的信中披露了伯克希尔哈撒韦目前面临的几个风险,第一就是公司投资决策和资本配置依赖少数关键人物。如果照此逻辑推断,不同业务寻找合适的管理人员也就印证了目前Ajit Jain和Greg Abel所处的位置。

2)投资将从集中于股票逐渐转向经营业务。这是2018年信中提到的转变方向,并表示未来几年,希望将大部分过剩流动资金转移到伯克希尔将永久拥有的业务中。2019年年报中,伯克希尔公司的现金储备约有1280亿美元,但正如巴菲特所讲,价格目前是个问题。

3)通过回购减少伯克希尔的股票数量。从2018和2019年的描述来看,这会是一个较长的过程。由于不考虑对股价支撑的作用,将采取量少次多的方法,择时进行回购。同时,要保证回购后有充足的现金。其主要原因,在于对伯克希尔长期发展的看好,通过增加留存收益,形成良性循环。

4)公司治理加强。巴菲特表示,2019年在公司治理方便一项重要改进已获得授权:定期召开董事“执行会议”,首席执行官不得参加。并表示,此前很少有人对首席执行官的技能、收购决策和薪酬进行真正坦率的讨论。这意味着,今后董事会的权利将有所加强。

正如巴菲特在致股东的信中所强调的,伯克希尔最大的优势在于内部价值的整合。差异化的企业布局,多元化的金融资产,以及保险业务带来的充裕现金,使得伯克希尔内部良性运转,投资上更具灵活性。因此,无论今后继任者花落谁家,巴菲特或许将更多考虑的是如何保持伯克希尔内部业务均衡发展。

(文章来源:谈股问君)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: