摘要

2月18日美国财政部宣布,对俄罗斯国家石油公司Rosneft旗下石油贸易公司Rosneft Trading SA,及其负责人实施制裁。该俄罗斯石油子公司的委内瑞拉马瑞原油大部分直接或间接供应至中国、印度以及亚太国家,而国内上游的地炼以及中石油主要是用马瑞原油来生产沥青,马瑞原油在国内沥青生产中占比约30%,因此,市场对于后期原料不足的担忧提升,带来当天沥青期价在期货盘面上出现了明显反弹。

如果后期制裁继续,且不能出现替代的其他来源国原油,则沥青原料端供应担忧将加剧。

相对汽柴油利润而言,沥青生产利润依然有优势,目前炼厂利润水平处于中偏高位置,由此推断沥青估值并不低。但在目前下游需求基本停滞的现状下,沥青的利润优势或难以发挥作用。

展望沥青3月份的供需变化,预计是供需两升的格局,在国内运输恢复之后,上游炼厂在利润驱使下将有增加开工的动力,而疫情稳定后,下游需求也将重新复苏;预估3月的库存变化是环比走平或小幅累库。而美国制裁Rosneft事件,使得市场预期马瑞原油后期断供概率增加,或导致沥青3-4月实际产量不及预期,带来库存从累库转为去库可能。

基于对国内后期基建的良好展望,以及美国制裁俄石油子公司事件带来的供应端减少预期,我们预计3至4月份沥青有望从累库转为去库,建议期间多头思路对待。

风险点:一是,美国后期取消制裁俄石油子公司,二是,国内很快找到了替换马瑞原油的其他来源国的原料,三是国内肺炎疫情继续拖累下游需求且基建投入低于市场预期。

1事件及影响

2月18日美国财政部宣布,对俄罗斯国家石油公司Rosneft旗下石油贸易公司Rosneft Trading SA,及其负责人实施制裁。该公司主要负责俄罗斯石油公司的海外项目,包括运输、销售等。

该俄罗斯石油子公司的委内瑞拉马瑞原油大部分直接或间接供应至中国、印度以及亚太国家,而国内上游的地炼以及中石油主要是用马瑞原油来生产沥青,马瑞原油在国内沥青生产中占比约30%,因此,市场对于后期原料不足的担忧提升,带来当天沥青期价在期货盘面上出现了明显反弹。

国内使用马瑞原油生产沥青比例推演:

我们在之前的沥青产量链框架梳理中提到,按照国内三大炼厂的产量占比来看,2019年至今的沥青产量占比分布大致为:中石化32%、中石油29%、地炼32%、中海油7%。其中,使用马瑞原油生产沥青的工厂主要是中石油以及地炼,两者的沥青产量占比总计达到61%。

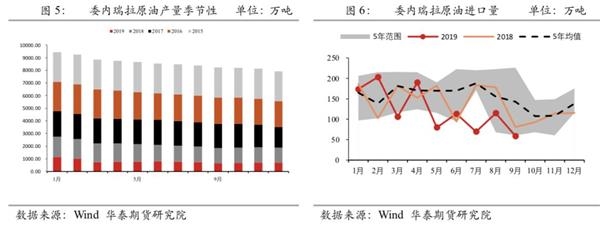

我们再看看中石油和地炼的沥青生产中有多少是用马瑞原油生产的?2015至2017年的马瑞原油用量大约在70%至80%之间;2018年下半年,因美国制裁委瑞内拉,上游地炼的部分原料采购转为科威特、冷湖等区域的原油,截至2019年中,中石化以及地炼的马瑞原油用量占比下降约30%左右。按照两大使用马瑞原油的炼厂沥青产量占比计算,马瑞原油对沥青的产量影响近20%。

而根据Ruters提供的马瑞原油船期数据来推算,近期国内马瑞原油的月均进口量在131万吨左右,按照58%的沥青产出率,相当于国内沥青产量约76万吨/月,该产量大约占2019年全年的沥青产量的32%。

如果我们按照国内一半的量是由该俄罗斯石油子公司出口到国内的,则本次制裁事件或将使得马瑞原油对国内沥青产量的影响约10%左右。

美国财政部当天还发布一个通用许可,允许相关企业在5月20日前逐步终止与该石油贸易公司的业务往来,否则将会成为美国的制裁对象。这也意味着,有90天的缓冲期,期间将会逐步减少相关公司跟该俄石油子公司的贸易往来量,一般许可到期后,美国表示该制裁不一定是永久性的。

回顾2019年9月25日,由于涉嫌违反美国禁令转运伊朗石油,美国财政部外国资产控制办公室(OFAC)对大连中远海运油运等6家中国公司以及5位中国公民实施制裁;而后在去年10月下旬以及12月中旬连续两次延后制裁时间,直到今年1月31日,美国宣布对该公司解除制裁。由此推断,这次美国对俄石油子公司的制裁或许不能完全下定论,还需要进一步跟踪。如果后期制裁继续,且不能出现替代的其他来源国原油或其他替代的代理公司,则沥青原料端供应担忧将加剧。

2沥青基本面在梳理

上游炼厂利润中偏高,开工率低位

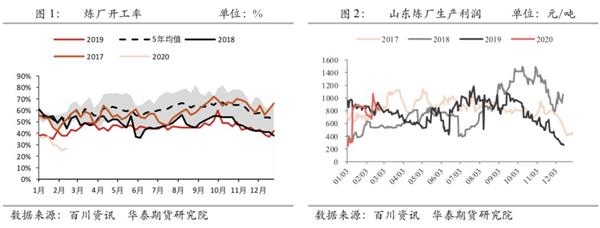

受到国内肺炎疫情的影响,春节假期期间至今,国内严控交通,国内物流运输的低迷使得近期汽油、柴油、煤油的需求下降明显,炼厂大部分迎来库存累库的压力,基于下游需求的疲弱,上游炼厂为了减缓后期库存压力,导致大部分炼厂主动降负荷。相对汽柴油利润而言,沥青生产利润依然有优势,目前炼厂利润水平处于中偏高位置,由此推断沥青估值并不低。但在目前下游需求基本停滞的现状下,沥青的利润优势或难以发挥作用。我们看到上游炼厂开工率为了减缓库存压力,春节假期后,在上游炼厂受肺炎疫情影响较小的情境下,依然没有开工的动力,上游炼厂开工率持续维持低位。

在美国制裁事件没有出来之前,可以推断的是,随着国内物流运力的逐步恢复,上游的库存压力将会得到缓慢,运输畅通后,上游库存压力将会逐步转移到社会库存。那么在下游复工之际,上游在利润的驱动下也将逐步提升开工率。但目前美国制裁事件的出现,或将影响到后期国内原料的供应,上游负荷亦或难以大幅提升。

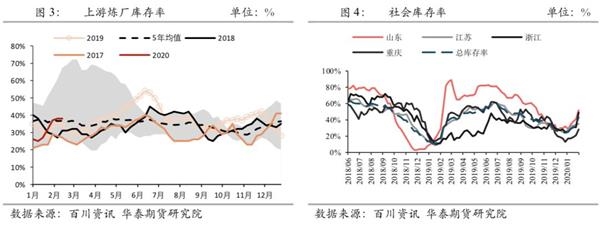

等待运力恢复,社会库存持续回升

从当前下游开复工情况来看,受到人员不能完全到位的限制,化工板块总体复工缓慢,其中沥青下游复工更为缓慢。具体而言,沥青汽运恢复速度非常慢,大部分仍未恢复;船运方面,西南重庆码头复工慢。导致沥青厂库压力短期或仍难转移至社会库。另外,沥青终端未有明显复工:主要是工程所需的砂石料缺少,一方面是运力不足影响砂石运输,另一方面是缺少工人,因此终端搅拌站未有明显恢复,导致沥青下游需求基本停滞。

截至上周,并没看到厂库库存转移到社会库存,而社会库存的持续回升印证了以上所述的目前沥青下游依然处于停滞状态。

3月的供需变化,预计是供需两升的格局,运输恢复之后,上游炼厂在利润驱使下将有增加开工的动力,而疫情稳定后,下游需求也将重新复苏。预估3月的库存变化是环比走平或小幅累库。然而美国制裁Rosneft,马瑞原油有断供预期,或导致3-4月沥青实际产量不及预期造成去库。

供应端减少预期以及需求增加预期或再助推期价

回顾近些年来美国对委内瑞拉的制裁,导致该国经济严重受挫,因资金流的困扰,直接带来委内瑞拉国内原油装置的老化,原油产量出现明显下滑。随着美国制裁的不断升级,国内炼厂担忧后期原料的不稳定,开始寻求其他来源国的原油,但总体来看,国内对马瑞原油的依赖度依然较高。2019年8月,国内担心委内瑞拉的受制裁进一步升级,在此期间基本停滞了从该国直接进口马瑞原油,转而出现了俄石油子公司代理的马瑞原油,该共公司主要从马来西亚港口转口到国内。

目前美国制裁事件的出现,将使得后期原料端的缺口担忧加剧。据美国消息,将给予相关企业90天的缓冲期,期间将慢慢减少跟该俄石油子公司的贸易往来,而据我们了解,目前国内中燃油的马瑞原油库存大约在3个月左右,这意味着,一旦3个月后美国的制裁继续,则会对国内原料产生明显影响,而如果在期间没有找到理想的原料替代,则将直接减少国内沥青后期产量。

该事件的发展决定了国内后期供应量的变化,后期还需密切关注和跟踪。

下游需求来看,目前仍处于季节性淡季,因此下游复工缓慢或对现实需求的影响并没有这么大,相反,国家相关高层早就意识到国内经济将会受肺炎疫情影响较大,开始频繁出台相关的宏观逆周期调节政策,其中提前下发地方政府债务的举措,带来市场对后期加大基建投入的力度的预期增强;基建投入增加带来的沥青后期需求快速回升或值得期待。

对比2019年初的上涨行情,跟目前行情有相似之处,一方面,市场不断传出国美要进一步制裁委内瑞拉的消息,使得市场对于后期原料不足的预期增强,另一方面是,国内下游加大基建投入的预期在不断强化,供需格局预期明显改善下,带来了2019年初沥青的一波强势上涨, 且在当时,沥青价格表现强势的另一个重要支撑是原油。这恐怕跟今年略有差异,主要是国内肺炎疫情的影响对于今年原油短期需求影响较为严重,需看后期国内的对冲政策能否弥补之前的损失,还有待观察。

基差回落,反映预期更强

春节假期回来后,沥青基差持续走高,主要是对国内肺炎疫情的悲观预期,期货价格表现更弱,而现货受到上游开工率下降的支撑,价格相对坚挺,带来沥青基差持续走高。随着时间的推移,市场对于国内肺炎疫情恐慌情绪逐步缓解之后,期货价格开始缓步回升,而后在国内后期或增加基建投入带动下,期价进一步保持上涨趋势。上周在美国制裁俄石油子公司的消息刺激下,对于后期供应端减少的担忧使得期价进一步放量上涨。而在现实需求差,以及下游复工迟迟不能提升的情境下,沥青现货价格保持稳定,带来基差的重新回落,当前的基差水平反映预期更强的事实。

沥青后市观点及建议

展望沥青3月份的供需变化,预计是供需两升的格局,在国内运输恢复之后,上游炼厂在利润驱使下将有增加开工的动力,而疫情稳定后,下游需求也将重新复苏;预估3月的库存变化是环比走平或小幅累库。而美国制裁Rosneft事件,使得市场预期马瑞原油后期断供概率增加,或导致沥青3-4月实际产量不及预期,带来库存从累库转为去库可能。

基于对国内后期基建的良好展望,以及美国制裁俄石油子公司事件带来的供应端减少预期,我们预计3至4月份沥青有望从累库转为去库,建议期间多头思路对待。风险点有以下三个方面:一是,美国后期取消制裁俄石油子公司,二是,国内很快找到了替换马瑞原油的其他来源国的原料,三是国内肺炎疫情继续拖累下游需求且基建投入低于市场预期。

(文章来源:华泰期货)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: