今年一季度A股延续2019年结构性行情走势,公募基金赚钱效应突出。

今年以来,上证50指数涨幅告负,创业板指涨幅超20%,沪指几乎收平。但以TMT(科技、传媒、通信)为代表的板块领涨两市,不论是主动偏股基金、指数型基金,还是分级B基金等,以TMT、科技、成长为主要投资方向的基金超额收益明显,今年已经有一大批基金收益率超60%,收益率最高的基金已经爆赚77.5%。

TMT、成长主题基金领跑 冠军基金收益率超65%

从整体业绩看,虽然主动偏股基金整体业绩逊于创业板指,但相对沪深300指数,无论是80%以上高仓位的普通股票型基金14.23%的收益率,还是持仓多在60%-90%的偏股混合型基金13.33%的收益率,都超过同期沪深300指数12个百分点以上。

总体来看,今年股市延续2019年的结构性行情,今年以来公募基金继续彰显出强大的赚钱效应,多数偏股基金获取了超越主流指数的业绩。

表1:主流指数与偏股基金涨幅对比

(截止日期:2月25日)

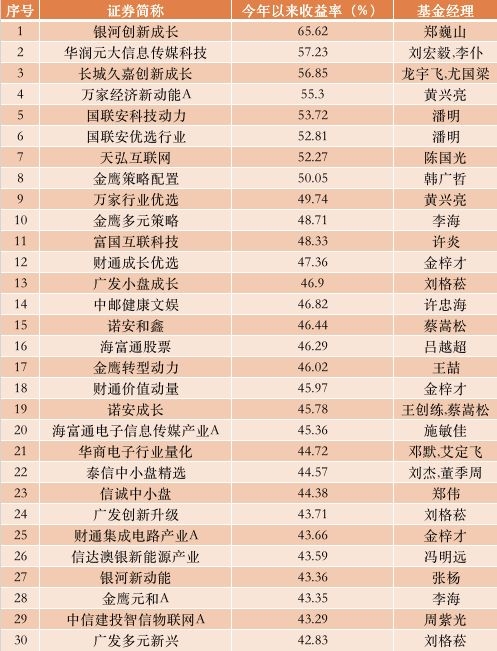

具体来看,数据显示,截至2月25日净值更新,目前收益率最高的主动权益基金银河创新成长,今年以来开市不足三个月涨幅已经高达65.62%,暂列主动权益类基金榜首。另外,华润元大信息传媒科技、长城久嘉创新成长、万家经济新动能等7只基金年内收益率也超过50%,赚钱效应同样惊人。

从这些绩优基金的持股情况看,科技股是这些基金重仓持有,为基金净值飙升贡献较大。

以当前收益率最高的银河创新成长为例,该只基金去年四季报重仓股数据显示,半导体公司晶方科技年内涨幅超200%,半导体企业北方华创、通富微电年内涨幅也在90%左右,皆位居基金前十大重仓股;另外,电子元件企业长盈精密、通信设备企业信维通信皆在年内收获不俗涨幅,给基金净值带来正贡献。

整体来看,目前业绩排名前列的基金多为成长股风格的基金, TMT主题基金(科技、通信、传媒)领跑排行榜。

谈及公募基金超额收益明显的现象,北京一位中型公募市场总监表示,公募基金的投资风格适合震荡的结构性行情,可以在震荡市中通过深度研究、精选个股获取超额收益,但在大牛市中个股“鸡犬升天”,大熊市中偏股基金无法空仓避险,都不利于公募基金投资。

他说,“只要当前结构性行情延续,公募基金的投资优势会持续显现。”

表2:主动权益类基金收益率排行榜

(截止日期:2月25日)

从2020年的整体赚钱效应看,基金经理认为可能会低于2019年的上涨空间。

民生加银基金经理柳世庆表示,2019年年初,A股市场估值水平是处于历史最低水平的,促使2019年全年具备了巨大的上涨空间。而目前来看,这些公司的估值水平已经回归至中位线偏高的位置,因此2020年整个市场的上涨空间会比2019年小很多。

科技相关指基领跑 两只半导体基金收益超60%

在今年一季度明显的结构性行情中,高仓位运作的科技类指数型基金同样表现不俗。

数据显示,截至2月25日,国联安中证全指半导体ETF、国泰CES半导体ETF两只半导体场内指基今年涨幅皆超过60%,超越了主动权益类基金冠军的涨幅,这两只基金的ETF联接基金涨幅同样名列前茅。

除了半导体相关指基的骄人涨幅外,5G通信、人工智能、电子、信息技术等TMT类的指数基金同样涨幅显著,多数相关的行业指基跻身指数基金前20强,不仅跑赢了主流的大盘指数,也跑赢了多数的主动权益基金,不少投资者也借助指数基金工具属性,在今年科技股行情中收获一杯羹。

表3:指数型基金涨幅排行榜

针对半导体等科技股的投资机会,北京一位大型公募基金经理认为,一方面,国产替代是近年来确定性较强的主题,而半导体、芯片是国产替代的主战场。芯片行业的利润结构呈现倒金字塔状,利好行业龙头的发展,龙头企业的技术壁垒和竞争优势会更加凸显。

另一方面,近年来国家先后出台了一系列鼓励和支持半导体产业发展的政策文件,“芯片国产化”成为国家未来长期重要的发展战略,所以芯片不仅短期迎来利好,中长期也被视为确定性较高的投资机会。

华夏基金也认为,新冠肺炎疫情过后,5G产业将会迎来经济反弹,尤其是与防疫相关的垂直行业,如医疗、应急、交通物流、安保等,将有大量需求涌现。预计政府在疫情结束后也会推动加速5G建设步伐,疫情对宏观经济的影响需要加大基础设施投资力度来对冲,5G将是其中首选。5G正在成为市场上最受关注的风口和最确定的投资机会之一。

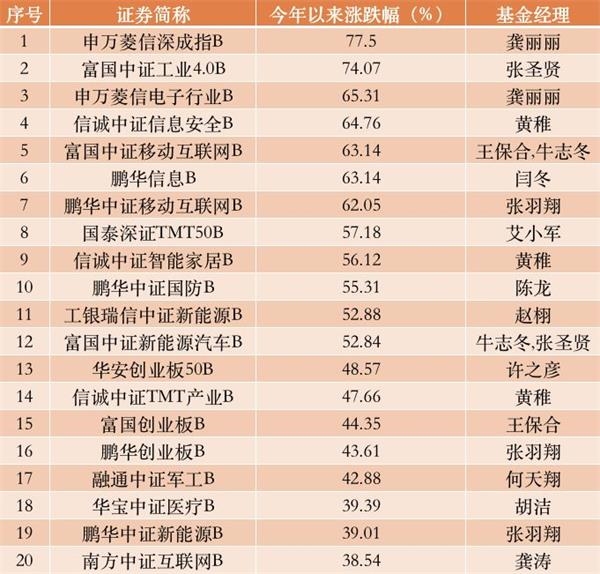

分级B基金最高收益达77.5% TMT主题基金领先

除了主动偏股基金、指数型基金外,同样受益于结构性行情,兼具杠杆属性,且相对小众的分级B基金更是涨幅迅猛,TMT、成长股相关主题的分级B基金同样霸屏涨幅排行榜,显现了不俗的赚钱效应。

截至2月25日,申万菱信深成指B今年以来以77.5%的涨幅位居分级B基金涨幅首位;富国中证工业4.0B以74.07%的涨幅紧随其后。

另外,申万菱信电子行业B、信诚中证信息安全B等5只分级B基金年内收益率超60%,移动互联网、TMT、国防、新能源,以及创业板等相关行业、主题及宽基指数分级B同样是涨幅居前,位居分级B基金涨幅前列。

而针对创业板指的快速上涨,民生加银基金经理柳世庆表示,春节之后在不断上涨过程中,一些核心的公司估值的确提高不少,也不再有明显低估迹象,但从历史看依然处在相对合理范围。只要竞争力未发生较大改变的话,这些公司还是可以进行选择的。建议大家关注业绩稳步增长的公司,抓住优质投资机遇。

北京上述大型公募基金经理也指出,经历了长达4年的调整,无论是宏观环境、流动性、监管政策,还是创业板盈利水平、估值水平,都得到了大幅改善。政策面上,证监会在2月14日给市场送上再融资松绑的“大礼包”,2月17日央行如期“降息”给市场注入了强心针,近期创业板指数走势强劲,主要是由于监管松绑带来的充裕流动性成了市场的一致预期。

表4:分级B基金涨幅排行榜

(文章来源:中国基金报)

客服热线:

客服热线: