第一部分 摘要

2020年这个正月,相信所有的中国人都会难以忘记。武汉疫情在春运这个节点上突然爆发,各大城市陆续启动一级防控机制,城镇乡村也逐步进入封锁状态,以最大限度地做好防护,减少疫病传播。几乎所有行业都受到了疫情的冲击,户外餐饮尤为严重。

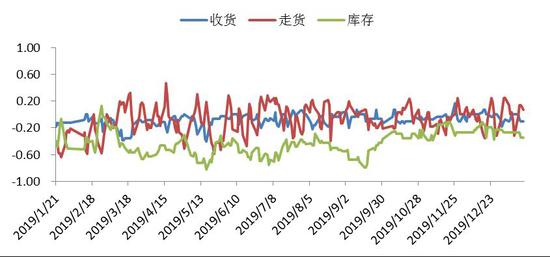

目前,疫情正逐渐向好发展,复工复产也不断增多,意味着终端消费开始复苏。鸡蛋作为居家饮食、餐饮消费中必不可少的鲜食菜品,受此次疫情的影响颇大,产区大量的鸡蛋自春节以来一直依靠内销去消化,库存积压严重,好在目前气温较低,尚可存放。2月14日之前,消费维持低迷态势,本周开始蛋价连续持稳,部分地区走货好转蛋价上涨,销区也于今日开始涨价。显示:1、目前内销仍是鸡蛋消费的主力;2、随着大中型城市复工增多,鸡蛋城市终端消费在增加。

盘面上,节后开盘急跌之后,假期集聚的利空情绪得以释放。后期情绪上的修复+远期存栏题材炒作+现货企稳上涨等,令盘面持续震荡上涨,表现形式为:前期近弱远强,本周转为近强远弱。截至今日收盘,03合约收于2957元,较节后低点涨472元;05合约收于3560元,较节后低点涨631元;09合约收于4366,较节后低点涨554元。

3月将至,后期来看,鸡蛋的关注点将主要在于:1、消费的回升;2、补栏恢复程度;3、淘汰鸡市场能否恢复正常。按照目前的形势,预计3月份将迎来全面复工,那么目前正是备货时点。不过随着务工人员集中返程,未来疫情的演变谁也无法预知,对消费的增长暂时仅做谨慎乐观估计。补栏方面,如果3、4月份补栏能够恢复正常,则赶上中秋备货问题不大,不过老鸡延淘占用部分存栏,后期补栏量或受一定影响。淘汰鸡方面,当前淘汰鸡市场大多仍处在关停状态,除了部分强制换羽的老鸡短期不会淘汰,大部分待淘老鸡3月份会否正常出淘,需视市场环境、补苗情况和鸡蛋价格来定。此外,肉鸡2月补栏受阻,3月面临断档,或令后期淘汰鸡市场人气上升,也将影响养殖户的淘鸡力度。总体来看,后期仍面临较多不确定性,但有一点可以确认的是,只要疫情稳步向好,鸡蛋供需应不会比现在更差。盘面上,近月基差目前在相对合理的范围内,后期或紧随现货变化;远月已在近年相对高位,后期关注补栏情况,追高谨慎。

风险提示:动物疫病、宏观风险、气象灾害等。

第二部分 综合分析

1、市场概况

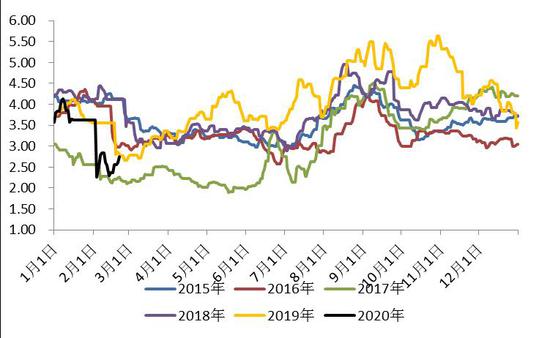

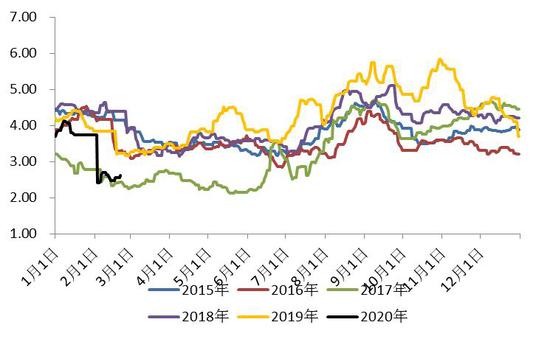

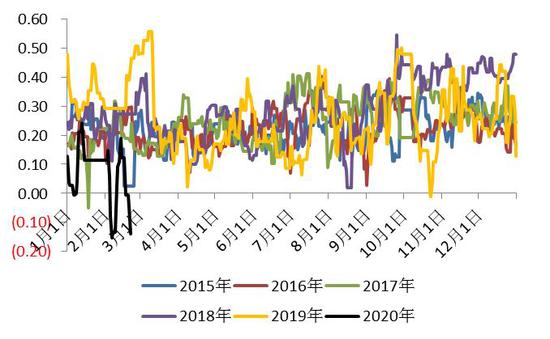

鸡蛋:2月国内蛋价总体以低位震荡为主。前期受严峻的疫情形势影响,工厂未见开工,学校开学也推迟。居民均减少外出,日常采购和餐饮消费均大幅下降,鸡蛋消费颇为低迷。但蛋鸡场仍正常生产,春节期间产地库存已积压一周左右,受疫情影响交通受阻,库存压力进一步增加。近一周以来,随着疫情逐渐向好发展,复工复产也不断增多,贸易市场走货加快,蛋价保持稳中上涨。21日产区均价为2.76元/斤,销区均价为2.62元/斤,分别较2月3日涨0.5元、0.21元。按照目前的形势,预计很快将迎来全面复工,那么目前正是备货时点。不过随着务工人员集中返程,未来疫情的演变谁也无法预知,对消费的增长暂仅做谨慎乐观估计。

淘汰鸡:当前淘汰鸡市场大多仍处在关停状态,部分强制换羽,短期对在产存栏带来压力。随着畜牧行业复工复产提速,屠宰企业开工增多,但受体量限制,目前屠企收购仍以肉鸡为主,淘汰鸡很少。后期老鸡能否正常出淘,需视市场环境、补苗情况和鸡蛋价格来定。

白羽肉鸡:目前屠宰企业开工明显增多,据博亚和讯显示,当前屠宰企业综合开工率已达75%左右。但待出栏的肉鸡积压严重,饲养日龄已到45-50天左右,短期鸡价或将继续承压。鸡苗方面,1月底2月初,受市场低迷及肉鸡出栏困难影响,鸡苗销售不畅,种蛋入孵量较低,导致目前出苗量下降。而随着近期交通状况好转和肉鸡逐渐出栏,养殖户补栏有所上升,鸡苗销售较为顺利,苗价不断上涨,目前品牌鸡苗报价2.2-2.8元/羽,中小厂苗价1.8-2.2元/羽。不过总体空栏率有限,补栏仍未全面恢复,势必影响到3月份出栏量。

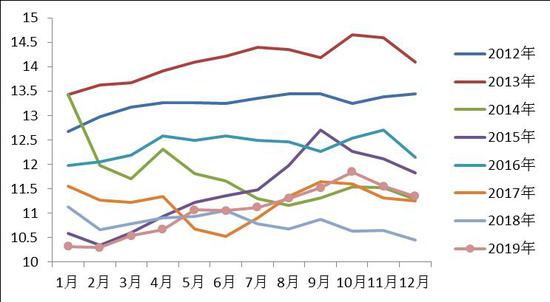

图1:鸡蛋主产区现货价格(元/斤)

数据来源:银河期货、wind资讯

图2:鸡蛋主销区现货价格(元/斤)

数据来源:银河期货、wind资讯

图3:全国鸡蛋贸易形势

数据来源:银河期货、芝华数据、wind资讯

图4:鸡蛋产销价差(元/斤)

数据来源:银河期货、芝华数据、wind资讯

2、基本面信息

12月存栏概况:芝华所监测地区在产蛋鸡存栏为11.35亿只,环比减少1.72%,同比增加8.45%;当期新增开产8628万只,环比增加14.4%,占在产总量的7.6%;淘汰蛋鸡1.0609亿只,环比增加0.6%;后备鸡存栏2.87亿只,环比增加3.55%,同比大幅增加34.79%。全国蛋鸡总存栏为14.22亿只,环比减少0.69%,同比增加12.91%。

从鸡龄结构来看,0-119天的后备鸡占比22.35%,环比增加0.77%;120-180天的小蛋在产蛋鸡占比6.82%,环比减少1.45%;180-270天的中蛋在产蛋鸡占比22.45%,环比减少1.14%;270天以上的大蛋在产蛋鸡占比48.38%,环比增加1.82%,其中450天以上即将淘汰的老鸡占比9.97%,环比减少0.74%。综合来看,12月份老鸡占比继续减少,后备鸡继续增加,大蛋在产蛋鸡增加明显。

补栏方面,12月育雏鸡补栏9850万只,环比增加3.85%,同比大幅增加45.11%,同期五年均值为8136万只,为近7年来的补栏最高水平。12月前半月,蛋价较11月下旬有所回升,总体利润仍在近年高位,养殖户补栏意愿仍较强,尤其是2万只规模以上的养殖户,补栏增加明显。

淘汰方面,12月淘汰蛋鸡1.0609亿只,环比增加0.6%,同比增加22.2%。临近春节,养殖户看跌预期增强,淘鸡速度保持正常偏快,屠宰场收购量也较前期明显增多。

存栏趋势预测:①新增开产。2020年1月、2、3月新增开产主要受2019年9、10、11月份雏鸡补栏量决定,其中,9月补栏8123万只,环比8月减少9.7%;10月补栏9142万只,环比9月增加12.6%;11月补栏9484万只,环比10月增加3.74%。意味着2020年一季度新增开产量将较去年末先减后增。②老鸡淘汰量。按照1.5年(540天)的生长期来算,目前适龄老鸡多是2018年7月份以后所补,而2018年7-9月份雏鸡补栏数量分别为7003、6343、5963万只,对比来看,待淘老鸡量不及新增开产量。1月中上旬受春节备货影响,老鸡淘汰节奏整体偏快。不过武汉疫情爆发后,多地开始禁止活禽交易,老鸡淘汰被动延迟,短期对在产存栏带来压力。整体来看,2020年一季度在产存栏或呈逐步上升态势。

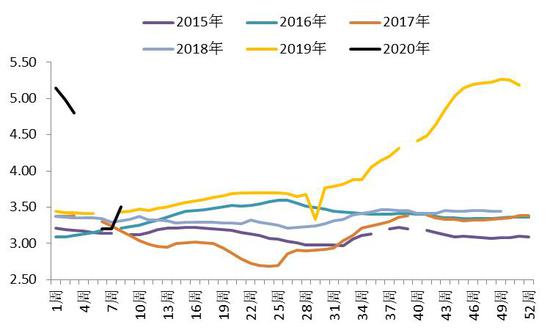

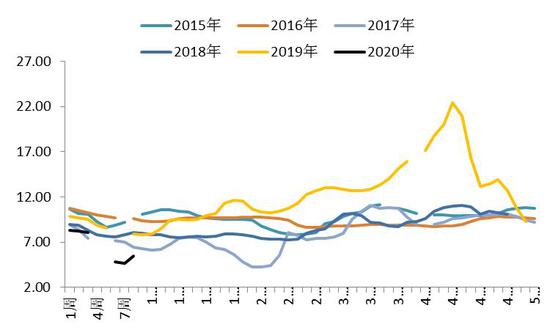

图5:在产蛋鸡存栏(亿只)

数据来源:银河期货、wind资讯、芝华数据

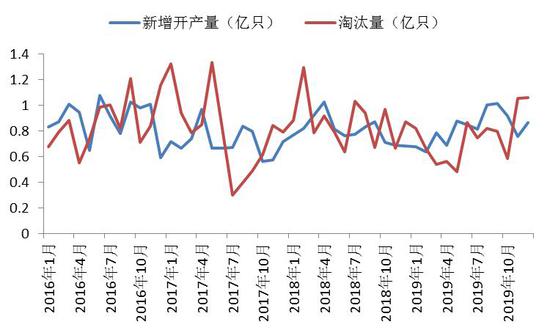

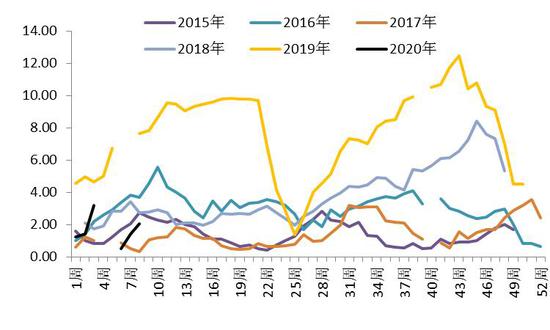

图6:淘汰量与新增开产

数据来源:银河期货、wind资讯、芝华数据

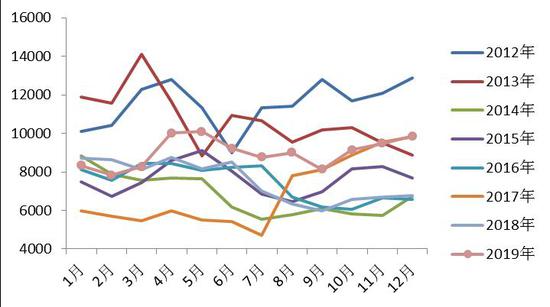

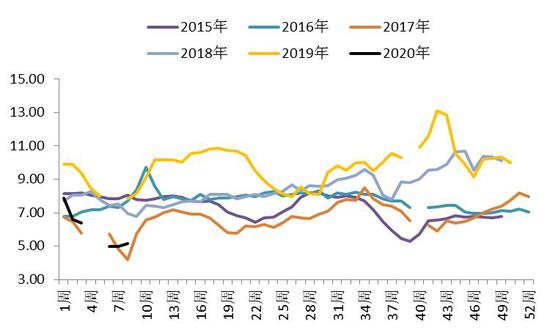

图7:育雏鸡补栏

数据来源:银河期货、芝华数据

图8:主产区蛋鸡苗价格(元/羽)

数据来源:银河期货、芝华数据

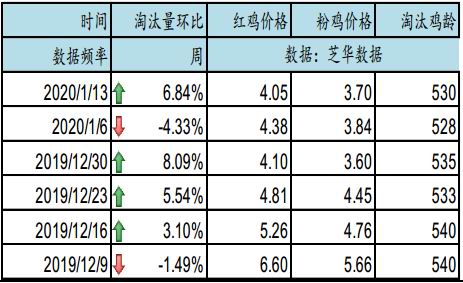

图9:淘汰鸡贸易形势

数据来源:银河期货、芝华数据、wind资讯

图10:主产区淘汰鸡价格(元/公斤)

数据来源:银河期货、芝华数据、wind资讯

图11:主产区肉鸡苗均价(元/羽)

数据来源:银河期货、芝华数据、wind资讯

图12:主产区白羽肉鸡均价(元/公斤)

数据来源:银河期货、芝华数据、wind资讯

3、月差表现

2月以来,短时利空情绪释放后,受情绪修复、远期存栏题材炒作及近期现货企稳上涨等因素影响,盘面近弱远强的局面逐渐在本周转至近强远弱,近远月价差先走扩后缩小。以9-5价差为代表,2月3日收于629,期间震荡走强,14日收于1097,随后逐渐缩小,21日收于806。前期支撑价差走扩的原因在于,现货低迷令近月承压,进而引发市场对远期存栏不足的担忧。而近期随着现货企稳走强,短期消费恢复的预期令近月受益,加上远月技术上承压,令价差不断收缩。短期继续关注市场走货形势,或将为9-5价差未来走势提供重要指引。

图13:鸡蛋9-5价差走势

数据来源:银河期货、文华财经

第三部分 策略逻辑

后期鸡蛋的关注点将主要在于:1、消费的回升;2、补栏恢复程度;3、淘汰鸡市场能否恢复正常。按照目前的形势,预计3月份将迎来全面复工,那么目前正是备货时点。不过随着务工人员集中返程,未来疫情的演变谁也无法预知,对消费的增长暂时仅做谨慎乐观估计。补栏方面,如果3、4月份补栏能够恢复正常,则赶上中秋备货问题不大,不过老鸡延淘占用部分存栏,后期补栏量或受一定影响。淘汰鸡方面,当前淘汰鸡市场大多仍处在关停状态,除了部分强制换羽的老鸡短期不会淘汰,大部分待淘老鸡3月份会否正常出淘,需视市场环境、补苗情况和鸡蛋价格来定。此外,肉鸡2月补栏受阻,3月面临断档,或令后期淘汰鸡市场人气上升,也将影响养殖户的淘鸡力度。

总体来看,后期仍面临较多不确定性,但有一点可以确认的是,只要疫情稳步向好,鸡蛋供需应不会比现在更差。盘面上,近月基差目前在相对合理的范围内,后期或紧随现货变化;远月已在近年相对高位,后期关注补栏情况,追高谨慎。

银河期货 胡香君

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: