来源:睿哲固收研究

原标题:盛屯转债:布局钴、镍产业的金属开采与贸易商,建议申购

摘要

盛屯矿业拟发行23.86亿元可转债,扣除发行费用后,全部用于刚果(金)年产30,000吨电铜、5,800吨粗制氢氧化钴(金属量)湿法冶炼项目以及流动资金的补充。

钴、镍等动力电池上游材料的投资或可成为公司未来新的看点。公司主要从事有色金属开采、贸易等业务,2016年开始通过收购切入新能源汽车上游钴、镍材料业务。在新能源汽车相关的钴、镍资源方面,公司近年来频频投入。钴金属方面,公司2019年初收购恩祖里铜钴矿切入上游,此次募投项目将在刚果(金)新建年产3万吨铜、5800吨钴的冶炼项目;2018 年收购的珠海科立鑫钴金属新能源材料生产能力。镍金属方面,2019年公司增资友山镍业,该公司将在印尼建设产能3.4万吨的高冰镍项目,完善公司的钴镍产业布局。但公司实际控制人股权质押比例高达99%,当前6个矿山中有4个在探矿中,可见公司资金压力之大。

估值处于历史高位。股价方面,公司当前股价处于历史上的中等位置;从估值来看,公司2月26日收盘价对应PE(TTM)为91.2X,估值处于上市以来的偏高位置,同行业的金钼股份PE(TTM)39.1X、洛阳钼业PE(TTM)54.3X,与同行业相比也处于较高位置。

下修宽松,平价、债底保护尚可。盛屯转债票面利率处于平均水平,附加条款中的下修条款(15/30,90%)较为宽松,或表现公司较强的转股意愿。以对应正股2月27日收盘价测算,转债平价为101.63元、对应转股溢价率-1.06%,平价保护尚可;在本文假设下纯债价值为89.38元,债底保护较好。

综合考虑本次转债条款、正股股价与基本面,建议一级市场申购。本次转债评级AA、发行日平价101.63元,近期与公司规模相近、题材类似的新券有博威(上市首日收盘价131.14、溢价率18.37%)、建工(上市首日收盘价113.01、溢价率13.74%)、海亮(上市首日收盘价107.40、溢价率7.18%),预计本次转债上市首日价格在113~115元之间;本次转债仅设置网上,假设原股东优先配售70%,则留给公众投资者的额度为7.16亿元,进一步假设网上350万户申购,则中签率在0.020%左右,建议一级市场申购。

风险提示:钴价大幅下滑;大股东高质押;现金流紧张

正文

2020年2月27日,盛屯矿业集团股份有限公司(以下简称“盛屯矿业”)发布可转债发行公告,本次发行23.36亿元可转债,扣除发行费用后全部用于刚果(金)年产30,000吨电铜、5,800吨粗制氢氧化钴(金属量)湿法冶炼项目以及流动资金的补充。

一、正股基本面

自然人控股,股权较为分散,质押比例较高。公司第一大股东盛屯集团共持有公司22.90%的股权,为公司的控股股东,姚雄杰通过泽琰实业间接持股盛屯集团,并直接持有公司2.63%的股权,直接+间接控制公司25.53%的股权,为公司的实际控制人,同时控股股东手中还有其他从事锂矿、贸易等实业的公司。质押方面,公司前十大股东共质押公司25.27%的股权,占其持有股权的87.92%,其中实际控制人姚雄杰质押公司2.62%的股权,占其持有股权的99.37%,质押比例较高。

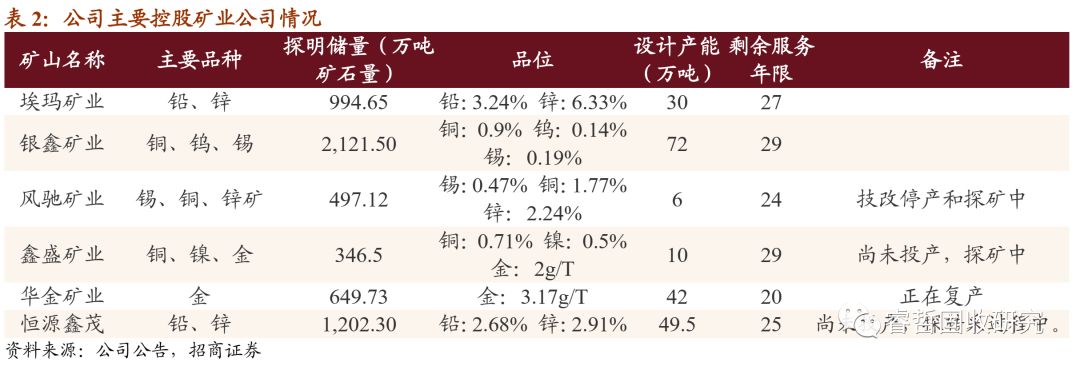

公司主要业务包括有色金属采选业务、钴材料业务、金属冶炼及综合回收业务和金属贸易和产业链服务四大块。

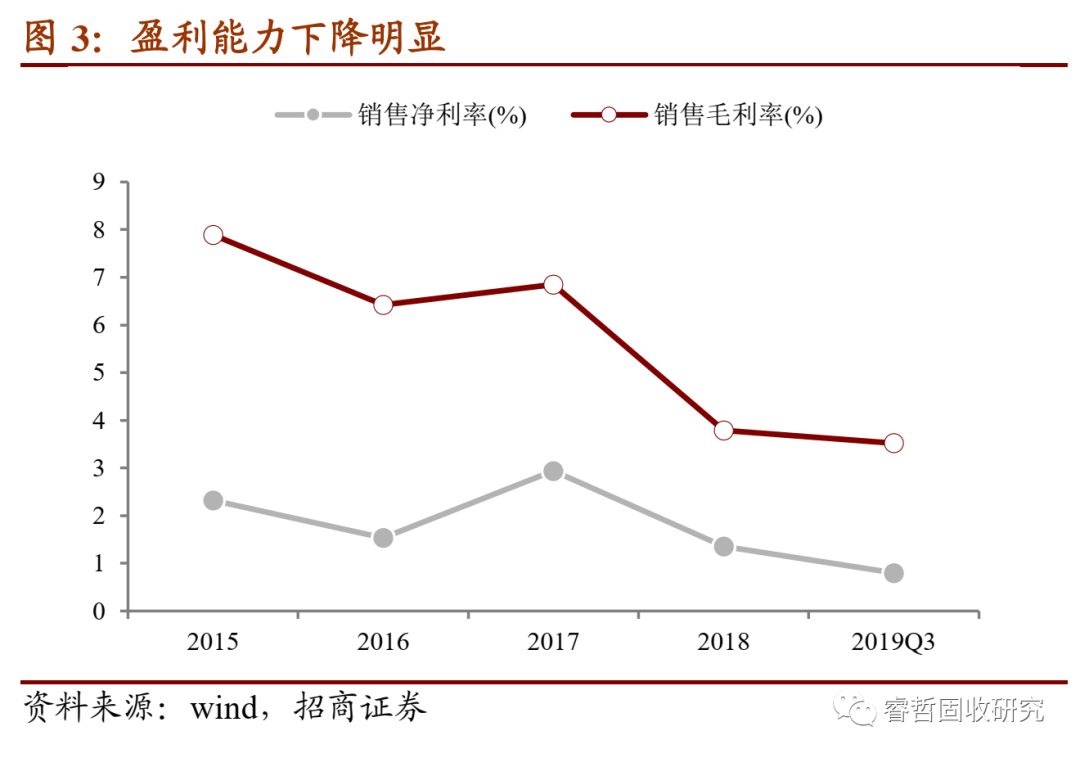

有色金属采选业务由公司下属6家控股矿业进行,目前已探明矿产资源储量5811.80万吨,剩余可开采年限基本都在20年以上。但值得注意的是尚有4家矿业在探矿中,对资金占用较大。

钴材料业务此前公司钴材料业务的模式为上游从刚果(金)采购钴矿,运输至国内销售。自2016年以来战略性布局,2018年8月完成对钴材料深加工企业科立鑫的收购,切入四氧化三钴/硫酸钴的生产业务,同时,科立鑫全资子公司大余科立鑫拟开工建设 1 万吨钴金属新能源材料项目,包括 10 万吨动力汽车电池回收和 3 万吨三元前驱体,完善钴产业布局。

金属冶炼及综合回收业务方面,公司2019年4月通过发行股份及支付现金收购了四环锌锗科技股份有限公司,目前四环锌锗拥有产能为22万吨锌锭、40吨锗回收冶炼产能,此外公司在刚果(金)建设的年产10,000吨电铜、3,500吨粗制氢氧化钴(金属量)湿法冶炼项目已于2019年2月开始试生产。

从公司的收入结构来看,2019年前三季度,公司收入233.07亿元,其中金属贸易和产 业链服务收入171.41亿元、占比73.56%,金属冶炼及综合回收业务收入37.99亿元、占比16.30%,增长较快。

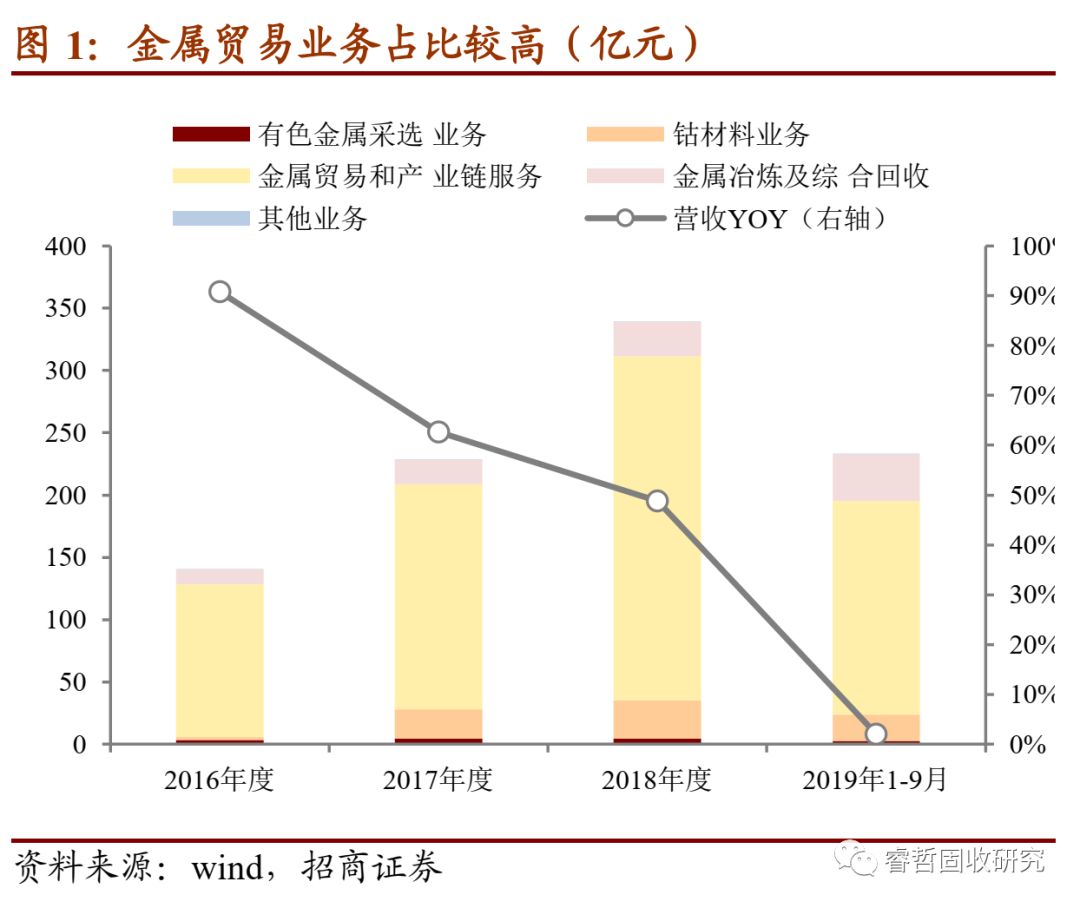

但是从毛利润结构来看,却与收入结构大相径庭,收入占比极低的有色金属采选业务毛利占比达到接近20%,金属冶炼及综合回收毛利占比达到50.16%,占比最高。2019年前三季度,由于钴价大幅下跌,公司钴材料业务出现亏损、贡献负的毛利润。随着采选业务进入旺季、四环锌锗纳入合并范围、刚果铜钴冶炼项目投产及科立鑫钴材料深加工产能的逐步释放,有色金属采选业务和金属冶炼及综合回收业务是公司2019年的主要盈利来源。

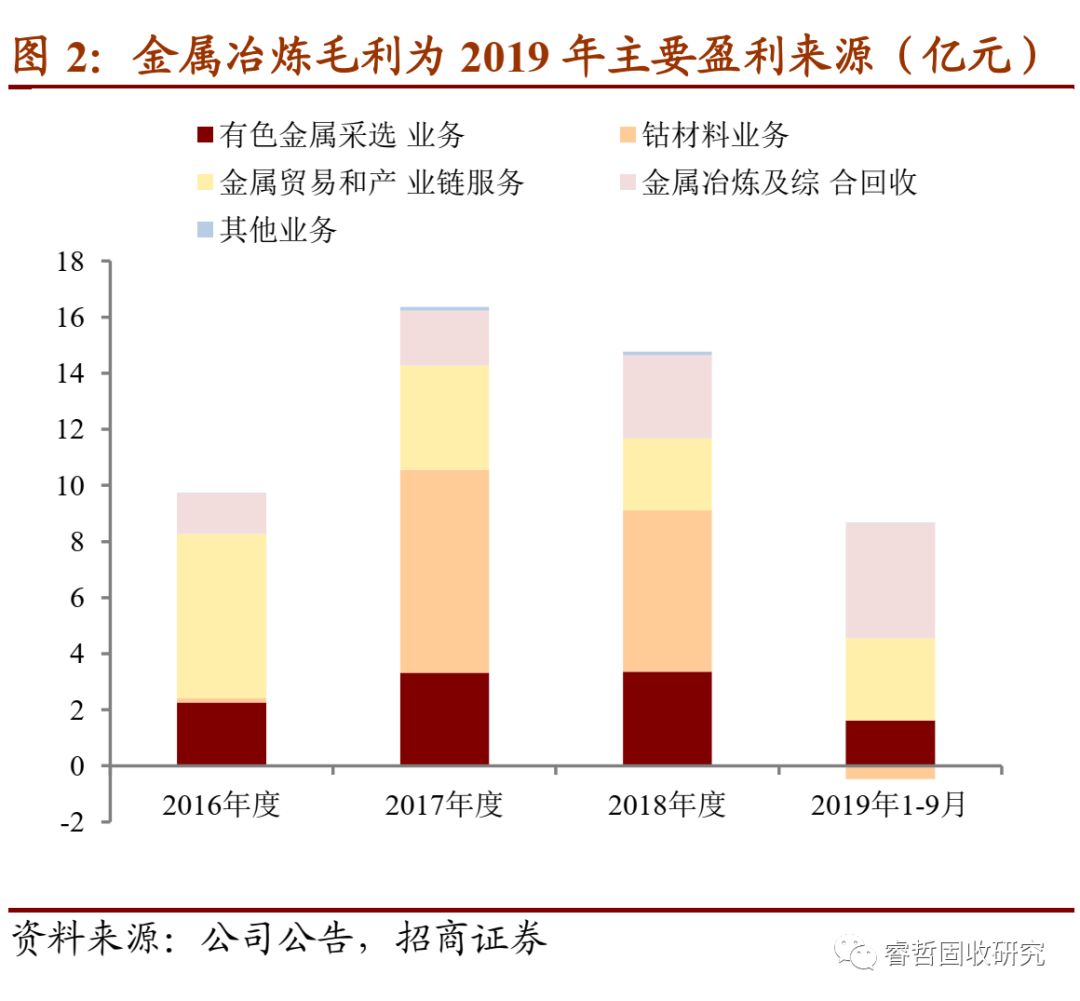

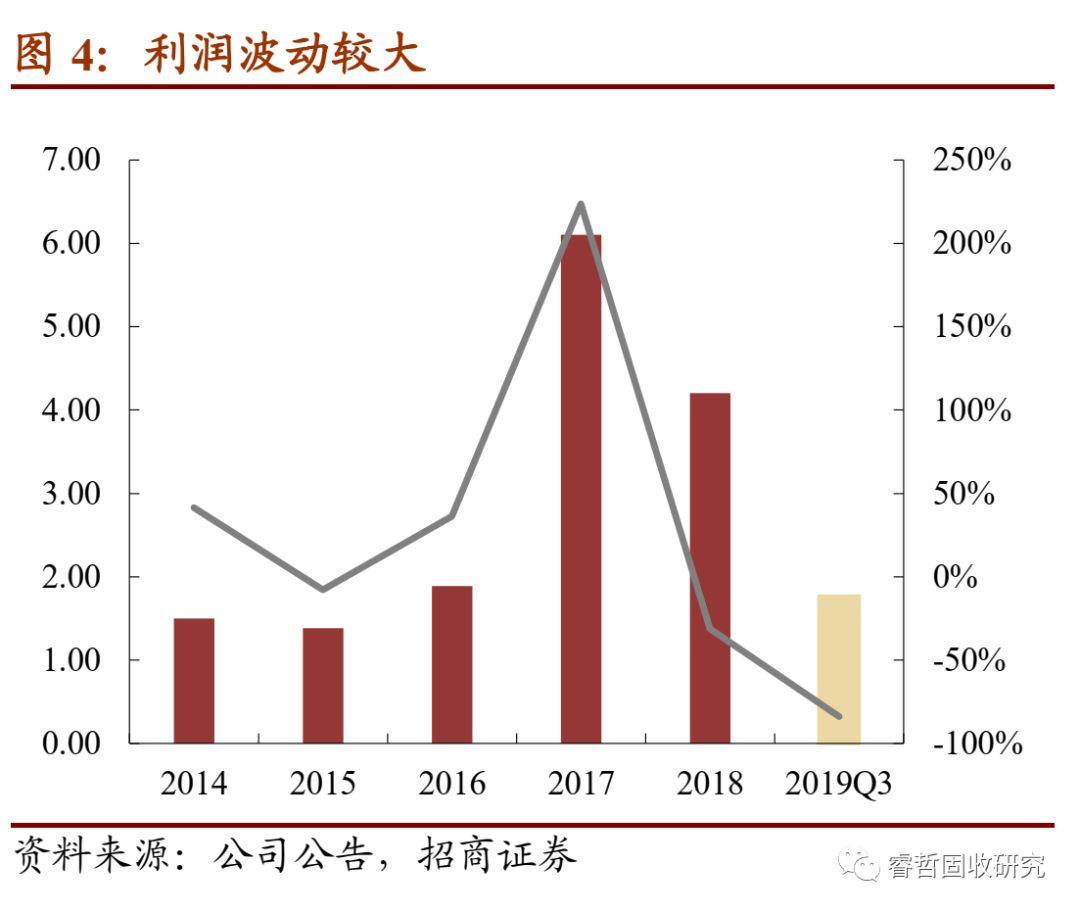

近年来盈利能力下滑,利润波动较大。2018年以来随着钴价回落,公司钴材料业务的毛利率有所下降;同时2018年公司在钴冶炼、铅锌矿山等产业的投资加大,资金趋紧,优先选择周转快的贸易产品,贸易板块的毛利率也有所下降。因此公司综合毛利率整体处于下降的趋势。而就利润来看,虽然2017年收益于钴材料业务公司利润大增,但2018年与2019年随着钴价的下降,公司利润也出现较大幅度下滑,利润波动较大。

钴、镍等动力电池上游材料的投资或可成为公司未来新的看点。在新能源汽车相关的钴、镍资源方面,公司近年来频频投入。钴金属方面,公司2019年初收购恩祖里铜钴矿切入上游,此次募投项目将在刚果(金)新建年产3万吨铜、5800吨钴的冶炼项目;2018 年收购的珠海科立鑫拥有四氧化三钴产能 4000 吨按计划将于19年起全年达产,此外科立鑫全资子公司拟开工建设 1 万吨钴金属新能源材料项目,包括 10 万吨动力汽车电池回收和 3 万吨三元前驱体。镍金属方面,2019年公司增资友山镍业、间接持有35.75%的股权,成为第一大股东,而友山镍业投资4.07亿美元(盛屯矿业预计投资 1.45 亿美元)在印尼建设产能镍金属量 3.4万吨的高冰镍项目,该项目产品为可以用于进一步加工为硫酸镍等镍盐的高冰镍,有望打通从红土镍到新能源用镍的道路。

二、可转债投资价值分析

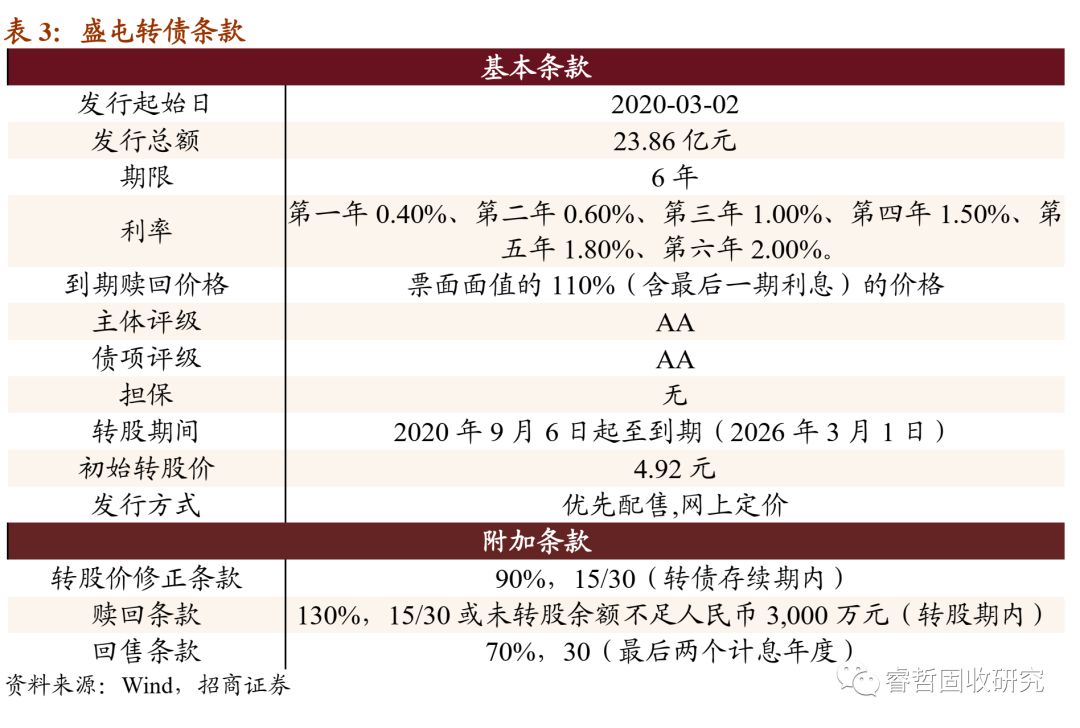

公司本期可转债发行规模为23.86亿元,发行期限6年。初始转股价为4.92元,按初始转股价计算,共可转换为4.85亿股盛屯矿业A股股票。转债全部转股对公司A股总股本的稀释率为21.02%,对流通股(非限售)的稀释率为31.91%,对流通股稀释率较高。转股期从2020年9月6日起至可转债到期日(2026年3月1日)结束。

利率条款来看,可转债6年票面利率分别为0.4%、0.6%、1.0%、1.5%、1.8%、2.0%,与近期发行的可转债平均票面利率水平相当;到期赎回价格为110元,补偿利率也中规中矩。

信用评级来看,联合信评对主体与债项分别给予AA、AA的评级。增信方面,本次可转债无担保。

就转债的附加条款来看,1)转股价修正条款方面,在本次发行的可转换公司债券存续期内,当公司股票在任意连续30个交易日中至少有15交易日的收盘价低于当期转股价格的90%时,公司董事会有权提出转股价格向下修正方案并提交公司股东大会表决。下修条款与市场常规条款相比较为宽松。

2)有条件赎回条款方面,在本次发行的可转换公司债券转股期内,如果公司A股股票连续30个交易日中至少有15个交易日的收盘价不低于当期转股价格的130%(含130%),或本次发行的可转换公司债券未转股余额不足人民币3,000万元时,公司有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转换公司债券。有条件赎回条款与现存转债基本一致。

3)条件回售条款方面,在本次发行的可转换公司债券最后2个计息年度,如果公司股票在任何连续30个交易日的收盘价格低于当期转股价格的70%时,可转换公司债券持有人有权将其持有的可转换公司债券全部或部分按面值加上当期应计利息的价格回售给公司。也属于常规设置。

综合来看,公司本次发行票面利率设置中规中矩,附加条款中下修条款较为宽松。公司发行公告日收盘价为5元,对应平价为101.63元。本次发行的盛屯转债评级为AA、期限为6年,2月26日6年期AA级中债企业债YTM为4.4236%、中证公司债YTM为4.4230%,综合以上本文取YTM为4.42%,测算转债纯债价值为89.38元,债底保护较好。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: