文:大公国际

2019年以来,化工行业仍是环保监控、整改重点,环保政策持续高压。预计2020年行业供需格局将有所改善,行业景气度处于历史高位,化工企业的盈利增速将有所放缓,债务集中兑付压力较大,预计2020年行业内企业信用水平将进一步分化。

行业政策:环境整治工作持续推进,部分化工企业被停产限产整顿,预计在环保限产影响下,2020年行业集中度将进一步提升。

供需格局:原料涨价、供给端偏紧以及下游需求相对旺盛等因素推动化工产品价格有所上升,预计2020年行业供需格局将持续改善。

盈利能力:2019年化工行业景气度仍处于历史高位,行业营业收入有所提升,预计2020年化工行业景气度将将保持较高水平,行业盈利空间将进一步拓展,但预计盈利增速将有所放缓。

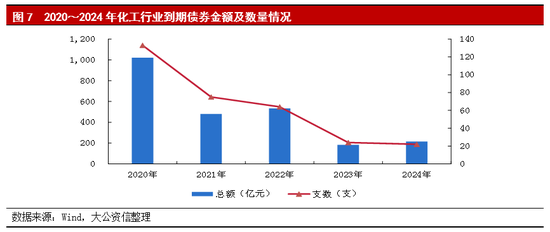

债务压力:2020年化工企业债券兑付到期较多,企业债务集中兑付压力较大。

信用质量:2019年化工行业信用水平整体有所下降,债务违约大幅增加;预计2020年,在盈利能力继续提升和环保政策的影响下,行业内企业信用水平将进一步分化,产能落后的中小化工企业存在较大的经营及财务风险。

行业政策

2019年生态环境执法督察工作持续推进,绿色产业指导目录(2019年版)开始推行,部分化工企业处于停产限产整顿状态,化工行业产能集中度持续改善;2020年预计在生态环境执法督查的影响下,行业集中度将进一步提升。

2019年,中央环境保护工作持续推进。2019年3月6日,国家发改委等七部委联合印发《绿色产业指导目录(2019年版)》(以下简称“《目录》”),提出绿色产业发展的重点,并对绿色产业的范畴做出统一界别标准。《目录》涵盖节能环保、清洁生产、清洁能源、生态环境、基础设施绿色升级和绿色服务等六大类,并细化出30个二级分类和210个三级分类,其中每一个三级分类均有详细的解释说明和界定条件,是目前我国关于界定绿色产业和项目最全面最详细的指引。《目录》中所提及高效节能、先进环保装备制造,污染治理,废气、废水、废渣等处理板块均与化工行业息息相关。

同时,2019年生态环境部启动第二轮中央生态环境保护督察工作,对省(区、市)党委和政府、国务院有关部门以及中央企业开展督察,力争4年内完成全覆盖及“回头看”。截至2019年11月29日,第二轮第一批中央生态环境保护督察共交办群众举报问题约1.89万件,截至10月25日,已办结11,417件,阶段办结3,624件,责令整改8,734家,立案查处3,157家,处罚金额约23,184.14万元。

环保重压下,2019年一大波化工企业面临关停淘汰。其中,2019年中期,山东省枣庄、青岛、德州、泰安、淄博等多个地区陆续发布了拟关停企业名单,据不完全统计,山东省拟关停企业数量达122家左右。9月20日,江苏省化工产业安全环保整治提升领导小组下发的《关于下达2019年全省化工产业安全环保整治提升工作目标任务的通知》称,“江苏省共4,022家化工生产企业列入整治范围,其中计划关闭退出1,431家、停产整改267家、限期整改1,302家、异地迁建77家、整治提升945家。

2019年全省计划关闭退出579家,计划关闭和取消化工定位的化工园区(集中区)9个。”河南省根据2018年底发布的《关于推进城市建成区内重污染工业企业搬迁改造的指导意见》的要求,在2019年底,启动本地城市建成区内现有化工、焦化、炭素等重污染企业的搬迁改造工作。2022年底前,河南省城市建成区内化工等重污染企业将分类完成就地改造、退城入园、转型转产或关闭退出任务。

预计2020年,在生态环境执法督查的影响下,将有更多省份的中小化工企业面临关停风险,优质企业行业地位将会进一步巩固,整个行业集中度也将提升。

供需格局

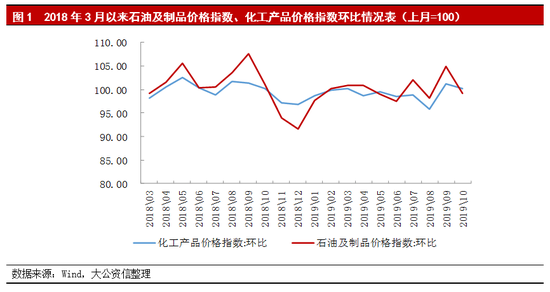

2019年,原料涨价、供给端偏紧、下游需求相对稳定等因素导致化工产品价格波动上升;2019年,行业新增产能投放量有限,仅化学纤维制造业固投增速维持高位;预计2020年,行业供需格局将持续改善;受“新型冠状病毒肺炎”疫情影响,原油价格表现疲软,与抗击疫情有关的化工品需求预计会有所提升,但对行业总体需求影响不大。

化工行业门类复杂、品种多样,但是追溯源头发现,一次能源主要包括原油、天然气、煤炭、原盐以及矿石五大类。这五类主要原材料的价格变动将直接对各化工产品价格产生联动效果。从原料及供给端看,在国际政治形势、国内环保督查和去产能政策的多重作用下,2019年原油、煤炭以及天然气窄幅震荡下行,直接推动了整体化工品价格的震荡下降。

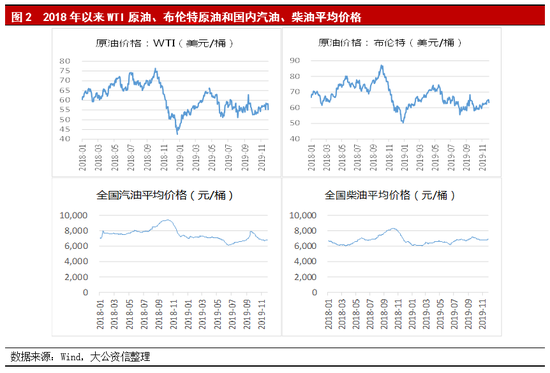

从细分行业来看,石油化工行业受原材料波动影响较大。2019年1~5月,受OPEC继续减产及地缘政治等因素影响,油价处于震荡上行的行情,布伦特原油价格于2018年5月21日上涨至最高点72.85美元/桶。受益于产品价差,2019年上半年,我国石油化工行业实现营业收入6.1万亿元,同比增长2.2%;利润总额3,596亿元,同比下降18.3%,主要是部分化工产品价格降低且行业期间费用率整体提升所致。

但2019年6月初以来,供给端由于地缘风险情绪的缓和、美国原油库存增加等因素使得原油市场供应量较充足;需求端由于全球经济增速下滑,美国炼厂检修期延长,炼厂开工率自二季度以来持续低于历史同期水平以及中美贸易风险升级拖累原油需求前景等因素,原油需求将有所下滑,综合作用下原油价格震荡下跌。根据Wind数据显示,2019年,石油化工行业固定资产投资完成额增速整体呈小幅下降趋势,3月增速小幅上升,总体来看新增产能较少。预计2020年全球经济增长前景黯淡,原油需求不足,欧佩克+国家料将减产,油价短期有望企稳,布伦特原油价格将处于60~70美元/桶之间。

作为石油化工主要产品之一,我国汽、柴油的价格2019年整体保持稳定。整体来看,2019年以来汽、柴油的表观消费量与去年基本持平。预计2020年,受新能源汽车行业的冲击以及汽车销量相对疲软的情况下,我国的汽、柴油的表观消费量将略有回落。

化学原料及化学制品方面,2019年供给增长状况劣于上年。据国家统计局统计数据显示,2019年1~11月,化学原料及化学制品出厂价累计同比下降3.8%。产量较大的化工品主要包括纯碱、烧碱、硫酸、乙烯等。2019年1~11月,纯碱产量为2,633.7万吨,同比增长7.4%;烧碱产量3,151.1万吨,同比下降0.6%;硫酸产量为8,192.4万吨,同比增长2.5%;另外主要有机类产品初级形态塑料、乙烯的产量分别为7,199.5万吨、1,886.3万吨。2019年1~3月,化学原料及化学制品行业完成额增速大幅增长,4月急剧回落至低谷,5~7月增速提高,随后一路下跌。

未来1~2年内,预计供给端仍将呈上升趋势,但新增产能有限。化学原料及化学制品行业的核心下游为房地产、基建、汽车、纺织服装等行业。其中,房地产作为此细分行业最大的下游,对化学原料产品如涂料等的需求大都处在建设后期,因此需求对房地产投资而言存在一定滞后。根据Wind数据显示,2019年1~11月,房地产开发投资额累计121,265.00亿元,同比增长10.2%;汽车销量为2,311.0万辆,同比减少9.1%。预计2020年,需求端将小幅提升。化学原料及化学制品行业的供需将保持相对稳定。

化学纤维制造行业方面,2019年部分行业龙头产业链延伸至上游炼化领域,预计2020年,化学纤维行业供需紧平衡可能被打破。化学纤维制造行业原材料依赖进口且产业链较短。对于传统PTA-涤纶产业链来说,PX是重要的原材料,但国内PX产能不足导致对外依存度较高,采购成本无法得到有效控制。此外,相对较短的产业链使得企业暴露于周期性风险当中。为了对冲行业风险、增强原料保障,进而提升盈利能力,部分行业龙头已经开始进行大产业链布局,将PTA-涤纶产业链延伸至上游炼化领域,形成石脑油-PTA-纤维的产业链结构,且行业集中度进一步提升。

根据Wind数据统计,2019年1~10月,化学纤维产量4,957万吨,同比增长12.8%。化纤行业下游需求是纺织业,2019年1~11月,我国纺织服装、服饰业累计实现营业收入14,441.90亿元,累计同比下降0.50%;实现利润总额773.50亿元,同比下降4.90%。2019年1~11月,我国化学纤维制造业的营业收入为7,741.60亿元,同比下降22.80%,主要是涤纶长丝等价格大幅下降所致;利润总额为264.10亿元,同比增长4.10%,仍保持较大规模。需求旺盛导致化学纤维完成额增速同比明显增长,预计2020~2022年化学纤维新增产能将明显增长,部分长期停产装置重启,将再次拓宽供给面,加之贸易摩擦可能导致外需市场的转移或需求量下滑。预计2020年,化学纤维行业供需紧平衡可能被打破。

化肥行业持续低迷,行业内企业经营风险增加。2016~2018年,化肥行业供需矛盾凸显,产品产销量及价格下降,尿素和复合肥开工率均低。进入2019年,伴随落后产能逐步退出市场,化肥行业整体的产能过剩状态逐步改善,化肥产量持续下滑;化肥上游原材料合成氨、硫磺、磷矿石等产品价格整体位居高位,市场呈现供需微幅偏紧的状态,4月份化肥价格已经位于历史高位,企业的盈利水平状况也有所好转。预计2020年化肥行业新增产能减少,行业供需矛盾有望继续缓解。

受“新型冠状病毒肺炎”疫情影响,原油价格表现疲软。2020年1月20日~2月18日,WTI价格从58.76美元/桶下滑至52.05美元/桶,跌幅为11.42%;Brent原油价格从64.56美元/桶下滑至57.54美元/桶,跌幅为10.87%。受春节假期影响,绝大多数化工品已经停止交易或报价,需等待节后复工或者疫情控制后复工才能对产品价格进行更有效的观察。短期来看,原油价格下跌将逐步传导至下游石化产品,加上湖北及相关省份延迟复工,下游部分交通运输等领域需求走弱,预计大部分化工品价格较难上涨。

从化工行业供需端来看,各子行业的表现不尽相同,其中磷肥行业短期受影响较大。湖北省磷化工产业领军全国,磷矿石、磷酸一铵、磷酸二铵和毒死蜱产能占全国产能均保持在20%以上。其次,湖北产能占比超过10%的产品有黄磷、磷酸、百草枯、复合肥和草甘膦。后期随着疫情的发展,若部分化工产能受到较大影响,这些产品供需有可能出现阶段性失衡。化工品中与抗击疫情有关的,包括用于生产口罩的聚丙烯,用于消毒的化工品双氧水、酒精、次氯酸等需求预计会有所提升,但对行业总体需求影响不大。此外,目前WHO已将中国武汉的“新型冠状病毒肺炎”疫情上升为国际公共健康紧急事件,这或将对丁酮、磷酸二铵和石蜡等化工产品出口或对出口依赖程度较大的化工企业造成不利影响。

中长期来看,疫情对国家经济全局的影响较为有限,经济发展的数量和质量仍将按照自身的发展规律演进,但由于化工行业中小企业数量较多,受此前环保安全严监管,再加上此轮疫情所带来的停工及用工难,预计化工行业集中度将有所提升。

盈利能力

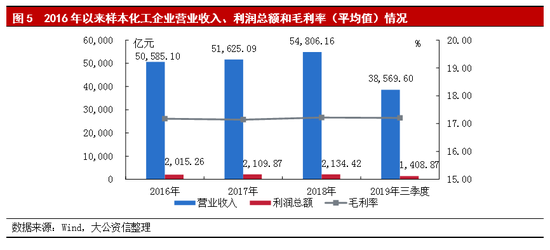

2019年化工行业景气度仍维持高位,行业营业收入有所提升;预计2020年化工行业景气度仍将保持较高水平,行业盈利空间将进一步拓展,但增速预计有所放缓。

从需求端来看,虽然国内需求增速有所下滑,终端需求仍保持在较好水平;从供给端来看,环保监管及供给侧改革无疑将成为未来国内化工行业供给端最主要的影响因素,而落后产能的退出势必逐渐提高整个化工行业的规范化水平,改善行业竞争环境,普遍提高规范化企业的盈利能力。基于以上原因,2019年化工行业景气度略有下滑,但仍处于历史高位,根据Wind数据显示,2019年前三季度,化工行业综合景气指数月平均值达到102.04,同比下降1.39%。预计2020年行业景气度将持续,但受国际贸易摩擦等因素影响,预计增速将有所放缓。

2016年以来,样本化工企业 营业收入及利润总额持续增长。2019年1~9月,样本化工企业的营业收入合计为3.86万亿元,同比增长6.59%;样本化工企业的利润总额合计1,408.87亿元,同比有所下降;样本企业的毛利率平均值为17.20%,同比下降1.82个百分点。预计2020年化工行业的盈利空间将保持平稳。

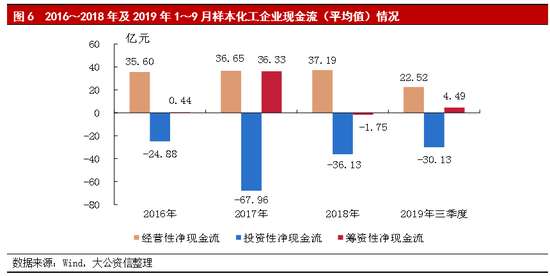

2016~2018年,样本化工企业经营性净现金流 不断增长,一直保持净流入状态。同期,投资性现金流始终为净流出;2018年,样本化工企业筹资性现金流转为净流出状态。2019年1~9月,样本化工企业经营性现金流净流入同比下降12.52%,投资性现金流净流出规模同比增长52.80%;筹资性现金流仍为净流入,同比增长29.20%。

从细分行业来看,石油化工企业由于其行业特点,现金流流入和流出规模均较大,随后依次为化学纤维、化学原料、橡胶、化学制品类企业,塑料类企业现金流规模较小。主要化纤企业自2018年以来进行产业链延伸,打通“原油-PX-PTA-PET-涤纶长丝-化纤织造”的产业链,其中核心利润来源于其中的“PX-PTA”环节,因此投资性净现金流仍呈现净流出局面。预计2020年,化工行业经营性净现金流仍将保持净流入稳步增长,投资性现金流将继续净流出,部分企业在建项目支出压力较大或因实行收并购的扩张计划导致资金链较紧张。

债务压力

行业总体资产负债率处于适中水平,但流动资产对债务的保障能力较弱,且细分行业偿债能力存在一定差异;短期有息债务仍占比较高,部分企业短期偿债压力较大。

近年来,化工行业资产负债率在50%~60%之间,处于适中水平。2019年1~9月,样本企业平均资产负债率为46.61%,其中塑料、化学制品及橡胶行业资产负债率相对较高,石油化工、化学原料和化学纤维等行业资产负债率相对较低。细分行业中,由行业特性决定,石油化工行业资产、负债规模较大,其次分别为化学纤维、化学制品、塑料、化学原料行业及橡胶行业的资产、负债规模相对较小。从资产构成来看,除橡胶行业,其他行业均以非流动资产为主,其中石油化工、化学纤维和化学原料细分行业的流动资产占总资产比重相对较低。

从负债构成来看,化学制品、塑料、化学原料及橡胶行业以流动负债为主,石油化工和化学纤维则以非流动负债为主。化工行业流动比率水平较低,细分行业的流动比率在0.60~2.74的区间浮动,流动资产对债务的保障能力较弱;速动比率水平一般,在0.46到2.14的区间浮动,其中,石油化工、化学纤维及化学原料企业的流动、速动比率水平相对较差,短期偿债能力较弱;橡胶及塑料企业的流动、速动比率水平较好,短期偿债能力较强。

化工行业2020年到期债券较多,部分企业集中兑付压力较大,预计2020年行业融资需求将有所上升。

从发债情况来看,2019年,化工企业债券发行量共计176只,发行金额总计1,277.24亿元。分板块来看,化学制品由于发债企业较多,成为债券市场的主力军,共计发行813.92元;塑料和石油化工发债企业数量较少,发债企业6家共计发行55.00亿元。

从债券品种来看,2019年,化工行业超短期融资券发行数量保持较大规模,占总发债金额的50.57%,其次以中期票据、公司债及短期融资券为主。

从发债主体级别来看,2019年,主体级别为AA+的发债企业最多,共计25家;而AA的企业债券发行规模及数量同比大幅下降,说明在市场预期欠佳的情况下,AA及以下水平的企业融资难度有所增加,信用资质对企业的债券发行影响较大。

截至2019年底,化工企业存续债334只,债券余额合计2,512.38亿元,偿付压力主要集中在2020~2022年,其中2020年到期债券余额合计1,021.36亿元,集中兑付压力很大,因此预计化工行业2020年融资需求将明显上升。

信用质量

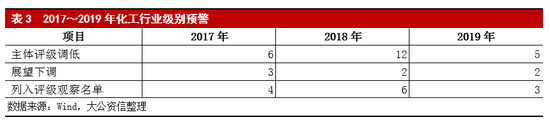

2019年以来,化工行业信用级别变动以调降为主;债券违约数量仍较多;预计2020年,行业内企业信用水平将进一步分化,呈现强者恒强态势。

2019年以来,化工行业主体信用级别变动以调降为主,企业信用水平分化开始显现。

从主体级别调整来看,相比2018年调升9家,2019年调升企业数同比显著下降,共有5家企业级别上调。

相比2018年化工行业12家企业主体级别下调,2019年主体评级调降企业数同比有所下降,共有5家企业级别下调,信用水平整体同比有所下降。

债券违约方面,2019年以来,化工行业共有6家企业27只债券违约,其中有三家企业在2019年首次发生违约,分别为山东胜通集团股份有限公司(以下简称“胜通集团”)、康得新复合材料集团股份有限公司及青海盐湖工业股份有限公司(以下简称“盐湖股份”)。2018年以来,胜通集团及子公司发生多笔到期债务未按期偿付事项,胜通集团多家子公司股权被冻结。胜通集团于2019年3月18日发布公告称,以不能清偿到期债务且资产不足以清偿全部债务但具备重整条件为由,向东营中院申请重整,法院裁定受理,其公开市场发行且存续的债券因进入重整程序已构成违约事件。

盐湖股份自2017年以来严重亏损,2019年8月,格尔木泰山实业有限公司以盐湖股份不能清偿到期债务为由,向法院申请对盐湖股份进行重整,9月30日法院裁定受理;同时,盐湖股份及子公司的银行账户、参股公司股权均被冻结,加剧其资金状况恶化。2020年1月17日召开的盐湖股份重整案第二次债权人会议表决通过了《青海盐湖工业股份有限公司重整计划(草案)》(以下简称“《重整计划(草案)》”),1月20日,盐湖股份收到青海省西宁市中级人民法院作出的(2019)青01破2号之二《民事裁定书》,裁定批准《重整计划(草案)》,且为终审裁定。目前,盐湖股份进入《重整计划》执行阶段,“15盐湖MTN001”和“16盐湖MTN001”均于2019年9月30日到期并停止计息,本息尚未兑付。

经分析发现,第一,化工行业具有周期性,发债企业信用水平受宏观经济波动影响较大。第二,企业盈利能力和未来发展战略是判断信用等级的关键,在行业偏弱的情况下,部分企业通过兼并重组、重新定位发展方向等方式盘活资产,扭亏为盈使得信用水平提升。第三,信用级别变动具有一定的延续性。由于化工企业往往资产负债重、利润薄、对流动资金要求高,如盈利能力持续下降就很可能出现继续恶化的情况且短期内难以扭转,此时信用级别调降之后,往往短期内回调可能性较小,甚至会在短期内出现信用级别持续下降的情况。预计2020年,行业内企业信用水平将进一步分化,呈现强者恒强态势;化工行业到期及回售债券规模仍较大,部分化工企业的信用风险将进一步上升。

【1】样本化工企业包括95家发债化工企业。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: