文:大公国际

2019年,我国纺织服装行业景气度整体下滑,工业增加值增速持续放缓,固定资产投资增速呈下降趋势,产能过剩依旧,行业产能持续处于出清状态,行业效益整体出现下滑,新发债规模下降,利差处于较高水平。预计2020年,我国纺织服装行业经营业绩面临下行压力,行业产能持续出清,企业扩大产能的动机不强,行业整体资本结构将维持现有水平,行业去杠杆持续推进,企业融资规模或x`1将减少。

行业运行:受中国经济增速放缓和中美贸易摩影响,2019年纺织服装行业景气度整体下滑,工业增加值持续放缓;预计2020年经济增长放缓导致纺织品需求萎缩,行业销售增速仍存在下行压力,投资增速持续放缓。

经营情况:伴随宏观经济趋缓,行业竞争加剧,环保限产、人工成本上升和棉花价格波动,纺织服装行业业绩持续下滑;预计2020年行业经营业绩持续面临下行压力,行业产能持续出清,企业扩大产能的动机不强,行业整体资本结构将维持现有水平,行业去杠杆持续推进,企业融资规模或将减少。

债市表现:2019年纺织服装行业新发债券规模有所下降;行业存续债券期限结构较为集中,2020年行业债务压力较大;纺织服装利差仍处于较高水平,受基准利率下调影响,债券发行利率有所回落。

信用风险:2019年,纺织服装行业信用风险上行,多个主体信用级别下调;预计2020年,行业风险水平整体趋涨且将进一步分化。

行业运行

受中国经济增速放缓和中美贸易摩影响,2019年纺织服装行业景气度整体下滑;预计2020年行业销售额增速仍存在下行压力,投资增速持续放缓。

2019年,受中国经济增速放缓以及中美贸易摩擦影响,我国纺织服装行业景气度整体下滑。我国纺织行业的内销比例较高,而下游的服装行业出口约占总销量的50%,亚洲、欧洲和北美洲是我国纺织服装行业主要出口地区。从内销来看,2019年,我国服装鞋帽针纺织品零售额累计13,516.60亿元,累计同比增长2.9%,增速较去年同期下降5.1个百分点。纺织服装行业受消费者的偏好和消费能力影响较大,随着宏观经济增速放缓,预计2020年纺织服装国内销售额将保持波动趋势。

从出口来看,2019年,纺织品服装累计出口交货值为3,582.40亿美元,同比下降2.1%,增速呈负增长态势。从市场结构上看,美、日、欧传统市场竞争仍较激烈。预计2020年,我国在美国、日本、欧盟三大纺织品服装进口市场所占份额仍呈现下降趋势,而东盟和孟加拉国等主要竞争者在原材料价格和生产用地价格等方面的优势逐渐显现,市场份额将进一步提升。发达国家纺织业加速回流、供给能力持续提升,东南亚新兴国家加速纺织产业布局、比较成本优势显著,对我国纺织行业保持稳定地竞争力提出更高要求。

从制造端来看,纺织服装行业工业增加值增速持续放缓。细分来看,纺织业方面,2019年,全国规模以上纺织企业工业增加值同比增长1.3%,较上年增加0.3个百分点;服装及服饰业方面,2019年规模以上工业增加值同比增长0.9%,增速较上年下滑3.5个百分点。

从投资情况来看,纺织服装行业固定资产投资增速持续放缓且呈下降趋势。2019年,纺织业固定资产投资完成额累计同比为-8.9%,服装业固定资产投资完成额累计同比为1.8%。受中美贸易摩擦反复、国内环保政策趋严影响,国内纺织服装行业投资规模整体呈下降趋势。预计2020年我国纺织服装企业将进一步分化,大型纺企将加速全球产业布局,将产能向东南亚等正在发展劳动密集型产业的国家转移,同时推进结构调整,向产业链高端领域转型;而小型纺企面临落后产能出清或停车整顿等问题,投资规模预计有所下降。

全球经济增速放缓导致纺织品需求萎缩,国际棉价面临下行压力,国内棉花价格将继续弱势震荡。

纺织业主原料为棉花,其价格波动对纺织服装行业成本影响显著。2019年以来,全球经济增长乏力,纺织品消费增速放缓,国际市场棉花资源供给大于需求格局依旧,下游需求对棉花价格的支撑不足,面临下行压力,受外部影响,国内棉花价格整体亦呈下跌趋势。整体来看,预计2020年,纺织服装行业消费低迷将持续影响棉花价格,国内棉花价格将持续弱势震荡。

发展和改革委员会公布2020年我国棉花进口关税配额量为89.4万吨,与2019年持平。2020年,国家进口配额政策仍将保持稳定,但由于我国棉花去库存持续推进,棉花库存持续减少,且国内产量无法满足需求,供需缺口扩大,未来或将扩大进口棉配额量。由于全球各棉花产地棉价和质量存在一定差异,中美贸易摩擦将导致进口棉花渠道发生一定变化,原材料质量差异或将导致纺织企业面临成本控制压力。

纺织服装业环保政策趋严,且行业将继续加快去产能进程;中美贸易摩擦导致我国棉花进口渠道调整,同时产品出口量出现下滑。

按照工信部发布的《纺织工业发展规划(2016-2020年)》,规模以上纺织工业增加值年均增速保持在6~7%,纺织服装出口占全球市场份额保持基本稳定。预计2020年我国纺织服装行业仍将持续推进纺织产品结构调整,行业增长方式向质量效益型转变。此外,国务院发布的《“十三五”生态环境保护规划》,对纺织服装行业能耗、排污等多方面提出要求。

纺织与服装产业链较长,污染主要集中在染整环节,以水污染为主,子行业中印染、制革污染较为严重。《中华人民共和国环境保护税法》和新修订的《中华人民共和国水污染防治法》已于2018年1月1日起施行,且十九大会议提出到2020年基本实现美丽中国目标,预计2020年政府环保要求将进一步收紧,环保压力会日趋加大,落后产能逐步被淘汰,行业去产能进程将加快。

环保趋严对纺织与服装行业的影响主要体现在两个方面:一是原材料、水电能源等价格上涨,导致行业产业链成本端提升;二是政府加大对印染等污染子行业的监管,推动去产能进程,导致纺织与服饰行业受到不利影响,但龙头公司有望受益于行业集中度提升。预计随着中央及地方政府出台更多政策进一步提高环保标准,行业将再次进入产能收缩期,集中度将进一步提升,龙头企业将享受“剩者红利”,市场份额和议价能力得到提升。

税收政策方面,2019年3月,国务院政府工作报告提出,将我国制造业增值税税率由16%降至13%,原材料采购价格下降,且增值税系价外税,可以有效刺激需求端,对纺织服装行业盈利形成利好,缓解了纺织服装企业人工、环保等费用压力。但中美贸易摩擦也导致纺织服装行业经营承压。2018年4月4日,经国务院批准,国务院关税税则委员会决定自2018年7月6日起对原产于美国的大豆、汽车、化工品等14类106项商品加征25%的关税,其中包括原产于美国的棉花。受此影响,2019年我国棉花进口渠道进一步分散,美棉进口量大幅减少,巴西和印度等地的棉花采购量增加。而2019年5月起,美国陆续对我国出口的商品加征关税,其中涉及部分纺织产品,部分市场份额被东南亚等国家挤占导致出口量有所下降,预计2020年随着中美贸易摩擦趋缓,纺织服装出口将回升。

经营情况

伴随宏观经济趋缓,行业竞争加剧,环保限产、人工成本上升和棉花价格波动,纺织服装行业经营业绩持续下滑,预计2020年行业经营业绩持续面临下行压力,行业产能持续出清,企业扩大产能的动机不强,行业整体资本结构将维持现有水平,行业去杠杆持续推进,企业融资规模或将减少。

从经营方面来看,2019年末,我国规模以上纺织服装、服饰业企业单位数为13,876家,同比减少951家,受产能过剩和淘汰落后产能双重影响下,行业持续处于产能出清状态,总资产降至11,894.90,同比下降4.96%。2019年,我国纺织服装、服饰业实现营业收入为16,010.30亿元,同比下降8.08%,行业整体收入规模持续收缩;亏损企业单位数量增至2,225家,同比增加122家,亏损总额由61.10亿元增至79.20亿元,增幅明显。

从盈利方面来看,2019年,我国规模以上纺织服装、服饰业企业利润总额为872.80亿元,宏观经济趋缓以及行业产能持续出清导致利润总额同比下降13.31%;毛利率为15.04%,同比下降0.12个百分点,行业竞争加剧,且人工、环保等成本上升导致利润空间收窄。

从企业资产负债情况来看,2019年末,我国纺织服装、服饰业资产负债率为49.11%,其中,债务总规模为5,841.50亿元,较2018年末下降3.85%,行业持续处于去杠杆状态。受债务规模下降影响,2019年,财务费用累计值为108.10亿元,同比下降6.89%。

新冠肺炎于2020年1月扩散至全国,政府对疫情蔓延处置力度已超过非典事件,多地已采取延迟开工的措施,预计受此影响纺织服装行业开工率将下降,短期内棉花需求对价格支撑不足,棉花价格或将下跌,纺织服装生产企业库存面临减值风险。从下游销售来看,本次疫情爆发正值春节前夕服装销售旺季,前期生产形成的库存短期内无法释放,预计服装企业销售同比将出现下滑,此外,短期内库存引起的仓储成本或将对纺织服装企业盈利能力造成负面影响,加之现阶段库存商品销售放缓,应季服装滞销导致服装纺织企业库存商品面临减值风险,利润或将进一步下滑。内销方面,全国多个省份已采取较为严格的居家隔离措施,短期内预计线下门店销售明显下滑,线上销售替代作用明显,但整体情况不甚乐观,随着疫情逐步控制,线下销售也将逐步恢复。出口方面,受停工影响,预计短期内订单完成情况不及预期,复工后有望得到改善,但新承接订单或将有所下滑。预计2020年,伴随宏观经济趋缓,行业竞争加剧,环保限产、人工成本上升和棉花价格波动将导致经营业绩持续面临下行压力,行业产能持续出清,企业扩大产能的动机不强,行业整体资本结构将维持现有水平,行业去杠杆持续推进,企业融资规模或将减少。

债市表现

2019年纺织服装行业新发债券规模有所下降;行业存续债券期限结构较为集中,2020年行业债务压力较大;纺织服装利差仍处于较高水平,受基准利率下调影响,债券发行利率有所回落。

2019年,纺织服装行业企业新发行债券数量30只,同比减少1只;发行金额合计162.49亿元,同比下降16.68%,发行债券类型以超短期融资券、中期票据、公司债和可转债为主,其中新发行的中期票据发行规模同比大幅上涨,公司债和可转债同比均有所下降,本年未发行定向工具、可交换债和短期融资券。

从新发行债券的信用等级分布情况来看,2019年AA+及AA级主体发行规模分别为102.50亿元和44.96亿元,占总发行规模的比重为63.08%和27.67%,仍是纺织服装行业债券发行的主要组成部分。与去年同期相比,A+及AA等级信用债发行规模同比上涨,其余等级发行规模均有所下降。

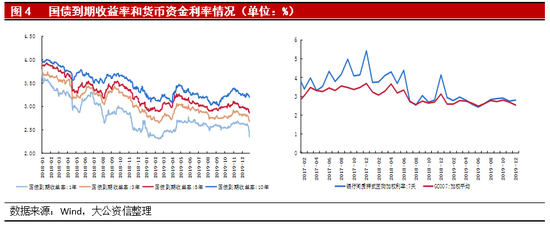

从发行利率来看,2019年纺织服装行业债券发行平均利率为4.91%,同比减少0.29个百分点,受益于基准利率下调,2019年纺织服装行业发行债券利率整体有所下降。2019年以来,在央行稳健偏宽松的货币政策下和持续及定向降准支持下,国债利率及货币市场利率均同比有所下降。2019年12月末,国债到期收益率1年、3年、5年和10年分别同比下降0.18BP、0.19BP、0.11BP和0.06BP;银行间质押式回购7天加权利率和质押式国债7天回购加权利率分别下降1.35BP和0.59BP。

从行业利差来看,2019年纺织服装行业利差为362.99BP,同比增加53.13BP。2019年,中国债券市场信用债违约情况仍较严重,市场风险偏好降低带动信用风险溢价上涨。同时,受全球经济增速放缓、中美贸易摩擦、下游市场低迷以及环保政策趋严等因素影响,小型企业减产或关停,龙头企业投资增速放缓,纺织服装行业整体盈利能力下滑,偿债能力减弱,行业信用风险利差上行且处于较高水平。

从存续债情况看,截至2019年末,纺织与服装行业存续债券余额444.42亿元,以中期票据和公司债为主,存量债券发行主体25家,发行主体级别以AA为主。存量债券中,一年内到期和1~3年内到期的债券占比分别为30.83%和28.57%,债务期限结构较为集中,流动性风险一般。综合来看,2020年行业债务压力较大。

信用风险

2019年,纺织服装行业信用风险上行,多个主体信用级别下调;预计2020年,行业风险水平整体趋涨且将进一步分化。

2019年,纺织服装行业主体信用等级调整4家,包括列入评级观察名单2家、展望调整为负面1家和主体级别下调1家。导致调整的主要原因包括:盈利能力下滑、经营预期存在不确定性、变现能力减弱、控股子公司股权冻结/质押、债务压力集中、再融资能力下降等因素。其中,大公国际资信评估有限公司于2019年7月2日将孚日集团股份有限公司(以下简称“孚日股份”)评级展望调整为负面,主要基于孚日股份外销占比较高,海外市场贸易政策的不确定性和汇率波动预计对公司盈利能力造成一定影响,同时公司短期有息债务比重较高,债务结构有待优化等因素;

大公国际资信评估有限公司于2019年11月26日将山东如意科技集团有限公司(以下简称“如意科技”)列入评级观察名单,主要基于如意科技短期偿债压力大、如意科技及实际控制人多次被纳入被执行人名单、如意科技直接持有上市子公司如意毛纺股权全部被冻结及质押,再融资能力下降等因素;东方金诚国际信用评估有限公司于2019年11月13日将锦泓时装集团股份有限公司(以下简称“锦泓集团”)列入评级观察名单,主要基于公司2019年前三季度盈利下滑、商誉存在减值风险、公司面临集中偿付压力等因素。

2019年,纺织服装行业新增违约主体1家,为贵人鸟股份有限公司(以下简称“贵人鸟”)。受运动鞋服行业竞争加剧影响,贵人鸟业绩逐年下滑,同时贵人鸟存在持有的土地房屋均被抵押、非核心主业资产处置变现难度大以及资金流动性紧张的问题,2019年11月11日,贵人鸟“16贵人鸟PPN001”未能足额偿付本息,构成实质性违约。

综合来看,受宏观经济增速放缓、中美贸易摩擦和趋严的环保政策影响,纺织服装企业销售业绩承压,信用风险水平整体趋涨。细分来看,纺织企业产品附加值较低,结构单一,在市场竞争日益激烈的背景下,企业运营压力加大;同时外销占比较高的纺织企业受海外贸易政策影响较高,未来盈利存在不确定性。而服装企业主要面临线上、国际市场竞争加剧的问题,在当前消费升级的趋势下,消费者对服装品牌品质提出了更高的要求,企业战略转型迟缓或导致业绩下滑被市场出清,同时,转型升级过快的企业也可能面临资金需求大、债务杠杆高、投资回报达不到预期收益的问题从而引发信用风险。此外,2020年纺织服装行业整体债务负担较为集中,在融资渠道收紧、监管政策趋严、销量承压的环境下,小型纺织服装企业原料供应不稳、成本控制难度加大、落后产能面临出清或整改,盈利水平将进一步被压缩,而大型纺织服装企业具备规模优势、先进清洁产能、多元化的原料供应渠道与销售渠道等优势,信用水平将保持稳定。预计2020年纺织服装企业整体信用水平将进一步分化。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: