来源:CITICS债券研究 文:明明债券研究团队

原标题:【转债打新】业绩表现强于预期,建议关注参与——天目转债发行定价报告

报告要点

天目转债发行规模较小,转债条款设置较为平常,当前平价略高于面值,信用评级和债底保护性尚可。正股天目湖是国内一站式旅游服务业公司,近期披露的业绩快报好于市场预期,结合目前疫情发展和后续市场消费需求可能回补的情况,建议关注参与此次打新申购。

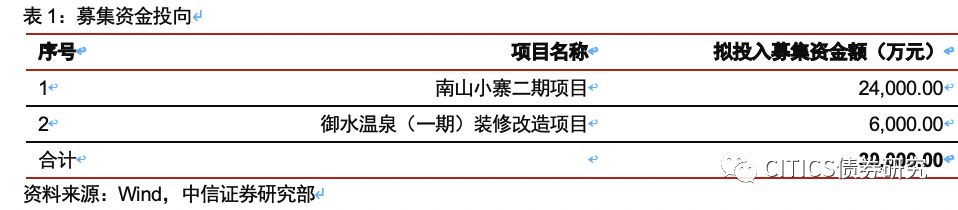

天目湖公开发行A股可转换公司债券,拟募集资金总额不超过30,000.00万元,扣除发行费用后将全部用于南山小寨二期项目和御水温泉(一期)装修改造项目。

公司主要从事旅游开发与经营业务,公司主营业务收入主要来自景区、水世界、温泉、酒店、旅行社等业务。2018年公司实现营业总收4.89亿元,同比上升6.24%;实现归母净利润1.03亿元,同比上升22.18%。2019Q1-Q3实现营收3.87亿元,同比上升5.31%;实现归母净利润1.15亿元,同比上升21.48%。2019Q3实现营收1.67亿元,环比上升0.28%;实现归母净利润0.61亿元,环比上升0.58%。

本期可转债发行规模30,000.00万元,发行期限6年。初始转股价为23.80元/股,利率条款方面,6年票面利率分别为:0.50%、0.70%、1.20%、1.80%、2.50%、3.00%,到期赎回价为120元。

天目转债信用评级为AA-级。2月25日6年期AA-级中债企业债YTM为6.52%,中证公司债YTM为6.48%。综合参考上述利率我们选择贴现率为6.50%,测算得到债底价值为87.54元。同时参考此贴现率计提本次发行转债的财务费用,占公司2018年净利润10.37%,在存量转债中排名中等。

按照2月25日天目湖收盘价测算得到初始转换价值为101.76元。参考近期上市新券,我们判断天目转债上市初日溢价率在10%-15%区间内较为合理,预测对应的上市价格在111.94–117.02元之间。

申购策略:业绩表现强于预期,建议关注参与。天目湖前十大股东合计持股比例为75.78%,处于偏高水平。我们假设原股东参与优先配售的比例为50%,则留给网上申购余额为1.5亿元。参考近期发行新券网上申购户数,我们预计天目转债网上参与户数可能在170万附近,则天目转债对应的中签率将在0.009%左右。此单转债发行规模较小,转债条款设置较为平常,当前平价略高于面值,信用评级和债底保护性尚可。正股天目湖是国内一站式旅游服务业公司,近期披露的业绩快报好于市场预期,结合目前疫情发展和后续市场消费需求可能回补的情况,建议关注参与此次打新申购。

风险因素:市场流动性出现大幅波动,转债条款出现意外变更,无风险利率大幅波动,正股股价超预期波动,会影响上述测算的基本假设进而影响结论的准确性。

正文

正股基本面分析

可转债发行募集资金投向

天目湖公开发行A股可转换公司债券,拟募集资金总额不超过30,000.00万元,扣除发行费用后将全部用于以下项目:

转债公司基本面情况

江苏天目湖旅游股份有限公司是一家从事旅游景区规划建设、经营管理和旅行社服务等业务的规模企业。目前公司已形成包含景区门票、景区二次消费、水世界主题公园、酒店、温泉、旅行社在内的业务格局,旅游产品实现了对不同人群、不同季节的覆盖,为客户提供“吃、住、行、游、购、娱”一站式旅游服务体验,做到了“产品复合、市场多元、服务系统”。

公司主要从事旅游开发与经营业务,公司主营业务收入主要来自景区、水世界、温泉、酒店、旅行社等业务,其他业务收入主要包括租赁等收入等。其中,景区业务收入平均占比达到60%以上,是公司主营业务收入的主要来源。2018年公司实现营业总收4.89亿元,同比上升6.24%;实现归母净利润1.03亿元,同比上升22.18%。2019Q1-Q3实现营收3.87亿元,同比上升5.31%;实现归母净利润1.15亿元,同比上升21.48%。2019Q3实现营收1.67亿元,环比上升0.28%;实现归母净利润0.61亿元,环比上升0.58%。

本次发行可转债的募集资金总额拟不超过30,000.00万元,扣除发行费用后将全部用于南山小寨二期项目和御水温泉(一期)装修改造项目。项目建成投产后,南山竹海区域旅游业态、夜间活动将得到进一步丰富,不同产品的联结将得到加强;御水温泉及酒店的整体品质和吸引力将得到进一步提升。综合而言,预计本次募投项目实施后,公司市场竞争力会进一步增强,持续盈利能力不断提高,为公司“巩固根据地、深耕长三角、放眼全中国”的战略提供更坚实的基础。

可转债投资价值分析

可转债基本条款分析

本期可转债发行规模30,000.00万元,发行期限6年。初始转股价为23.80元/股,募集说明书公告日前一日天目湖交易均价为23.79元,前二十个交易日的交易均价为22.86元。按照初始转股价计算,总共可转换为1,261万份天目湖A股股票。若转债全部转股对A股总股本的稀释率为9.80%,此单可转债稀释率正常,本次发行的可转债转股期自发行结束之日(2020年3月5日)起满六个月后的第一个交易日(2020年9月7日)起至可转债到期日(2026年2月27日)止。

利率条款方面,6年票面利率分别为:0.50%、0.70%、1.20%、1.80%、2.50%、3.00%,到期赎回价为120元。票面利率及到期赎回价均属于正常设置。

信用评级方面,中证鹏元资信评估股份有限公司对本次可转换公司债券的主体信用级别为AA-,本次可转换公司债券信用级别为AA-,本次发行的可转换公司债券不提供担保。

转股价修正条款方面,在本次发行的可转换公司债券存续期间,当公司股票在任意连续三十个交易日中至少有十五个交易日的收盘价低于当期转股价格的85%时,公司董事会有权提出转股价格向下修正方案并提交公司股东大会审议表决,上述方案须经出席会议的股东所持表决权的三分之二以上通过方可实施,下修与近期发行新券相差不大。

有条件赎回条款方面,在本次发行的可转换公司债券转股期内,如果公司A股股票连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格的130%(含130%),或当本次发行的可转换公司债券未转股余额不足3,000万元时,公司有权决定按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转换公司债券。有条件赎回条款与现存转债基本一致。

有条件回售条款方面,如果公司股票在任何连续三十个交易日的收盘价格低于当期转股价的70%时,可转换公司债券持有人有权将其持有的可转换公司债券全部或部分按债券面值加上当期应计利息的价格回售给公司。与现有有条件回售条款基本一致。

综合来看,基本条款整体设置较为正常。本期天目转债信用评级为AA-级,发行期限为6年。2月25日6年期AA-级中债企业债YTM为6.52%,中证公司债YTM为6.48%。综合参考上述利率我们选择贴现率为6.50%,测算得到债底价值为87.54元。同时参考此贴现率计提本次发行转债的财务费用,占公司2018年净利润10.37%,在存量转债中排名中等。

可转债估值与发行价格预测

测算天目转债债底价值87.54元,初始转股价为23.80元/股,按照2月25日天目湖收盘价测算得到初始转换价值为101.76元。参考近期上市新券,我们判断天目转债上市初日溢价率在10%-15%区间内较为合理,预测对应的上市价格在111.94–117.02元之间。

申购投资策略推荐

发行要素—时间节点

2020年2月26日:刊登募集说明书及其摘要、《发行公告》和《网上路演公告》;

2020年2月27日:原股东优先配售股权登记日、网上路演;

2020年2月28日:发行首日、刊登《可转债发行提示性公告》、原股东优先配售认购日、网上申购日;

2020年3月2日:刊登《网上中签率及优先配售结果公告》、进行网上申购摇号抽签;

2020年3月3日:刊登《中签号码公告》、网上申购中签缴款;

2020年3月4日:主承销商根据网上资金到账情况确定最终配售结果和包销金额;

2020年3月5日:刊登《发行结果公告》。

申购策略:业绩表现强于预期 建议关注参与

天目湖前十大股东合计持股比例为75.78%,处于偏高水平。我们假设原股东参与优先配售的比例为50%,则留给网上申购余额为1.5亿元。

本次发行的天目转债在股权登记日(2020年2月27日,T-1日)收市后登记在册的原股东优先配售,原股东优先配售后余额部分向网上发行。每个证券账户的最低申购数量为1手(10张,1,000元),超过1手必须是1手的整数倍。每个账户申购数量上限为1,000手(100万元),如超过该申购上限,则该笔申购无效。参考近期发行新券网上申购户数,我们预计天目转债网上参与户数可能在170万附近,则天目转债对应的中签率将在0.009%左右。

此单转债发行规模较小,转债条款设置较为平常,当前平价略高于面值,信用评级和债底保护性尚可。正股天目湖是国内一站式旅游服务业公司,近期披露的业绩快报好于市场预期,结合目前疫情发展和后续市场消费需求可能回补的情况,建议关注参与此次打新申购。

风险因素

市场流动性出现大幅波动,转债条款出现意外变更,无风险利率大幅波动,正股股价超预期波动,会影响上述测算的基本假设进而影响结论的准确性。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: