原标题:全球救市行动失败怎么办?大摩给出3条备用指南

随着疫情迅速蔓延,昨日今晨,全球央行、政客纷纷表态。其中,澳洲联储率先打响降息第一炮,意外地将利率从0.75%下调25个基点至0.50%,创纪录新低。该央行还表示,此次决定是对新冠肺炎疫情作出的应对措施,已准备好进一步放松货币政策。

更值得关注的是,今日20:00,美国财长努钦和美联储主席鲍威尔将牵头召开G7财长和央行行长的电话会议,共商对策应对新冠疫情,届时可能出现市场波动。

当前的“救市”举措不仅范围广,且力度也是不容忽视的。但有分析认为,倘若风险持续,这些举措或仅能令市场短暂喘息,未来可能还有更大的风险,届时投资者该如何对冲呢?

摩根士丹利的量化衍生品策略师团队列举了三种成本最低的,可应对经济增长进一步下行的对冲方式。

第一种,相对于美国市场,亚洲股指隐含波动率较低,且跌幅不算太大。

近期各大市场波动率主要有三个特点:

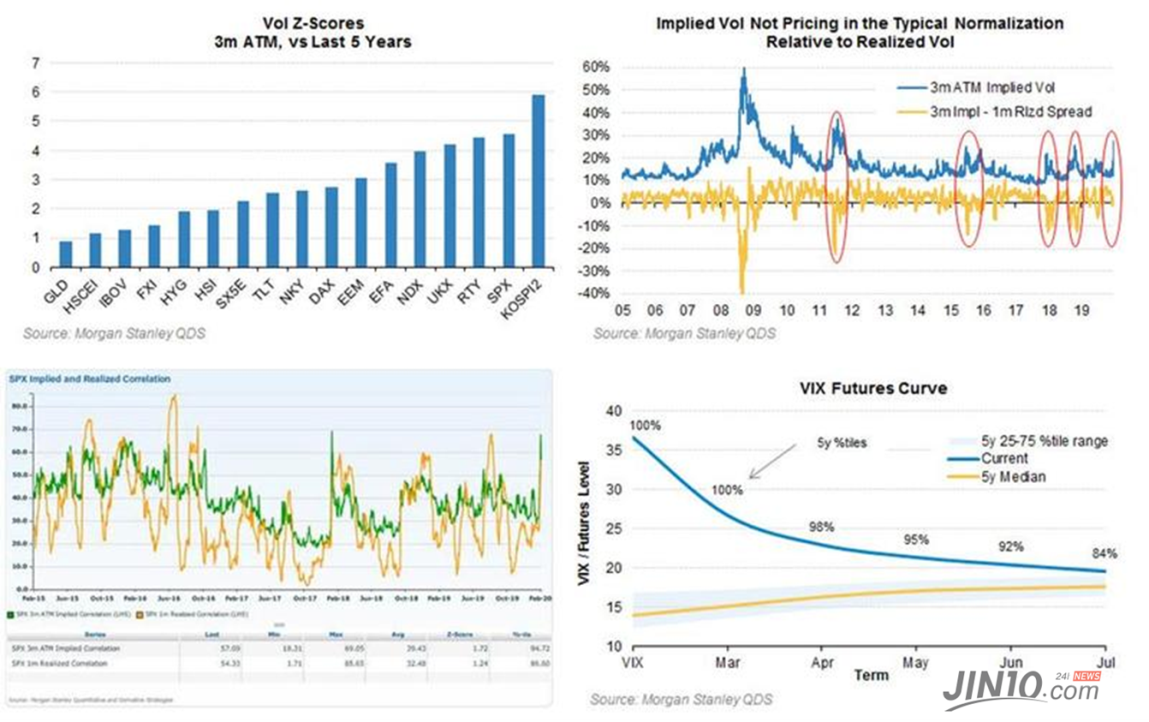

第一,众多指数的隐含波动率较前5年增加5个标准差。第二,由于高位修正,标普500指数隐含波动率相关性已经升自2018年2月以来最高位。第三,隐含波动率变化符合最近交易量异常飙升的情况。

由此得知,标普500指数存在较高的波动率。另外,由于美股主要为流动性、高质量股票资产,容易对不确定性和风险溢价产生较大反应,因此定价波动剧烈。

而相比之下,亚洲和欧洲股市波动更加温和,且价格更加便宜。

第二种,美股中,多头头寸扎堆科技股。若对冲基金抛售,恐风险会继续。

此前分析认为,对冲基金近期的杠杆交易规模达到纪录高位,随着全球经济增长预期进一步下降,股票盈利或将受到冲击,预计可能会存在大量多头头寸平仓的风险。

在此情况下,大摩认为,相比大盘指数指数,投资某个板块或者个股风险更低。

第三种,若不确定性升级,防御性股票或受拖累。

上周大市崩盘,防御性股票跑赢大市,而且隐含波动率也维持低位。但大摩认为,若不确定性升级,与疫情高度相关的股票恐继续遭到抛售,防御性股票价格可能也会随之走低。

综上所言,大摩针对不同投资者给出了建议。

针对仍有意想用标普500指数对冲的投资者,大摩建议可以购买SPX 2900/2700 4月看跌价差,并通过卖出3125看涨期权来完全抵消成本。这可以在标普出现2.6%-6.7%的跌幅时提供对冲,但前提是需要放弃超过5%的上涨空间。

针对那些不想为复杂的衍生品烦恼的投资者,可以选择简单的方式:投资黄金。

作为对冲风险工具,尽管黄金上周表现不佳,但因为上行趋势仍然陡峭,且存在较大的看涨利差,黄金在高波动率的环境下仍维持较强吸引力。

针对那些偏爱美国资产的投资者,大摩建议应该持有相对便宜的纳指、纳指ETF对冲,或者采用防御性板块股对冲,而非用目前波动率涨幅最大的周期股和金融股。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: