来源:金融街廿五

作者:建行贵金属业务 金融市场交易中心汇率交易团队

受到疫情影响,2月人民币汇率震荡贬值,USDCNY再度涨至7.0上方。全月波动区间【6.9588,7.0425】,2月份高点较1月份低点高出2000点,1月份低点曾至6.8403。虽然在疫情初期我们意识到可能会让人民币汇率承压,但疫情的升级和发酵超出了我们的预期,也超出了市场的预期,疫情的持续升级是推动人民币此次贬值的核心因素。

春节之前,新冠肺炎疫情已经开始发酵,让USDCNY从6.90下方反弹至6.93附近。春节期间疫情不断蔓延,离岸人民币市场USDCNH向上突破7的整数关口。假期过后的2月首个交易日(2月3日),受疫情对人民币利空影响,USDCNY开盘跳涨600点,从春节前收盘的6.93跳涨开在6.99,当日A股同样重挫近8%,市场普遍预计新冠病毒疫情短期将重挫中国经济,全天恐慌情绪不断发酵,人民币汇率单边贬值,自2019年12月30日USDCNY跌破7后,首次突破7,并突破了2019年三季度以来人民币的升值通道,全天最高至7.0267,较开盘再跌367点,较节前累计贬值967点,人民币当天贬值1.4%。政治局常委会稳定了市场恐慌情绪,经历了前两个交易日的大幅波动后,2月接下来的交易日,人民币外汇市场整体运行平稳,由于多数企业尚未复工,因此银行间交易量较节前有明显的下降,显示参与机构谨慎的交易心态,人民币在美元强势的情况下表现出了极强的稳定性,USDCNY先跌后涨,最低跌至6.9589,随后最高涨至7.0434,2月26日收在7.0250附近,人民币较节前贬值1.3%。同期美元指数从97.36最高涨至99.92,2月26日收在99.10,上涨1.78%。韩元、新加坡元、泰铢等亚洲货币普遍贬值3%以上。

新冠肺炎疫情从1月底开始升级,对1月经济活动影响较小,1月各项经济金融数据显示中国经济延续企稳回升的态势。2月20日,央行发布了1月金融数据,数据全面好于预期,社融、人民币新增贷款同创新高。社融和信贷数据的大幅提升,既与季节效应有关,也再次验证了疫情爆发前国内经济企稳回升、宽信用初见成效的态势。1月,全国居民消费价格(CPI)同比上涨5.4%,涨幅比上月扩大0.9个百分点。春节错月和低基数是影响1月份CPI涨幅的主要因素。生产者价格指数(PPI)环比持平,同比回升至0.1%,由负转正。1月,中国制造业采购经理指数(PMI)为50.0%,比上月回落0.2个百分点。

新冠肺炎疫情短期对中国经济冲击较大,尤其是对餐饮、旅游、线下培训教育、文体、交通运输等服务行业影响较大,对制造型企业生产也有一定影响,为对冲短期影响,中国央行多措并举,维护市场流动性合理充裕,引导利率水平下行,2月20日,贷款市场报价利率(LPR)与上月相比,1年期下降10个基点至4.05%,5年期以上下降5个基点至4.75%。1年期LPR下降幅度为10个基点,为2019年8月份改革完善LPR定价机制以来的最大降幅,同时人民币汇率适度承压。

图1:USDCNY走势图(来源:彭博)

图2:疫情爆发以来主要货币下跌

对于2月USDCNY走势,我们认为:

1.新冠肺炎疫情是导致人民币贬值的核心因素,扭转了节前人民币的升值趋势。自武汉1月23日封城以来,疫情开始主导人民币汇率的走势,并扭转了2019年三季度以来人民币的升值趋势,新冠疫情的短期影响是出口下滑、经济下滑、货币宽松,都对人民币汇率形成明显利空,疫情影响人民币累计贬值千余点,并重新贬至7的上方。

2.春节后企业结售汇先购后结,逐步恢复均衡。疫情发生以后,境内人民币外汇市场开市的前几个交易日,企业偏购汇,一方面结汇客户因人民币短期贬值预期惜售美元,另一方面,购汇客户买入美元积极性较高,加之企业从境外采购防疫物资付汇需求较大。随着人民币贬至7的上方,之前人民币快速升值,错过7以上结汇机会的客户卖出美元积极性较高,企业逐步转向偏结汇。整体来看,企业结售汇随着价格的稳定,逐步趋于均衡。

3.银行间市场交易量明显下降,流动性较差。春节后开市以来,前几个交易日USDCNY即期银行间交易量在150亿美元以下,随后逐步恢复到200-250亿美元,但较节前的350-400亿美元的量还是有明显下降,一方面企业结售汇需求减少,另一方面,市场参与机构比较谨慎,因为市场流动性较差,价格波动风险较大,机构交易的积极性下降。

4.避险需求推动美元指数上涨,人民币承压贬值。随着新冠疫情的扩散,全球多个国家尤其是日本和韩国的确诊人数在不断增加,全球避险情绪抬升,推动美元和黄金等避险资产不断上涨,美元指数上涨直接推动人民币汇率贬值。

5.虽然美元指数上涨较多,但日元、韩币等非美货币下跌幅度更大,CFETS人民币汇率指数表现并不弱势,最新在93.10,较上月微涨。

图3:人民币汇率指数

美元指数

2月美元指数表现强势,实现连续14个交易日上涨的强势行情,全月波动区间【97.39,99.92】,一度接近100的高位,创2017年6月来最高水平,当月上涨1.99%。美元表现强势主要基于以下因素:

一是美欧经济基本面落差进一步加大,欧元跌破1.1,最低至1.0778,当月下跌2.19%。一方面,美国1月多项经济数据靓丽,好于预期。1月美国非农业部门当月新增就业岗位 22.5万个,高于市场预期,失业率维持在低位3.6%。另一方面,欧洲经济体数据惨淡,德国2月ZEW经济景气指数为8.7,远低于预期的21.5,较前一个月的26.7回落较大;德国2019年12月季调后工业产出月率为-3.5%,法国为-3%,均低于预期。

二是新冠肺炎疫情持续发酵,全球避险情绪抬升,美元和黄金等避险资产价格上涨。受疫情影响,全球避险情绪抬升,资金持续流入美元和黄金等避险资产,推动价格不断上涨,黄金当月上涨3.36%,美元指数当月上涨1.99%;

三是美国国会参议院宣判特朗普弹劾案,特朗普被判无罪。这使得美股在2月中上旬频创历史新高,美元指数也创出新高。

但受到日本、韩国、意大利疫情扩大的影响和美国卫生官员关于美国疫情发出的预警,2月24日、25日和27日美股也连续重挫,累计跌幅超过10%,美元指数回落至98附近。而美国国债作为避险资产受到追捧,10年国债收益率降至1.34%的历史低点。2020年,市场甚至预期美联储会降息,年底前会降息3次。但美联储官员表示,现在判断疫情明显影响美国经济前景还太早。

在1月的策略中我们提到,“美元指数仍将高位区间震荡,强势的经济基本面和美国股市继续给美元提供支撑”。技术上看,在去年12月份,美元指数一度跌穿2018年8月以来形成的上升通道,但1-2月份重新站上通道,且2月下旬创出两年来新高99.86。由于疫情已经影响到美国,预计3月份美元的避险作用弱化,可能会从高位回调,预计3月波动区间【96,100】。

图4:美元指数周线图(来源:彭博)

图5:10年期美国国债收益率和美元指数(黄线为美指,白线为美债收益率)

新冠肺炎疫情形成阶段性冲击

1.钟南山院士2月27日在新闻发布会上表示,新冠肺炎疫情4月底前基本控制。

2.预计中国(除湖北)将在3月底前基本结束疫情。而韩国、日本、意大利、伊朗和美国只是处于蔓延的初步阶段,近期将继续攀升,这将对金融市场形成扰动。

3.疫情对中国上半年经济影响较大,涉及进出口、服务行业,二季度之后逐步恢复。但如果其他国家控制较弱的话,可能会影响消费,从而影响到中国的出口。

4.疫情对中国出境旅游形成巨大冲击,2019年旅游逆差达到2190亿美元,预计今年至少减少一半,这将对依赖中国游客来旅游的国家经济形成冲击。

人民币汇率展望

1.中国经济短期受较大冲击,中长期向好的趋势没有改变。1月各项经济金融数据取得了开门红,显示疫情之前,中国经济在经历了贸易摩擦后正恢复向好。疫情短期对消费、出口、企业投资会有较大冲击,但党中央、国务院高度重视,强调要保证完成全年各项经济社会发展目标,随着疫情的缓解,财政、税收、货币和产业政策的发力,中国经济短期下探后,后续会稳定增长,为人民币汇率的稳定提供有利环境。

2.随着国内疫情受到控制,人民币汇率的贬值压力有所减轻。人民币汇率主要跟随美元指数、市场供求、经济基本面和货币政策波动,疫情可能在个别时点对市场情绪有所扰动,但整体影响已经不大。

3.虽然市场逐步消化疫情对市场情绪的影响,但疫情对中国经济,甚至日本、韩国和欧洲经济体经济的短期冲击不可忽视,如果欧美国家经济增速下滑,将影响中国出口增长,对中期人民币汇率有打压作用。

4.在国内疫情得到控制的同时,在个别国家疫情处于迅速攀升期的大背景下,我们倾向认为USDCNY 3月将区间震荡,甚至人民币汇率可能偏向升值,预计3月波动区间【6.90,7.04】。

5、在风险中性原则前提下,我们认为策略上对于有结汇需求的客户,建议抓住7上方的结汇机会,疫情过后,人民币恢复升值的概率较大,购汇客户逢低购汇,没必要追高买入美元。

人民币外汇掉期

受新冠肺炎疫情影响,国内货币政策全面转向宽松。2月3日,央行开展9000亿元7天和3000亿元14天期逆回购操作,中标利率分别为2.4%和2.55%,均较之前下调10个百分点。2月4日,央行继续开展3800亿元7天和1200亿元14天期逆回购操作。2月17日开展的2000亿元1年期中期借贷便利操作如期降息10个点。2月20日,新一期LPR定价出炉,1年期贷款市场报价利率下调10bps至4.05%,5年期贷款市场报价利率下调5bps至4.75%。

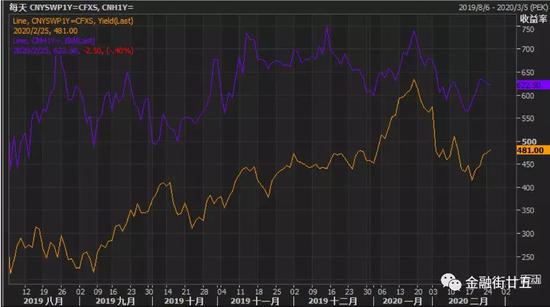

图6:Shibor和Libor一年期利率走势图

尽管同期美元利率亦有所下行,但春节前后中国和美国政策利率和市场利率的利差均缩窄,1年期在10bps左右。原本节前价格在被较多买盘推升至偏离利率平价的高水平后已经出现回调迹象,如1年期最高买至650附近,节前最后一个交易日已经回落至580附近。因此,节后各期限掉期点全线跳空低开。1年期跳空50个点开在530附近,零星成交后很快下破500。全月来看,价格呈现先跌后涨、超跌后反弹的走势。前两周跳空低开后受市场流动性较差影响,悲观情绪下价格下杀幅度较大,1年期最低跌破400,成交390附近,短期限1天掉期点出现贴水。但1年期10bps利差的变动对应掉期点70pips左右,掉期点回调至500附近较为合理,跌破400短期肯定存在超跌。之后价格反弹修复,1年期上行目前成交470附近,短期限掉期点重回升水。

图7:在岸和离岸人民币一年期掉期点走势

展望后市,短期看,受到一季度配置性买盘和境内外套利盘推动,价格仍有上行动力。1年期有机会逼近甚至站上500。500上方已经是目前利率平价水平,不宜再追高。因为一季度经济表现受疫情冲击较大,为了完成中央稳经济、保增长的目标,接下来大概率会维持宽松的货币政策,长期看中国和美国利差有进一步收窄空间,掉期点下行空间或将打开。

人民币期权

2月最大的风险因素无疑是新冠肺炎疫情的发酵,春节假期结束后,受到风险情绪上升和市场流动性欠佳的双重影响,人民币波动率有明显的上涨,并出现期限结构倒挂;从月中开始,随着各种稳定市场的有力措施出台,风险情绪明显缓解,短期限波动率回落,期限结构倒挂消失,曲线较为平坦,波动率各期限围绕在4的附近交投活跃。

与此同时,基于疫情发展态势对人民币走势影响的左右非对称性,risk reversal各期限的价格中枢均明显抬升,反映出市场对右侧风险的担忧更大;fly价格保持平稳,各期限价格中枢在0.35附近。

图8:近3个月USDCNY波动率走势图

(白线为USDCNY即期价格,黄线、绿线为USDCNY 1m、1y隐含波动率)

展望后市,波动率的走势主要取决于疫情的控制情况以及市场对于疫情对经济影响程度的预期,在目前的政府有效控制措施不放松的情况下,短期限波动率继续上涨的空间有限;但同时,考虑到今年全球风险事件仍有可能增加和疫情对经济造成的不可避免的影响,长期限波动率易涨难跌。

客户叙作期权产品,应遵循风险中性、套期保值的原则。在当前波动率曲线平坦的情况下,结汇客户叙作比率远期、双权宝可以获得较好的价格补贴;购汇客户可以叙作风险逆转,或买入深度价内看涨期权等,优化购汇价格。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: