汇通网10月12日讯—— 投资者于10月12日需重点关注德国9月CPI年率终值、中国9月M2货币供应年率、法国国际能源署公布月度原油市场报告、南非8月黄金产量年率、美国9月进口物价指数月率、美国10月密歇根大学消费者信心指数初值、美国2018年FOMC票委、亚特兰大联储主席博斯蒂克参加一场讨论会、美国10月12日当周总钻。

周五(10月12日)投资者需重点关注14:00德国9月CPI年率终值(%)、16:00中国9月M2货币供应年率(%)(10/12-10/15)、16:00法国国际能源署(IEA)公布月度原油市场报告、17:30南非8月黄金产量年率(%)(10/12-10/19)、20:30美国9月进口物价指数月率(%)、22:00美国10月密歇根大学消费者信心指数初值、23:45美国2018年FOMC票委、亚特兰大联储主席博斯蒂克(Raphael Bostic)参加一场讨论会、次日01:00美国10月12日当周总钻。 nload=imgresize(this); >

nload=imgresize(this); >

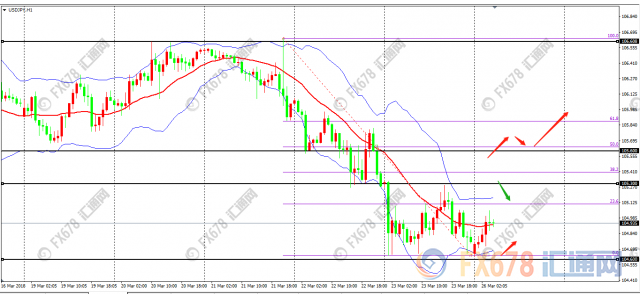

周四避险再升温令美元兑日元一度失守112,后市前景或更黯淡。美元兑日元在周四北美时段延续颓势,在美股盘中扩大跌幅后,汇价一度失守112关口,录得113.83这一近三周新低。这进一步强化了汇价的头部形态。分析师指出,如果美元兑日元无法在短时间内重新升破112.55这一阻力位,那么后市进一步回调的趋势就将得到确认。

美元走势的疲软提振了欧元需求。美国9月CPI涨幅低于预期,引发美元进一步下跌。美国市场的糟糕表现给欧元兑美元带来了额外的提振,促使汇价一度冲高逼近1.1600关口。在美国公布数据后,欧元的需求依然相当强劲,而欧洲央行最近发布的会议纪要显示,欧洲央行目前计划在2019年9月至10月的某个时候首次加息,预计欧元兑美元未来可能会有更强劲的表现。另一方面,美元指数或将继续朝着一周新低迈进。 nload=imgresize(this); >

nload=imgresize(this); >

重要经济数据一览

时间区域指标14:00德国9月CPI年率终值(%)16:00中国9月M2货币供应年率(%)(10/12-10/15)17:30南非8月黄金产量年率(%)(10/12-10/19)20:30美国9月进口物价指数月率(%)22:00美国10月密歇根大学消费者信心指数初值次日01:00美国10月12日当周总钻井总数(口)

16:00 法国 国际能源署(IEA)公布月度原油市场报告

23:45 美国 2018年FOMC票委、亚特兰大联储主席博斯蒂克(Raphael Bostic)参加一场讨论会

全球投行观点汇总

加拿大丰业银行:英镑兑美元位于1.3300下方前景仍然看跌;

① 加拿大丰业银行分析师指出了英国的关键数据进展,并认为技术面看空英镑;

② 英国贸易平衡数据反映了8月份比预期更大的缺口(逆差111.95亿英镑),而工业产值增长了0.2%,强于预期(尽管制造业和建筑业产出低于预期),8月份国内生产总值(GDP)与上月持平,但英国三个月滚动GDP强劲增长0.7%,为2017年初以来的最快速度,反映出市场对英国和欧盟找到摆脱当前英国退欧僵局的办法的信心;

③ 不过仍然担心,英国不同的利益将使妥协协议难以达成;

④ 英镑兑美元短期技术面看跌,英镑在过去24小时的表现远好于预期,但从更广泛的角度来看,英镑兑美元需要突破1.33的交易区间顶部,才能出现真正的看涨技术形态,并迈向1.35/1.37区域。

野村证券:欧元兑日元上行空间或有限;

① 首先,欧元区和日本都具有许多共同特征——比如经常账户盈余、低收益率以及在贸易问题上的政治立场相似,一个显著的区别是,日本的短期收益率高于欧元区,因此做空欧元兑日元实际上是积极的套利;

② 日本投资者没有购买未对冲的欧元区债券的动机,因此任何购买欧元区债券的日本投资者都不太可能看到日元的净抛售,日本央行较长期公债收益率(JGB)上升,这或许是日本央行近期一个更重要的转变,那就是日本央行对日债收益率上升的更大容忍度,尤其是10年期以上的长期收益率曲线,这使得较长期的日本国内债券比海外债券更具吸引力;

③ 除了核心利率趋势外,对意大利财政状况的担忧,以及欧元区银行业更广泛的麻烦,令欧元承压,美元和日元等其他避险市场自然会从中受益,正如预期的那样,欧元兑日元与这些因素有很强的相关性,尤其是与银行部门的相对表现。

西太平洋银行:美元存续涨空间,但首先料于94-97整理;

西太平洋银行指出,美国经济数据持续强化了美国经济增长极具弹性的事实,利率市场计价显示截止2019年6月美联储料加息60个基点,美联储利率预期“点阵图”显示的为加息75个基点;近期美国长端国债收益率的上涨不那么利好美元,美元的上涨源于溢价水平,而非美联储加息预期升温;11月6日美国将进行中期选举,目前只有不到一个月的时间,从历史表现和民意调查来看,民主党有望再次夺回众议院多数席位,不过料于参议院败北;较长期来看美元存在更大上行空间,但由于美联储预计未来六个月加息路径将与“点阵图”收敛,较长期内美元极有可能于94-97区间整理。

客服热线:

客服热线: