| 品牌丹尼士的故事:不可逆市买卖 | 有效期至长期有效 | 最后更新2019-01-10 18:55 |

| 浏览次数169 |

丹尼士的故事:不可逆市买卖

丹尼士除了依赖自己的判断入市买卖之外,亦设计了一套电脑程式买卖系统,由于投机买卖经验丰富,丹尼士的买卖系统根据实际需要厘定,再摆设止损盘方面,加入了众地莫企的原则。因此再多年的投机买卖当中,该系统亦占有重要地位。

问:假如阁下的入市灵感,与自动买卖系统的意见背道而驰,请问如何取舍?

答:按兵不动直到两者互相协调,方考虑入市买卖。

问:自动买卖系统主要是跟随大市趋势运作?

答:是。

问:换一句话说,当出现转角市的时候,永远不会站到正确的一方买卖,但以阁下身经百战的经验,极有可能已经感觉到了市势快要逆转。再这种情况下,假设自动系统建议沽空,阁下是否愿意改为买入?

答:我不会,我会选择暂时离场,不买不卖。

问:阁下宁愿等待市势证实已经转变,才入市买卖?

答:通常情况下是,我会跟随市势的主流趋势买卖,但在自动买卖系统未曾发出平仓信号之前,我已经根据自己的直觉先行平仓。

问:逆市买卖的经验,可否简略谈一二?

答:基本上,是投机买卖的大忌,希望各位切莫以身试法。

问:阁下曾经尝试过?成绩如何?

答:当然有,但效果往往不大理想,其中最值得记载的战役是在1974年于六十美仙的价位抛空期糖。丹尼士在七四年抛空期糖,入市价位六十美仙最高升至六十六美仙,七个月后下跌到十二美仙以下,以美金一千一百二十元计算,丹尼士买卖张数以千张为单位衡量,自然极为惊人,实际上,此类逆市买卖经验并不愉快。

问:类似逆市抛空期糖的战役,可曾带来巨大的利润?

答:我可以举出十个类似的故事,但总计来说,可能亏损。

问:七四年抛空期糖是罕有的例子,期糖爆炸性的上升在六十美仙沽空,我相信拥有无比的勇气。

答:谁说不然。

问:期糖的另一个突出的市况是,跌至成本价以下,阁下可曾再次逆市买卖?

答:有,在期糖的熊市期间,我曾经在六美仙的价位上尝试买入,该次经验,惨不堪言,在六十美仙抛空期糖的利润,远低于在六美仙买入期糖带来得损失,两者综合计算,出现大赤字。

问:在该价位买入,下跌幅度是否已经受到限制,为何不抗战到底?

答:在期货行业之内,可以没有底线,真正最低的价位为零,因此期糖可以跌到两个仙,或者一个仙,没有人可以长期于市势对抗。

问:因此,阁下亦不得不放弃投降?

答:要在投机市场争一日长短,仍以顺势买卖为上。

当时丹尼士买入价位是每磅六美仙,但仍然不能坚持到底,负偶顽抗,其中问题出在期货合约的益价,在期货合约的熊市阶段,远期合约的价位必定高与进期合约,因此当转购入七月份合约时,可能要付出一美仙多的溢价,即以四美仙沽出三月份合约,而以五美仙购入七月份到期合约,七月份到期之前,类似形势再次出现,换言之,逆市买入期糖合约,每次转期均要付出额外的溢价,令损失增加,形成财息兼失的局面,丹尼士对上述困境轻描淡写的说:你被迫在三美仙沽出旧合约,然后以五美仙购入远期合约,其后,糖价又在跌至三美仙。似乎甚为滑稽,但身受其害者经验惨不堪言,最后只有放弃投降。期糖另一特性是,当市势转入平衡市的阶段时,溢价形势会来一个一百八十度大转弯,变成近期合约高于远期合约。

问:阁下在六美仙的低价购入期糖遭遇滑铁卢,在期货市场内可有其他类似的例子?

答:俯首即是。

问:愿闻其详。

答:1972年之前,大豆期货上落幅度狭窄,每次上升五十美仙之后必定回吐,事实上,大豆升或跌五十美仙投机者都可以放心反其道而行之。

问:当时大豆最高价表现如何?

答:大豆低于四美圆一蒲式耳。

问:1973年大豆市价表现如何?

答:大豆突然冲破四美圆大关,大部分市场人士均认为机不可失,由于大豆在四美元的高价,相等于期糖跌至六美仙的价位处境相同,盲目相信历史的人,误以为大豆升幅有限,齐齐沽空。

问:后果如何?

答:大豆升势一如升空火箭,价位瀑升三倍,再短短四五个月的时间内攀升上十二点九七的高峰。

问:沽空者岂非倾家荡产?

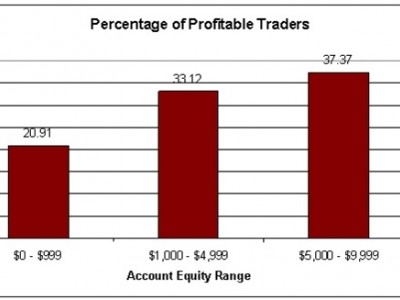

答:假如逆市买卖,再欠缺严密的资金管理制度下随时可能因此一次意外致命。

问:要时时警惕?

答:对,不可能发生的事,也要步步为营,最安全的时候,也是最危险的关头。

问:可有其他的意义?

答:在投机市场打滚二十多年,我领悟到任何不可能发生的事情,或成为事实的机率极低的市势,随时都有可能出现,因此,必须时刻提高警惕。

本文标签: 客服热线:

客服热线: