| 品牌外汇交易方式的演变、影响 | 有效期至长期有效 | 最后更新2019-01-10 18:51 |

| 浏览次数835 |

外汇交易方式的演变、影响

n.com target=_blank >外汇交易是货币之间买卖,由于货币主权的不同属性,没有一个国家能对此实行完全的管理,不能建立类似交易所之类的市场,因而n.com target=_blank >外汇市场注定是一个分散的市场或者柜台市场(OTC Market)。

由于交易的交割和清算程序涉及不同国家或不同时区,信用风险是一个巨大障碍。随着市场的演进,实力雄厚的大银行逐渐成为做市商(Market Maker),并沟通跨境市场。这些大银行俗称n.com target=_blank >外汇交易商(Forex Dealer),终端客户只有通过交易商才能进行买卖,而一些偏远地方的或小额终端客户还需借助次一级的银行来办理n.com target=_blank >外汇业务,后者仍旧离不开交易商银行。因而,传统的n.com target=_blank >外汇市场是以银行间(Interbank)市场为核心、客户市场为外围的二层结构(Two-tier)。

一、八十年代的声讯交易方式

1. 客户市场

上世纪八十年代中期,终端客户买卖外汇需电话联系交易商银行,银行给出报价被客户接受后,该行在银行间市场上向同行询价并执行对冲交易。银行向终端客户和同行报出的是双向价格(Bid-Ask Price),买卖价差为点差,是银行弥补交易成本和承担仓位风险(Inventory Risk)的报酬。作为做市商,尽管不承担正式的提供流动性的义务,但按照惯例无论是客户还是同行仍然可以相信其承担这样的义务。否则,他们的市场份额会受到损失。

2. 银行间市场

七十年代银行间可通过电话或电传直接交易。1981 年路透(Thomson Reuters) 采用了数据服务系统(Reuters Market DataService,RMDS),该系统类似电子公告板提供相关信息,但交易仍通过电话来进行。1987 年路透又推出交易商双边交易系统即Thomson Reuters Dealing 2000-1。该系统仅将电话交流变成电文信息,类似于即时聊天(Instant Message),但速度高,交易记录和后台处理也实现了电子化,而且可以同时和多方进行交流,因而很快成为交易商之间的主要交易工具,市场透明度也因此得到提高,但对市场结构未产生根本性的影响。自八十年代后期到九十年代早期,银行间市场直接交易与间接交易各占半壁江山。

交易商之间还可通过电话经纪人(Vocie Broker)交易。自六十年代开始,经纪人开通自己专有的、直接联通客户桌面的一个封闭的电话网络与客户交流,这类似于对讲机。经纪人喊出实时价格,交易商要么接受,要么拒接。由于经纪人专注在各银行间搜寻价格信息,交易商可凭借经纪人降低价格搜寻成本。同时,通过电话经纪人,交易达成之前交易双方是匿名的,而且通过经纪人可将大额交易化整为零,分散给多个交易对手,避免大额交易引起价格不利的变化。

3.声讯交易方式下的外汇交易及市场特点

(1)银行间市场与客户市场界渭分明

银行间市场完全排除了小银行和终端客户,因银行间市场的单笔交易基本都在1~5 百万美元以上,不仅终端客户不能进入银行间市场,终端客户之间也不能直接交易。外汇市场呈现以银行间市场为中心、客户市场为外围的双层结构,银行间市场份额高达 80%以上。

(2)市场透明度低

交易商直接交易的信息只有双方知道,仅有的市场信息来源是电话经纪人交易前持续喊出的价格,或者交易达成后经纪人向买卖双方披露的信息,很难避免歧视性交易。

(3)交易成本和运营成本高,点差大

为收集信息,交易商之间经常相互询价,甚至不时地进行交易,交易商之间因而要传递一些不需要的头寸,直到头寸被一个终端客户承接,这即所谓的烫手山芋交易(Hot Potato Trading),这就是为什么银行间的交易额占市场份额的一半以上的原因之一。而交易的执行和交易后的账务处理等是通过人工执行,易出错并导致操作风险。交易成本高必然导致点差大,进而客户市场上的点差更大,客户市场点差甚至是银行间市场的20倍。

(4)一体化程度低

由于市场信息广泛分散在交易商的柜台,而且交易商或经纪人更多面对的是本国或地区的客户,国际外汇市场只不过是交易商银行的跨国连结。所谓的全球外汇市场只不过是一个个区域或国内市场的简单叠加,与今天全球一体化的外汇市场相差甚远。

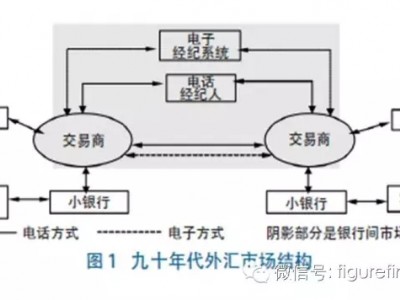

随着计算机技术的发展,银行间市场的电子化交易成了现实(图1)。1992 年4 月路透推出电子经纪系统D2000-2(ThomsonReuters Matching/Reuters Dealing 2000-2),该系统和D2000-1 捆在一起,接受限价订单,采用价格优先、时间优先原则,自动撮合成交。为应对路透带来的挑战,1993 年9 月12 家银行联合推出电子经纪系统EBS(Electronic Broking Service)。此后,银行间市场基本上成了一个限价订单(Limit Order)电子化交易市场,电话经纪人市场空间被大大挤,主要停留在流动性差的市场 2010 年仅占即期交易10%的份额,而EBS 长久主导了欧元、日元和瑞士法郎的货币交易,Reuters 则主导了英镑、澳元、新西兰元、加拿大元以及新兴市场货币的交易。

1. 通过电子经纪系统的交易具有的特点

(1)采用订单驱动(Order-driven)的交易机制,银行间不必双向报价,即同时报出买卖价,从而加快了市场有效价格的发现速度,提供了交易效率。

(2)最小交易单位远远小于传统银行间市场交易单位,使一些较小的银行可以进入银行间市场。

(3)电子交易平台实时集中所有买卖报价,并以指令簿(Order Book)形式显示每一买卖报价对应的数量,提升了透明度,增强了价格的发现功能。

(4)撮合成交的效率比电话经纪人高。

(5)后期的交易报告效率更高,交易后的透明度得到了提高。

(6)交易商完全匿名交易,避免了价格歧视。

(7)电子经纪系统将不同国家和地区的交易商连接,因而聚合了不同区域的价格信息,消除了外汇交易的空间分隔,银行间跨境交易增加。

(8)相比电话经纪人收取的佣金,电子经纪系统收取固定的使用费,因而有助于降低银行间市场的点差。

2. 电子经纪系统的应用对外汇市场的影响

它增强了银行间市场透明度,提高了银行间市场的一体化程度,降低价格搜寻成本,提高了交易效率,降低了银行间市场的点差。面对点差的下降,交易商为增加利润转而采取大规模交易的策略。处理大规模交易需要完善的软硬件设施,需要进行大规模的投资,导致银行间市场集中度上升。电子经纪系统也为后来银行间市场的开放提供了便利。EBS Reuters分别于2004年和2005年向交易商之外的金融机构敞开了大门。藉此,一些大型银行作为经纪商通过一级经纪业务安排(Prime Brokerage)允许其客户如对冲基金(Hedge Fund)以及一些高频交易者(High Frequency Trader)等使用其信用在银行间市场上直接或间接地与其他交易商进行交易(见图2标识①)。由此,其客户与任何第三方的交易都会转到经纪商的身上,经纪商变成了交易双方的交易对手(类似交易所的清算所) 。经纪商根据交易额收取一定的费用,而对冲基金等客户获得了资金杠杆、集中清算和报告服务。由于很多对冲基金有限的信用历史,一级经纪业务为其提供了接触新的交易对手的路径,而且向经纪商其缴纳的保证金可以根据其头寸净额而不是总额来计算。一级经纪业务为客户提供匿名服务更符合客户需求,因为一些大型对冲基金一直担心银行会抢先交易(Front Running)或与其他交易商分享其交易信息。根据 BIS(2013),通过一级经纪业务安排实现的交易在英美两国占总交易额的23%,在即期交易中达到了38%,而在EBS/Reuters上,交易商和其他金融机构之间的交易已经超出交易商之间交易额的17%。这是传统的银行间市场份额下降的原因之一。

三、2000 年以来基于计算机与互联网的交易方式创新

随着计算机技术的发展,银行间市场的电子化交易成了现实(图1)。1992 年4 月路透推出电子经纪系统D2000-2(ThomsonReuters Matching/Reuters Dealing 2000-2),该系统和D2000-1 捆在一起,接受限价订单,采用价格优先、时间优先原则,自动撮合成交。为应对路透带来的挑战,1993 年9 月12 家银行联合推出电子经纪系统EBS(Electronic Broking Service)。此后,银行间市场基本上成了一个限价订单(Limit Order)电子化交易市场,电话经纪人市场空间被大大挤,主要停留在流动性差的市场 2010 年仅占即期交易10%的份额,而EBS 长久主导了欧元、日元和瑞士法郎的货币交易,Reuters 则主导了英镑、澳元、新西兰元、加拿大元以及新兴市场货币的交易。

1. 通过电子经纪系统的交易具有的特点

(1)采用订单驱动(Order-driven)的交易机制,银行间不必双向报价,即同时报出买卖价,从而加快了市场有效价格的发现速度,提供了交易效率。

(2)最小交易单位远远小于传统银行间市场交易单位,使一些较小的银行可以进入银行间市场。

(3)电子交易平台实时集中所有买卖报价,并以指令簿(Order Book)形式显示每一买卖报价对应的数量,提升了透明度,增强了价格的发现功能。

(4)撮合成交的效率比电话经纪人高。

(5)后期的交易报告效率更高,交易后的透明度得到了提高。

(6)交易商完全匿名交易,避免了价格歧视。

(7)电子经纪系统将不同国家和地区的交易商连接,因而聚合了不同区域的价格信息,消除了外汇交易的空间分隔,银行间跨境交易增加。

(8)相比电话经纪人收取的佣金,电子经纪系统收取固定的使用费,因而有助于降低银行间市场的点差。

2. 电子经纪系统的应用对外汇市场的影响

它增强了银行间市场透明度,提高了银行间市场的一体化程度,降低价格搜寻成本,提高了交易效率,降低了银行间市场的点差。面对点差的下降,交易商为增加利润转而采取大规模交易的策略。处理大规模交易需要完善的软硬件设施,需要进行大规模的投资,导致银行间市场集中度上升。电子经纪系统也为后来银行间市场的开放提供了便利。EBS Reuters分别于2004年和2005年向交易商之外的金融机构敞开了大门。藉此,一些大型银行作为经纪商通过一级经纪业务安排(Prime Brokerage)允许其客户如对冲基金(Hedge Fund)以及一些高频交易者(High Frequency Trader)等使用其信用在银行间市场上直接或间接地与其他交易商进行交易(见图2标识①)。由此,其客户与任何第三方的交易都会转到经纪商的身上,经纪商变成了交易双方的交易对手(类似交易所的清算所) 。经纪商根据交易额收取一定的费用,而对冲基金等客户获得了资金杠杆、集中清算和报告服务。由于很多对冲基金有限的信用历史,一级经纪业务为其提供了接触新的交易对手的路径,而且向经纪商其缴纳的保证金可以根据其头寸净额而不是总额来计算。一级经纪业务为客户提供匿名服务更符合客户需求,因为一些大型对冲基金一直担心银行会抢先交易(Front Running)或与其他交易商分享其交易信息。根据 BIS(2013),通过一级经纪业务安排实现的交易在英美两国占总交易额的23%,在即期交易中达到了38%,而在EBS/Reuters上,交易商和其他金融机构之间的交易已经超出交易商之间交易额的17%。这是传统的银行间市场份额下降的原因之一。

三、2000 年以来基于计算机与互联网的交易方式创新

九十年代末到二十世纪初互联网技术的迅猛发展对外汇市场产生了革命性的影响。对于以分散市场为特征的外汇市场而言,互联网为交易双方提供了更多的互动接口,进一步打破了业已存在的市场壁垒,外汇市场结构因此发生了结构性的变迁。

1.外汇交易方式创新

(1)面向终端客户的交易平台的建立

第一,多交易商平台(Multi-dealer Platform,MDP)。电子经纪系统的应用极大降低了银行间市场的点差,但客户市场上的点差并未受到影响,高获利性刺激了客户市场的竞争。九十年代中期美国股票市场上出现了电子通讯网络(Electronic Communication Networks,ECNs),作为另类交易系统(Alternative tradingSystem,ATS)。因为在股票市场上,客户担心在 NYSE 和NASDAQ交易时经纪商可能给予不利的报价,而在ECNs上交易双方的订单一律处于同等地位,采用匿名交易,按照价格优先、时间优先的原则由系统自动撮合成交,避免了传统经纪商的介入(ECN的运营者不参与交易)。基于同样的考虑,外汇报价商CMC(Currency Management Corporation)1996年5月建立了第一个基于互联网的非银行网络平台Deal4free,实现了客户 客户间的直接交易。2000 年前后网络公司的发展达到顶峰,这类客户端电子交易平台便雨后春笋般的出现了。由于受到流动性不足的限制,这些平台发现价格的功能较弱,因而邀请由多家银行提供流动性,因此这些平台基本上变成了多银行交易平台,即多交易商平台,一般属于订单驱动类型,但也有报价驱动型的(Quote-driven)。首个多交易商交易平台是由硅谷的一家高科技公司 Currenex(成立于1999)建立的,起初 Currenex 只是吸引一些公司客户及他们的经纪人到上面交易, 2004年Currenex 启动了一个 ECN 平台 FX Trades。其他如IFX Markets(1999),Matchbook FX(1999),HOtSpotFx(2000),OANDA(2001),Lava(2001)以及 Choice FX(2010)等相继建立。

第二,单一交易商交易平台(Single-dealer Platform,SDP)。大银行最重要的措施是开发自己客户平台,为自己的客户提供交易便利。该类平台向其客户提供多个标准期限上可交易的实价(Firm Price),客户既可以选择标准化的点击成交(Click to Trade),也可以采用个性化的询价方式(Request for Quote,RFQ),属于报价驱动型交易平台。

第三,零售整合平台(Retail Aggregator Platform)。受交易规模的限制,包括个体投资者在内的小投资者长期被阻挡在市场之外。大约在2000年,一些非银行公司和小型银行发起了零售整合平台。他们服务于小型交易账户 (一般250美元以上),包括家庭以及小型公司、资产管理人、交易公司,并提供相关服务。他们一般向其客户提供可达到 200%的资金杠杆,但要求客户提供初始保证金。他们以外汇经纪人的角色运作,将交易者小额的交易自动合并为大额订单投放到银行间市场,并与来自银行的报价撮合,而另一些零售整合者兼顾自营交易商的双重身份,撮合一些交易但同时又策略的成为另一些交易者的交易对手。零售交易2001年还可以小到可以忽略,到2010年已经达每天1250~1500亿美元,即期交易的8%~10%。而根据 BIS(2013),零售交易占即期交易和所有交易的比例为 3.8%和 3.5%,美国和日本零售交易占即期交易的比重分别是 19%和 10%。这些电子交易平台并非孤立运行,网络技术实现了平台的互联互通。终端客户不仅可以获得实时的价格并实时成交,而且平台的互联使得流动性可以在不同平台之间转移,交易者可以最优的价格成交。

交易商之间、交易商与客户间以及客户之间都可能成为相互的交易对手,这不仅扩展了传统的 B2B 和 B2C,而且也实现了客户与客户之间的交易(C2C)。根据BIS 2013,通过电子交易方式执行的交易已超过 50%,在即期交易中达到 64%,而且已普及到各类外汇交易产品。电话交易方式目前主要在流动性较差的一些货币以及一些衍生品交易中(如外汇期权) 。

(2)交易越来越自动化:程序化交易和高频交易

计算机技术的应用根本上改变了人们对交易概念的理解,不仅交易后台的会计账簿可通过直通式处理程序(Straight-ThroughProcessing,STP)来完成,几乎完全避免人为的干预,而且也改变了交易本身, 计算机的自动化功能催生了程序化交易(又称算法交易或智能交易)(Algorithmic Trading)和高频交易。

算法交易者包括自营交易者和一些金融机构,通过应用程序接口(Application Programming Interface,API),能够为基于计算机的交易模型编程,接受市场数据并根据既定的交易规则处理信息,计算机可自动发起并执行交易,而交易者主要负责制定和修改交易模型的参数。据估计,在银行间交易平台上算法交易占到50%以上,2007-2013年从28%增长到了68%。

高频交易最早于二十世纪八十年代为欧美的大型金融机构所使用,并流行证券市场。九十年代后随着电子交易平台 /ECN的出现以及银行间市场的开放,为高频交易提供了巨大的生存空间。高频交易至今没有一个统一的定义,一般将其看成是算法交易孵化出来的一种新的交易方式。按照美国证券交易委员会(SEC),高频交易具有以下特点:利用交易所和其他机构提供的主机托管(Co-location)和市场数据服务以降低延迟;在短周期的时间框架下建立并消除头寸;大量提交订单并很快撤单;持仓不过夜。简言之,高频交易是利用超高性能计算机和复杂的交易算法,通过高频率的、小额交易,快速捕捉短暂的价格差来实现利润的交易方式。目前高频交易主要活跃在多银行交易平台以及EBS。由于缺乏严格的定义,而且在技术上也难以将其与其他算法交易区分,高频鲜有完善的统计数据。King andRime(2010)估计高频交易大约占即期交易额的四分之一,而EBS估计其平台上交易的 30%~35%是高频交易驱动的,近些年高频交易的扩张可能是全球外汇交易额上升原因之一。

2010年5月16日美国股市闪崩(Flash Crash)后,针对高频交易可能导致的系统风险和市场操纵行为,欧美加强了对高频交易的监管。但由于外汇市场的特殊性,外汇市场上的高频交易几乎没有什么限制,在一般证券市场上不合规的交易策略也能大显身手,几乎所有的市场参与者包括交易商在内,都有可能成为高频交易算计的对象。而为了使交易系统提高几微妙的速度和设计更好的交易算法, 高频交易者以及大型银行一直在进行着软硬件设施的 军备竞赛 。

(3)多边、实时、净额的外汇交易清算

清算是外汇交易的重要环节,信息技术的发展也同样革新了全球外汇市场的清算系统。鉴于金融体系的相互关联性,一个大额交易的清算失败将触发一系列的违约。清算风险的产生在于资金跨境结算只在货币母国央行正常的上班时间内进行,而清算双方可能处于不同的时区,若外汇交易的一方在另一方之前清算,等待对方结算的一方将面临交易对手违约的风险,这即所谓的赫斯塔特风险(Herstatt risk)。2002年Continuouslinked Settlement(CLS)Bank开始运行,它通过同时结算交易商双方的资金来减少风险,而且在会员银行间采用多边净额清算,结果是仅需交易额 4%的资金转移就可完成所有交易的清算。CLs银行已经成为当今外汇市场的重要组成部分。2010年,它清算了大约 43%的即期交易,而且还在继续增加清算货币种类和结算会员。外汇交易清算风险的降低和清算效率的提高无疑对外汇交易产生有利的影响。

2. 2000年以来交易方式创新对外汇市场的影响

(1)大大改善了外汇市场的运行质量。

它极大地提高了市场的开放度,为更广泛的参与者打开了市场的大门,使大量的机构投资者、自营交易公司以及个人和家庭成为市场的角逐者。

(2)深刻改变了市场结构。

如果说九十年代之前的外汇市场结构是一个以银行间市场为中心、客户市场为外围且两者之间明显区隔,以大型交易商为媒介连接各国(区域)市场的线性结构,今天的外汇市场正演变为电子交易手段连接、全球性银行和非银行机构主导、各类竞技者同台角逐,银行间市场和客户市场界限变得日益模糊,市场空间区隔消失的网络化结构。

在此结构中,一方面传统的银行间市场地位下降,外汇交易呈现 脱媒 趋势。根据 BIS(2013),银行间市场份额由九十年代的63%下降到39%,代之而起的是非交易商金融机构,包括非交易商银行(较小的银行)、机构投资者(养老金、互助基金及保险公司等)以及高频交易公司和官方金融机构(如主权财富基金、中央银行等),他们的市场份额已占到 53%,表明小银行、机构投资者以及对冲基金在内的其他金融机构已成为外汇市场增长的主要推动力。另一方面,具有规模优势和全球分销网络足以支撑持续技术创新并提供竞争性价格的银行具有了优势,越来越大比例的流动性由全球少数大交易商作为委托人来提供, 他们接受和管理市场风险并获得利润。根据 2010欧洲货币杂志(Euromoney)的调查,前五大银行占据了外汇市场交易额的 50%以上,而上个世纪九十年代,此比例不到三分之一。鉴于拥有巨大的市场份额,大型交易商不仅以此更好的追踪市场信息,促进自营交易,而且拥有足够的订单流来内部化客户交易(Internalization),即在自己的订单簿中将客户订单相互对冲,只有内部无法对冲的才拿到银行间市场上。目前大型交易商可以将 80%客户订单在自己的订单簿中相互对冲,这无疑增加了大型交易商的获利能力。

(3)刺激了银行的经营策略转型。

传统外汇市场中流动性的提供者居于市场的中心地位,电子交易方式打破了原有的市场格局。一方面流动性分散在各类交易平台,但是平台的互联却进一步将流动性集聚在一起;另一方面流动性的提供者与需求者角色的动态转换使传统的交易商作为流动性提供者的地位在下降,客户与客户间双边交易(C2C)成了现实,越来越多的电子交易平台服务于客户直接交易,尽管不能完全代替原有的B2C市场。在这种新的交易环境下,银行的交易越来越具有代理元素。一方面,大型交易商通过交易平台的建设,越来越成为流动性的整合者(Liquidity Aggregator),除了自营业务和提供流动性外,还通过提供辅助性服务获取收入。大型交易商以及经纪商如同交易所的清算所,实际上在发挥中央交易对手(Central Counterparties)的功能。另一方面,对于较小银行而言,在低点差的环境中要承担高额的技术投资或经营全时区的所有货币交易不现实。这些小银行寻求市场缝隙(Niche),专注流动性低的货币,或者服务地方客户才能更好的生存和发展。通过白板业务(White-Labeling),这些较小的银行将其对终端客户提供流动性的职能外包给大银行,同时作为零售整合者撮合客户与交易商之间的交易,但不作为交易主体接受和持有价格风险,只提供市场接口、信用风险管理和其他基于佣金的辅助性服务。

(4)对普通外汇投资者的影响。

一般而言,外汇交易方法分为基本面交易和技术面交易法,新的市场环境使传统的技术交易方法效力大大下降,尤其是对短线交易者而言。九十年代,如果投资者掌握一定的交易技术,也许还能从容的把握市场趋势,但今天算法交易尤其是高频交易的盛行,在小时间周期的交易框架下,市场波动方向难以捉摸。机构投资者利用算法交易和高频交易,充分利用其速度优势,配合以操纵市场的交易策略,在短周期图上制造完美的技术图形诱骗交易者,从而实施大规模的扫止损、触发挂单的操作手法,包括普通的机构投资者在内的短线投资者往往成为这些装备精良的金融杀手的猎物,外汇交易正在向资金技术密集型演变。

本文标签:

九十年代末到二十世纪初互联网技术的迅猛发展对外汇市场产生了革命性的影响。对于以分散市场为特征的外汇市场而言,互联网为交易双方提供了更多的互动接口,进一步打破了业已存在的市场壁垒,外汇市场结构因此发生了结构性的变迁。

1.外汇交易方式创新

(1)面向终端客户的交易平台的建立

第一,多交易商平台(Multi-dealer Platform,MDP)。电子经纪系统的应用极大降低了银行间市场的点差,但客户市场上的点差并未受到影响,高获利性刺激了客户市场的竞争。九十年代中期美国股票市场上出现了电子通讯网络(Electronic Communication Networks,ECNs),作为另类交易系统(Alternative tradingSystem,ATS)。因为在股票市场上,客户担心在 NYSE 和NASDAQ交易时经纪商可能给予不利的报价,而在ECNs上交易双方的订单一律处于同等地位,采用匿名交易,按照价格优先、时间优先的原则由系统自动撮合成交,避免了传统经纪商的介入(ECN的运营者不参与交易)。基于同样的考虑,外汇报价商CMC(Currency Management Corporation)1996年5月建立了第一个基于互联网的非银行网络平台Deal4free,实现了客户 客户间的直接交易。2000 年前后网络公司的发展达到顶峰,这类客户端电子交易平台便雨后春笋般的出现了。由于受到流动性不足的限制,这些平台发现价格的功能较弱,因而邀请由多家银行提供流动性,因此这些平台基本上变成了多银行交易平台,即多交易商平台,一般属于订单驱动类型,但也有报价驱动型的(Quote-driven)。首个多交易商交易平台是由硅谷的一家高科技公司 Currenex(成立于1999)建立的,起初 Currenex 只是吸引一些公司客户及他们的经纪人到上面交易, 2004年Currenex 启动了一个 ECN 平台 FX Trades。其他如IFX Markets(1999),Matchbook FX(1999),HOtSpotFx(2000),OANDA(2001),Lava(2001)以及 Choice FX(2010)等相继建立。

第二,单一交易商交易平台(Single-dealer Platform,SDP)。大银行最重要的措施是开发自己客户平台,为自己的客户提供交易便利。该类平台向其客户提供多个标准期限上可交易的实价(Firm Price),客户既可以选择标准化的点击成交(Click to Trade),也可以采用个性化的询价方式(Request for Quote,RFQ),属于报价驱动型交易平台。

第三,零售整合平台(Retail Aggregator Platform)。受交易规模的限制,包括个体投资者在内的小投资者长期被阻挡在市场之外。大约在2000年,一些非银行公司和小型银行发起了零售整合平台。他们服务于小型交易账户 (一般250美元以上),包括家庭以及小型公司、资产管理人、交易公司,并提供相关服务。他们一般向其客户提供可达到 200%的资金杠杆,但要求客户提供初始保证金。他们以外汇经纪人的角色运作,将交易者小额的交易自动合并为大额订单投放到银行间市场,并与来自银行的报价撮合,而另一些零售整合者兼顾自营交易商的双重身份,撮合一些交易但同时又策略的成为另一些交易者的交易对手。零售交易2001年还可以小到可以忽略,到2010年已经达每天1250~1500亿美元,即期交易的8%~10%。而根据 BIS(2013),零售交易占即期交易和所有交易的比例为 3.8%和 3.5%,美国和日本零售交易占即期交易的比重分别是 19%和 10%。这些电子交易平台并非孤立运行,网络技术实现了平台的互联互通。终端客户不仅可以获得实时的价格并实时成交,而且平台的互联使得流动性可以在不同平台之间转移,交易者可以最优的价格成交。

交易商之间、交易商与客户间以及客户之间都可能成为相互的交易对手,这不仅扩展了传统的 B2B 和 B2C,而且也实现了客户与客户之间的交易(C2C)。根据BIS 2013,通过电子交易方式执行的交易已超过 50%,在即期交易中达到 64%,而且已普及到各类外汇交易产品。电话交易方式目前主要在流动性较差的一些货币以及一些衍生品交易中(如外汇期权) 。

(2)交易越来越自动化:程序化交易和高频交易

计算机技术的应用根本上改变了人们对交易概念的理解,不仅交易后台的会计账簿可通过直通式处理程序(Straight-ThroughProcessing,STP)来完成,几乎完全避免人为的干预,而且也改变了交易本身, 计算机的自动化功能催生了程序化交易(又称算法交易或智能交易)(Algorithmic Trading)和高频交易。

算法交易者包括自营交易者和一些金融机构,通过应用程序接口(Application Programming Interface,API),能够为基于计算机的交易模型编程,接受市场数据并根据既定的交易规则处理信息,计算机可自动发起并执行交易,而交易者主要负责制定和修改交易模型的参数。据估计,在银行间交易平台上算法交易占到50%以上,2007-2013年从28%增长到了68%。

高频交易最早于二十世纪八十年代为欧美的大型金融机构所使用,并流行证券市场。九十年代后随着电子交易平台 /ECN的出现以及银行间市场的开放,为高频交易提供了巨大的生存空间。高频交易至今没有一个统一的定义,一般将其看成是算法交易孵化出来的一种新的交易方式。按照美国证券交易委员会(SEC),高频交易具有以下特点:利用交易所和其他机构提供的主机托管(Co-location)和市场数据服务以降低延迟;在短周期的时间框架下建立并消除头寸;大量提交订单并很快撤单;持仓不过夜。简言之,高频交易是利用超高性能计算机和复杂的交易算法,通过高频率的、小额交易,快速捕捉短暂的价格差来实现利润的交易方式。目前高频交易主要活跃在多银行交易平台以及EBS。由于缺乏严格的定义,而且在技术上也难以将其与其他算法交易区分,高频鲜有完善的统计数据。King andRime(2010)估计高频交易大约占即期交易额的四分之一,而EBS估计其平台上交易的 30%~35%是高频交易驱动的,近些年高频交易的扩张可能是全球外汇交易额上升原因之一。

2010年5月16日美国股市闪崩(Flash Crash)后,针对高频交易可能导致的系统风险和市场操纵行为,欧美加强了对高频交易的监管。但由于外汇市场的特殊性,外汇市场上的高频交易几乎没有什么限制,在一般证券市场上不合规的交易策略也能大显身手,几乎所有的市场参与者包括交易商在内,都有可能成为高频交易算计的对象。而为了使交易系统提高几微妙的速度和设计更好的交易算法, 高频交易者以及大型银行一直在进行着软硬件设施的 军备竞赛 。

(3)多边、实时、净额的外汇交易清算

清算是外汇交易的重要环节,信息技术的发展也同样革新了全球外汇市场的清算系统。鉴于金融体系的相互关联性,一个大额交易的清算失败将触发一系列的违约。清算风险的产生在于资金跨境结算只在货币母国央行正常的上班时间内进行,而清算双方可能处于不同的时区,若外汇交易的一方在另一方之前清算,等待对方结算的一方将面临交易对手违约的风险,这即所谓的赫斯塔特风险(Herstatt risk)。2002年Continuouslinked Settlement(CLS)Bank开始运行,它通过同时结算交易商双方的资金来减少风险,而且在会员银行间采用多边净额清算,结果是仅需交易额 4%的资金转移就可完成所有交易的清算。CLs银行已经成为当今外汇市场的重要组成部分。2010年,它清算了大约 43%的即期交易,而且还在继续增加清算货币种类和结算会员。外汇交易清算风险的降低和清算效率的提高无疑对外汇交易产生有利的影响。

2. 2000年以来交易方式创新对外汇市场的影响

(1)大大改善了外汇市场的运行质量。

它极大地提高了市场的开放度,为更广泛的参与者打开了市场的大门,使大量的机构投资者、自营交易公司以及个人和家庭成为市场的角逐者。

(2)深刻改变了市场结构。

如果说九十年代之前的外汇市场结构是一个以银行间市场为中心、客户市场为外围且两者之间明显区隔,以大型交易商为媒介连接各国(区域)市场的线性结构,今天的外汇市场正演变为电子交易手段连接、全球性银行和非银行机构主导、各类竞技者同台角逐,银行间市场和客户市场界限变得日益模糊,市场空间区隔消失的网络化结构。

在此结构中,一方面传统的银行间市场地位下降,外汇交易呈现 脱媒 趋势。根据 BIS(2013),银行间市场份额由九十年代的63%下降到39%,代之而起的是非交易商金融机构,包括非交易商银行(较小的银行)、机构投资者(养老金、互助基金及保险公司等)以及高频交易公司和官方金融机构(如主权财富基金、中央银行等),他们的市场份额已占到 53%,表明小银行、机构投资者以及对冲基金在内的其他金融机构已成为外汇市场增长的主要推动力。另一方面,具有规模优势和全球分销网络足以支撑持续技术创新并提供竞争性价格的银行具有了优势,越来越大比例的流动性由全球少数大交易商作为委托人来提供, 他们接受和管理市场风险并获得利润。根据 2010欧洲货币杂志(Euromoney)的调查,前五大银行占据了外汇市场交易额的 50%以上,而上个世纪九十年代,此比例不到三分之一。鉴于拥有巨大的市场份额,大型交易商不仅以此更好的追踪市场信息,促进自营交易,而且拥有足够的订单流来内部化客户交易(Internalization),即在自己的订单簿中将客户订单相互对冲,只有内部无法对冲的才拿到银行间市场上。目前大型交易商可以将 80%客户订单在自己的订单簿中相互对冲,这无疑增加了大型交易商的获利能力。

(3)刺激了银行的经营策略转型。

传统外汇市场中流动性的提供者居于市场的中心地位,电子交易方式打破了原有的市场格局。一方面流动性分散在各类交易平台,但是平台的互联却进一步将流动性集聚在一起;另一方面流动性的提供者与需求者角色的动态转换使传统的交易商作为流动性提供者的地位在下降,客户与客户间双边交易(C2C)成了现实,越来越多的电子交易平台服务于客户直接交易,尽管不能完全代替原有的B2C市场。在这种新的交易环境下,银行的交易越来越具有代理元素。一方面,大型交易商通过交易平台的建设,越来越成为流动性的整合者(Liquidity Aggregator),除了自营业务和提供流动性外,还通过提供辅助性服务获取收入。大型交易商以及经纪商如同交易所的清算所,实际上在发挥中央交易对手(Central Counterparties)的功能。另一方面,对于较小银行而言,在低点差的环境中要承担高额的技术投资或经营全时区的所有货币交易不现实。这些小银行寻求市场缝隙(Niche),专注流动性低的货币,或者服务地方客户才能更好的生存和发展。通过白板业务(White-Labeling),这些较小的银行将其对终端客户提供流动性的职能外包给大银行,同时作为零售整合者撮合客户与交易商之间的交易,但不作为交易主体接受和持有价格风险,只提供市场接口、信用风险管理和其他基于佣金的辅助性服务。

(4)对普通外汇投资者的影响。

一般而言,外汇交易方法分为基本面交易和技术面交易法,新的市场环境使传统的技术交易方法效力大大下降,尤其是对短线交易者而言。九十年代,如果投资者掌握一定的交易技术,也许还能从容的把握市场趋势,但今天算法交易尤其是高频交易的盛行,在小时间周期的交易框架下,市场波动方向难以捉摸。机构投资者利用算法交易和高频交易,充分利用其速度优势,配合以操纵市场的交易策略,在短周期图上制造完美的技术图形诱骗交易者,从而实施大规模的扫止损、触发挂单的操作手法,包括普通的机构投资者在内的短线投资者往往成为这些装备精良的金融杀手的猎物,外汇交易正在向资金技术密集型演变。

本文标签:

随着计算机技术的发展,银行间市场的电子化交易成了现实(图1)。1992 年4 月路透推出电子经纪系统D2000-2(ThomsonReuters Matching/Reuters Dealing 2000-2),该系统和D2000-1 捆在一起,接受限价订单,采用价格优先、时间优先原则,自动撮合成交。为应对路透带来的挑战,1993 年9 月12 家银行联合推出电子经纪系统EBS(Electronic Broking Service)。此后,银行间市场基本上成了一个限价订单(Limit Order)电子化交易市场,电话经纪人市场空间被大大挤,主要停留在流动性差的市场 2010 年仅占即期交易10%的份额,而EBS 长久主导了欧元、日元和瑞士法郎的货币交易,Reuters 则主导了英镑、澳元、新西兰元、加拿大元以及新兴市场货币的交易。

1. 通过电子经纪系统的交易具有的特点

(1)采用订单驱动(Order-driven)的交易机制,银行间不必双向报价,即同时报出买卖价,从而加快了市场有效价格的发现速度,提供了交易效率。

(2)最小交易单位远远小于传统银行间市场交易单位,使一些较小的银行可以进入银行间市场。

(3)电子交易平台实时集中所有买卖报价,并以指令簿(Order Book)形式显示每一买卖报价对应的数量,提升了透明度,增强了价格的发现功能。

(4)撮合成交的效率比电话经纪人高。

(5)后期的交易报告效率更高,交易后的透明度得到了提高。

(6)交易商完全匿名交易,避免了价格歧视。

(7)电子经纪系统将不同国家和地区的交易商连接,因而聚合了不同区域的价格信息,消除了外汇交易的空间分隔,银行间跨境交易增加。

(8)相比电话经纪人收取的佣金,电子经纪系统收取固定的使用费,因而有助于降低银行间市场的点差。

2. 电子经纪系统的应用对外汇市场的影响

它增强了银行间市场透明度,提高了银行间市场的一体化程度,降低价格搜寻成本,提高了交易效率,降低了银行间市场的点差。面对点差的下降,交易商为增加利润转而采取大规模交易的策略。处理大规模交易需要完善的软硬件设施,需要进行大规模的投资,导致银行间市场集中度上升。电子经纪系统也为后来银行间市场的开放提供了便利。EBS Reuters分别于2004年和2005年向交易商之外的金融机构敞开了大门。藉此,一些大型银行作为经纪商通过一级经纪业务安排(Prime Brokerage)允许其客户如对冲基金(Hedge Fund)以及一些高频交易者(High Frequency Trader)等使用其信用在银行间市场上直接或间接地与其他交易商进行交易(见图2标识①)。由此,其客户与任何第三方的交易都会转到经纪商的身上,经纪商变成了交易双方的交易对手(类似交易所的清算所) 。经纪商根据交易额收取一定的费用,而对冲基金等客户获得了资金杠杆、集中清算和报告服务。由于很多对冲基金有限的信用历史,一级经纪业务为其提供了接触新的交易对手的路径,而且向经纪商其缴纳的保证金可以根据其头寸净额而不是总额来计算。一级经纪业务为客户提供匿名服务更符合客户需求,因为一些大型对冲基金一直担心银行会抢先交易(Front Running)或与其他交易商分享其交易信息。根据 BIS(2013),通过一级经纪业务安排实现的交易在英美两国占总交易额的23%,在即期交易中达到了38%,而在EBS/Reuters上,交易商和其他金融机构之间的交易已经超出交易商之间交易额的17%。这是传统的银行间市场份额下降的原因之一。

三、2000 年以来基于计算机与互联网的交易方式创新

随着计算机技术的发展,银行间市场的电子化交易成了现实(图1)。1992 年4 月路透推出电子经纪系统D2000-2(ThomsonReuters Matching/Reuters Dealing 2000-2),该系统和D2000-1 捆在一起,接受限价订单,采用价格优先、时间优先原则,自动撮合成交。为应对路透带来的挑战,1993 年9 月12 家银行联合推出电子经纪系统EBS(Electronic Broking Service)。此后,银行间市场基本上成了一个限价订单(Limit Order)电子化交易市场,电话经纪人市场空间被大大挤,主要停留在流动性差的市场 2010 年仅占即期交易10%的份额,而EBS 长久主导了欧元、日元和瑞士法郎的货币交易,Reuters 则主导了英镑、澳元、新西兰元、加拿大元以及新兴市场货币的交易。

1. 通过电子经纪系统的交易具有的特点

(1)采用订单驱动(Order-driven)的交易机制,银行间不必双向报价,即同时报出买卖价,从而加快了市场有效价格的发现速度,提供了交易效率。

(2)最小交易单位远远小于传统银行间市场交易单位,使一些较小的银行可以进入银行间市场。

(3)电子交易平台实时集中所有买卖报价,并以指令簿(Order Book)形式显示每一买卖报价对应的数量,提升了透明度,增强了价格的发现功能。

(4)撮合成交的效率比电话经纪人高。

(5)后期的交易报告效率更高,交易后的透明度得到了提高。

(6)交易商完全匿名交易,避免了价格歧视。

(7)电子经纪系统将不同国家和地区的交易商连接,因而聚合了不同区域的价格信息,消除了外汇交易的空间分隔,银行间跨境交易增加。

(8)相比电话经纪人收取的佣金,电子经纪系统收取固定的使用费,因而有助于降低银行间市场的点差。

2. 电子经纪系统的应用对外汇市场的影响

它增强了银行间市场透明度,提高了银行间市场的一体化程度,降低价格搜寻成本,提高了交易效率,降低了银行间市场的点差。面对点差的下降,交易商为增加利润转而采取大规模交易的策略。处理大规模交易需要完善的软硬件设施,需要进行大规模的投资,导致银行间市场集中度上升。电子经纪系统也为后来银行间市场的开放提供了便利。EBS Reuters分别于2004年和2005年向交易商之外的金融机构敞开了大门。藉此,一些大型银行作为经纪商通过一级经纪业务安排(Prime Brokerage)允许其客户如对冲基金(Hedge Fund)以及一些高频交易者(High Frequency Trader)等使用其信用在银行间市场上直接或间接地与其他交易商进行交易(见图2标识①)。由此,其客户与任何第三方的交易都会转到经纪商的身上,经纪商变成了交易双方的交易对手(类似交易所的清算所) 。经纪商根据交易额收取一定的费用,而对冲基金等客户获得了资金杠杆、集中清算和报告服务。由于很多对冲基金有限的信用历史,一级经纪业务为其提供了接触新的交易对手的路径,而且向经纪商其缴纳的保证金可以根据其头寸净额而不是总额来计算。一级经纪业务为客户提供匿名服务更符合客户需求,因为一些大型对冲基金一直担心银行会抢先交易(Front Running)或与其他交易商分享其交易信息。根据 BIS(2013),通过一级经纪业务安排实现的交易在英美两国占总交易额的23%,在即期交易中达到了38%,而在EBS/Reuters上,交易商和其他金融机构之间的交易已经超出交易商之间交易额的17%。这是传统的银行间市场份额下降的原因之一。

三、2000 年以来基于计算机与互联网的交易方式创新

九十年代末到二十世纪初互联网技术的迅猛发展对外汇市场产生了革命性的影响。对于以分散市场为特征的外汇市场而言,互联网为交易双方提供了更多的互动接口,进一步打破了业已存在的市场壁垒,外汇市场结构因此发生了结构性的变迁。

1.外汇交易方式创新

(1)面向终端客户的交易平台的建立

第一,多交易商平台(Multi-dealer Platform,MDP)。电子经纪系统的应用极大降低了银行间市场的点差,但客户市场上的点差并未受到影响,高获利性刺激了客户市场的竞争。九十年代中期美国股票市场上出现了电子通讯网络(Electronic Communication Networks,ECNs),作为另类交易系统(Alternative tradingSystem,ATS)。因为在股票市场上,客户担心在 NYSE 和NASDAQ交易时经纪商可能给予不利的报价,而在ECNs上交易双方的订单一律处于同等地位,采用匿名交易,按照价格优先、时间优先的原则由系统自动撮合成交,避免了传统经纪商的介入(ECN的运营者不参与交易)。基于同样的考虑,外汇报价商CMC(Currency Management Corporation)1996年5月建立了第一个基于互联网的非银行网络平台Deal4free,实现了客户 客户间的直接交易。2000 年前后网络公司的发展达到顶峰,这类客户端电子交易平台便雨后春笋般的出现了。由于受到流动性不足的限制,这些平台发现价格的功能较弱,因而邀请由多家银行提供流动性,因此这些平台基本上变成了多银行交易平台,即多交易商平台,一般属于订单驱动类型,但也有报价驱动型的(Quote-driven)。首个多交易商交易平台是由硅谷的一家高科技公司 Currenex(成立于1999)建立的,起初 Currenex 只是吸引一些公司客户及他们的经纪人到上面交易, 2004年Currenex 启动了一个 ECN 平台 FX Trades。其他如IFX Markets(1999),Matchbook FX(1999),HOtSpotFx(2000),OANDA(2001),Lava(2001)以及 Choice FX(2010)等相继建立。

第二,单一交易商交易平台(Single-dealer Platform,SDP)。大银行最重要的措施是开发自己客户平台,为自己的客户提供交易便利。该类平台向其客户提供多个标准期限上可交易的实价(Firm Price),客户既可以选择标准化的点击成交(Click to Trade),也可以采用个性化的询价方式(Request for Quote,RFQ),属于报价驱动型交易平台。

第三,零售整合平台(Retail Aggregator Platform)。受交易规模的限制,包括个体投资者在内的小投资者长期被阻挡在市场之外。大约在2000年,一些非银行公司和小型银行发起了零售整合平台。他们服务于小型交易账户 (一般250美元以上),包括家庭以及小型公司、资产管理人、交易公司,并提供相关服务。他们一般向其客户提供可达到 200%的资金杠杆,但要求客户提供初始保证金。他们以外汇经纪人的角色运作,将交易者小额的交易自动合并为大额订单投放到银行间市场,并与来自银行的报价撮合,而另一些零售整合者兼顾自营交易商的双重身份,撮合一些交易但同时又策略的成为另一些交易者的交易对手。零售交易2001年还可以小到可以忽略,到2010年已经达每天1250~1500亿美元,即期交易的8%~10%。而根据 BIS(2013),零售交易占即期交易和所有交易的比例为 3.8%和 3.5%,美国和日本零售交易占即期交易的比重分别是 19%和 10%。这些电子交易平台并非孤立运行,网络技术实现了平台的互联互通。终端客户不仅可以获得实时的价格并实时成交,而且平台的互联使得流动性可以在不同平台之间转移,交易者可以最优的价格成交。

交易商之间、交易商与客户间以及客户之间都可能成为相互的交易对手,这不仅扩展了传统的 B2B 和 B2C,而且也实现了客户与客户之间的交易(C2C)。根据BIS 2013,通过电子交易方式执行的交易已超过 50%,在即期交易中达到 64%,而且已普及到各类外汇交易产品。电话交易方式目前主要在流动性较差的一些货币以及一些衍生品交易中(如外汇期权) 。

(2)交易越来越自动化:程序化交易和高频交易

计算机技术的应用根本上改变了人们对交易概念的理解,不仅交易后台的会计账簿可通过直通式处理程序(Straight-ThroughProcessing,STP)来完成,几乎完全避免人为的干预,而且也改变了交易本身, 计算机的自动化功能催生了程序化交易(又称算法交易或智能交易)(Algorithmic Trading)和高频交易。

算法交易者包括自营交易者和一些金融机构,通过应用程序接口(Application Programming Interface,API),能够为基于计算机的交易模型编程,接受市场数据并根据既定的交易规则处理信息,计算机可自动发起并执行交易,而交易者主要负责制定和修改交易模型的参数。据估计,在银行间交易平台上算法交易占到50%以上,2007-2013年从28%增长到了68%。

高频交易最早于二十世纪八十年代为欧美的大型金融机构所使用,并流行证券市场。九十年代后随着电子交易平台 /ECN的出现以及银行间市场的开放,为高频交易提供了巨大的生存空间。高频交易至今没有一个统一的定义,一般将其看成是算法交易孵化出来的一种新的交易方式。按照美国证券交易委员会(SEC),高频交易具有以下特点:利用交易所和其他机构提供的主机托管(Co-location)和市场数据服务以降低延迟;在短周期的时间框架下建立并消除头寸;大量提交订单并很快撤单;持仓不过夜。简言之,高频交易是利用超高性能计算机和复杂的交易算法,通过高频率的、小额交易,快速捕捉短暂的价格差来实现利润的交易方式。目前高频交易主要活跃在多银行交易平台以及EBS。由于缺乏严格的定义,而且在技术上也难以将其与其他算法交易区分,高频鲜有完善的统计数据。King andRime(2010)估计高频交易大约占即期交易额的四分之一,而EBS估计其平台上交易的 30%~35%是高频交易驱动的,近些年高频交易的扩张可能是全球外汇交易额上升原因之一。

2010年5月16日美国股市闪崩(Flash Crash)后,针对高频交易可能导致的系统风险和市场操纵行为,欧美加强了对高频交易的监管。但由于外汇市场的特殊性,外汇市场上的高频交易几乎没有什么限制,在一般证券市场上不合规的交易策略也能大显身手,几乎所有的市场参与者包括交易商在内,都有可能成为高频交易算计的对象。而为了使交易系统提高几微妙的速度和设计更好的交易算法, 高频交易者以及大型银行一直在进行着软硬件设施的 军备竞赛 。

(3)多边、实时、净额的外汇交易清算

清算是外汇交易的重要环节,信息技术的发展也同样革新了全球外汇市场的清算系统。鉴于金融体系的相互关联性,一个大额交易的清算失败将触发一系列的违约。清算风险的产生在于资金跨境结算只在货币母国央行正常的上班时间内进行,而清算双方可能处于不同的时区,若外汇交易的一方在另一方之前清算,等待对方结算的一方将面临交易对手违约的风险,这即所谓的赫斯塔特风险(Herstatt risk)。2002年Continuouslinked Settlement(CLS)Bank开始运行,它通过同时结算交易商双方的资金来减少风险,而且在会员银行间采用多边净额清算,结果是仅需交易额 4%的资金转移就可完成所有交易的清算。CLs银行已经成为当今外汇市场的重要组成部分。2010年,它清算了大约 43%的即期交易,而且还在继续增加清算货币种类和结算会员。外汇交易清算风险的降低和清算效率的提高无疑对外汇交易产生有利的影响。

2. 2000年以来交易方式创新对外汇市场的影响

(1)大大改善了外汇市场的运行质量。

它极大地提高了市场的开放度,为更广泛的参与者打开了市场的大门,使大量的机构投资者、自营交易公司以及个人和家庭成为市场的角逐者。

(2)深刻改变了市场结构。

如果说九十年代之前的外汇市场结构是一个以银行间市场为中心、客户市场为外围且两者之间明显区隔,以大型交易商为媒介连接各国(区域)市场的线性结构,今天的外汇市场正演变为电子交易手段连接、全球性银行和非银行机构主导、各类竞技者同台角逐,银行间市场和客户市场界限变得日益模糊,市场空间区隔消失的网络化结构。

在此结构中,一方面传统的银行间市场地位下降,外汇交易呈现 脱媒 趋势。根据 BIS(2013),银行间市场份额由九十年代的63%下降到39%,代之而起的是非交易商金融机构,包括非交易商银行(较小的银行)、机构投资者(养老金、互助基金及保险公司等)以及高频交易公司和官方金融机构(如主权财富基金、中央银行等),他们的市场份额已占到 53%,表明小银行、机构投资者以及对冲基金在内的其他金融机构已成为外汇市场增长的主要推动力。另一方面,具有规模优势和全球分销网络足以支撑持续技术创新并提供竞争性价格的银行具有了优势,越来越大比例的流动性由全球少数大交易商作为委托人来提供, 他们接受和管理市场风险并获得利润。根据 2010欧洲货币杂志(Euromoney)的调查,前五大银行占据了外汇市场交易额的 50%以上,而上个世纪九十年代,此比例不到三分之一。鉴于拥有巨大的市场份额,大型交易商不仅以此更好的追踪市场信息,促进自营交易,而且拥有足够的订单流来内部化客户交易(Internalization),即在自己的订单簿中将客户订单相互对冲,只有内部无法对冲的才拿到银行间市场上。目前大型交易商可以将 80%客户订单在自己的订单簿中相互对冲,这无疑增加了大型交易商的获利能力。

(3)刺激了银行的经营策略转型。

传统外汇市场中流动性的提供者居于市场的中心地位,电子交易方式打破了原有的市场格局。一方面流动性分散在各类交易平台,但是平台的互联却进一步将流动性集聚在一起;另一方面流动性的提供者与需求者角色的动态转换使传统的交易商作为流动性提供者的地位在下降,客户与客户间双边交易(C2C)成了现实,越来越多的电子交易平台服务于客户直接交易,尽管不能完全代替原有的B2C市场。在这种新的交易环境下,银行的交易越来越具有代理元素。一方面,大型交易商通过交易平台的建设,越来越成为流动性的整合者(Liquidity Aggregator),除了自营业务和提供流动性外,还通过提供辅助性服务获取收入。大型交易商以及经纪商如同交易所的清算所,实际上在发挥中央交易对手(Central Counterparties)的功能。另一方面,对于较小银行而言,在低点差的环境中要承担高额的技术投资或经营全时区的所有货币交易不现实。这些小银行寻求市场缝隙(Niche),专注流动性低的货币,或者服务地方客户才能更好的生存和发展。通过白板业务(White-Labeling),这些较小的银行将其对终端客户提供流动性的职能外包给大银行,同时作为零售整合者撮合客户与交易商之间的交易,但不作为交易主体接受和持有价格风险,只提供市场接口、信用风险管理和其他基于佣金的辅助性服务。

(4)对普通外汇投资者的影响。

一般而言,外汇交易方法分为基本面交易和技术面交易法,新的市场环境使传统的技术交易方法效力大大下降,尤其是对短线交易者而言。九十年代,如果投资者掌握一定的交易技术,也许还能从容的把握市场趋势,但今天算法交易尤其是高频交易的盛行,在小时间周期的交易框架下,市场波动方向难以捉摸。机构投资者利用算法交易和高频交易,充分利用其速度优势,配合以操纵市场的交易策略,在短周期图上制造完美的技术图形诱骗交易者,从而实施大规模的扫止损、触发挂单的操作手法,包括普通的机构投资者在内的短线投资者往往成为这些装备精良的金融杀手的猎物,外汇交易正在向资金技术密集型演变。

本文标签:

九十年代末到二十世纪初互联网技术的迅猛发展对外汇市场产生了革命性的影响。对于以分散市场为特征的外汇市场而言,互联网为交易双方提供了更多的互动接口,进一步打破了业已存在的市场壁垒,外汇市场结构因此发生了结构性的变迁。

1.外汇交易方式创新

(1)面向终端客户的交易平台的建立

第一,多交易商平台(Multi-dealer Platform,MDP)。电子经纪系统的应用极大降低了银行间市场的点差,但客户市场上的点差并未受到影响,高获利性刺激了客户市场的竞争。九十年代中期美国股票市场上出现了电子通讯网络(Electronic Communication Networks,ECNs),作为另类交易系统(Alternative tradingSystem,ATS)。因为在股票市场上,客户担心在 NYSE 和NASDAQ交易时经纪商可能给予不利的报价,而在ECNs上交易双方的订单一律处于同等地位,采用匿名交易,按照价格优先、时间优先的原则由系统自动撮合成交,避免了传统经纪商的介入(ECN的运营者不参与交易)。基于同样的考虑,外汇报价商CMC(Currency Management Corporation)1996年5月建立了第一个基于互联网的非银行网络平台Deal4free,实现了客户 客户间的直接交易。2000 年前后网络公司的发展达到顶峰,这类客户端电子交易平台便雨后春笋般的出现了。由于受到流动性不足的限制,这些平台发现价格的功能较弱,因而邀请由多家银行提供流动性,因此这些平台基本上变成了多银行交易平台,即多交易商平台,一般属于订单驱动类型,但也有报价驱动型的(Quote-driven)。首个多交易商交易平台是由硅谷的一家高科技公司 Currenex(成立于1999)建立的,起初 Currenex 只是吸引一些公司客户及他们的经纪人到上面交易, 2004年Currenex 启动了一个 ECN 平台 FX Trades。其他如IFX Markets(1999),Matchbook FX(1999),HOtSpotFx(2000),OANDA(2001),Lava(2001)以及 Choice FX(2010)等相继建立。

第二,单一交易商交易平台(Single-dealer Platform,SDP)。大银行最重要的措施是开发自己客户平台,为自己的客户提供交易便利。该类平台向其客户提供多个标准期限上可交易的实价(Firm Price),客户既可以选择标准化的点击成交(Click to Trade),也可以采用个性化的询价方式(Request for Quote,RFQ),属于报价驱动型交易平台。

第三,零售整合平台(Retail Aggregator Platform)。受交易规模的限制,包括个体投资者在内的小投资者长期被阻挡在市场之外。大约在2000年,一些非银行公司和小型银行发起了零售整合平台。他们服务于小型交易账户 (一般250美元以上),包括家庭以及小型公司、资产管理人、交易公司,并提供相关服务。他们一般向其客户提供可达到 200%的资金杠杆,但要求客户提供初始保证金。他们以外汇经纪人的角色运作,将交易者小额的交易自动合并为大额订单投放到银行间市场,并与来自银行的报价撮合,而另一些零售整合者兼顾自营交易商的双重身份,撮合一些交易但同时又策略的成为另一些交易者的交易对手。零售交易2001年还可以小到可以忽略,到2010年已经达每天1250~1500亿美元,即期交易的8%~10%。而根据 BIS(2013),零售交易占即期交易和所有交易的比例为 3.8%和 3.5%,美国和日本零售交易占即期交易的比重分别是 19%和 10%。这些电子交易平台并非孤立运行,网络技术实现了平台的互联互通。终端客户不仅可以获得实时的价格并实时成交,而且平台的互联使得流动性可以在不同平台之间转移,交易者可以最优的价格成交。

交易商之间、交易商与客户间以及客户之间都可能成为相互的交易对手,这不仅扩展了传统的 B2B 和 B2C,而且也实现了客户与客户之间的交易(C2C)。根据BIS 2013,通过电子交易方式执行的交易已超过 50%,在即期交易中达到 64%,而且已普及到各类外汇交易产品。电话交易方式目前主要在流动性较差的一些货币以及一些衍生品交易中(如外汇期权) 。

(2)交易越来越自动化:程序化交易和高频交易

计算机技术的应用根本上改变了人们对交易概念的理解,不仅交易后台的会计账簿可通过直通式处理程序(Straight-ThroughProcessing,STP)来完成,几乎完全避免人为的干预,而且也改变了交易本身, 计算机的自动化功能催生了程序化交易(又称算法交易或智能交易)(Algorithmic Trading)和高频交易。

算法交易者包括自营交易者和一些金融机构,通过应用程序接口(Application Programming Interface,API),能够为基于计算机的交易模型编程,接受市场数据并根据既定的交易规则处理信息,计算机可自动发起并执行交易,而交易者主要负责制定和修改交易模型的参数。据估计,在银行间交易平台上算法交易占到50%以上,2007-2013年从28%增长到了68%。

高频交易最早于二十世纪八十年代为欧美的大型金融机构所使用,并流行证券市场。九十年代后随着电子交易平台 /ECN的出现以及银行间市场的开放,为高频交易提供了巨大的生存空间。高频交易至今没有一个统一的定义,一般将其看成是算法交易孵化出来的一种新的交易方式。按照美国证券交易委员会(SEC),高频交易具有以下特点:利用交易所和其他机构提供的主机托管(Co-location)和市场数据服务以降低延迟;在短周期的时间框架下建立并消除头寸;大量提交订单并很快撤单;持仓不过夜。简言之,高频交易是利用超高性能计算机和复杂的交易算法,通过高频率的、小额交易,快速捕捉短暂的价格差来实现利润的交易方式。目前高频交易主要活跃在多银行交易平台以及EBS。由于缺乏严格的定义,而且在技术上也难以将其与其他算法交易区分,高频鲜有完善的统计数据。King andRime(2010)估计高频交易大约占即期交易额的四分之一,而EBS估计其平台上交易的 30%~35%是高频交易驱动的,近些年高频交易的扩张可能是全球外汇交易额上升原因之一。

2010年5月16日美国股市闪崩(Flash Crash)后,针对高频交易可能导致的系统风险和市场操纵行为,欧美加强了对高频交易的监管。但由于外汇市场的特殊性,外汇市场上的高频交易几乎没有什么限制,在一般证券市场上不合规的交易策略也能大显身手,几乎所有的市场参与者包括交易商在内,都有可能成为高频交易算计的对象。而为了使交易系统提高几微妙的速度和设计更好的交易算法, 高频交易者以及大型银行一直在进行着软硬件设施的 军备竞赛 。

(3)多边、实时、净额的外汇交易清算

清算是外汇交易的重要环节,信息技术的发展也同样革新了全球外汇市场的清算系统。鉴于金融体系的相互关联性,一个大额交易的清算失败将触发一系列的违约。清算风险的产生在于资金跨境结算只在货币母国央行正常的上班时间内进行,而清算双方可能处于不同的时区,若外汇交易的一方在另一方之前清算,等待对方结算的一方将面临交易对手违约的风险,这即所谓的赫斯塔特风险(Herstatt risk)。2002年Continuouslinked Settlement(CLS)Bank开始运行,它通过同时结算交易商双方的资金来减少风险,而且在会员银行间采用多边净额清算,结果是仅需交易额 4%的资金转移就可完成所有交易的清算。CLs银行已经成为当今外汇市场的重要组成部分。2010年,它清算了大约 43%的即期交易,而且还在继续增加清算货币种类和结算会员。外汇交易清算风险的降低和清算效率的提高无疑对外汇交易产生有利的影响。

2. 2000年以来交易方式创新对外汇市场的影响

(1)大大改善了外汇市场的运行质量。

它极大地提高了市场的开放度,为更广泛的参与者打开了市场的大门,使大量的机构投资者、自营交易公司以及个人和家庭成为市场的角逐者。

(2)深刻改变了市场结构。

如果说九十年代之前的外汇市场结构是一个以银行间市场为中心、客户市场为外围且两者之间明显区隔,以大型交易商为媒介连接各国(区域)市场的线性结构,今天的外汇市场正演变为电子交易手段连接、全球性银行和非银行机构主导、各类竞技者同台角逐,银行间市场和客户市场界限变得日益模糊,市场空间区隔消失的网络化结构。

在此结构中,一方面传统的银行间市场地位下降,外汇交易呈现 脱媒 趋势。根据 BIS(2013),银行间市场份额由九十年代的63%下降到39%,代之而起的是非交易商金融机构,包括非交易商银行(较小的银行)、机构投资者(养老金、互助基金及保险公司等)以及高频交易公司和官方金融机构(如主权财富基金、中央银行等),他们的市场份额已占到 53%,表明小银行、机构投资者以及对冲基金在内的其他金融机构已成为外汇市场增长的主要推动力。另一方面,具有规模优势和全球分销网络足以支撑持续技术创新并提供竞争性价格的银行具有了优势,越来越大比例的流动性由全球少数大交易商作为委托人来提供, 他们接受和管理市场风险并获得利润。根据 2010欧洲货币杂志(Euromoney)的调查,前五大银行占据了外汇市场交易额的 50%以上,而上个世纪九十年代,此比例不到三分之一。鉴于拥有巨大的市场份额,大型交易商不仅以此更好的追踪市场信息,促进自营交易,而且拥有足够的订单流来内部化客户交易(Internalization),即在自己的订单簿中将客户订单相互对冲,只有内部无法对冲的才拿到银行间市场上。目前大型交易商可以将 80%客户订单在自己的订单簿中相互对冲,这无疑增加了大型交易商的获利能力。

(3)刺激了银行的经营策略转型。

传统外汇市场中流动性的提供者居于市场的中心地位,电子交易方式打破了原有的市场格局。一方面流动性分散在各类交易平台,但是平台的互联却进一步将流动性集聚在一起;另一方面流动性的提供者与需求者角色的动态转换使传统的交易商作为流动性提供者的地位在下降,客户与客户间双边交易(C2C)成了现实,越来越多的电子交易平台服务于客户直接交易,尽管不能完全代替原有的B2C市场。在这种新的交易环境下,银行的交易越来越具有代理元素。一方面,大型交易商通过交易平台的建设,越来越成为流动性的整合者(Liquidity Aggregator),除了自营业务和提供流动性外,还通过提供辅助性服务获取收入。大型交易商以及经纪商如同交易所的清算所,实际上在发挥中央交易对手(Central Counterparties)的功能。另一方面,对于较小银行而言,在低点差的环境中要承担高额的技术投资或经营全时区的所有货币交易不现实。这些小银行寻求市场缝隙(Niche),专注流动性低的货币,或者服务地方客户才能更好的生存和发展。通过白板业务(White-Labeling),这些较小的银行将其对终端客户提供流动性的职能外包给大银行,同时作为零售整合者撮合客户与交易商之间的交易,但不作为交易主体接受和持有价格风险,只提供市场接口、信用风险管理和其他基于佣金的辅助性服务。

(4)对普通外汇投资者的影响。

一般而言,外汇交易方法分为基本面交易和技术面交易法,新的市场环境使传统的技术交易方法效力大大下降,尤其是对短线交易者而言。九十年代,如果投资者掌握一定的交易技术,也许还能从容的把握市场趋势,但今天算法交易尤其是高频交易的盛行,在小时间周期的交易框架下,市场波动方向难以捉摸。机构投资者利用算法交易和高频交易,充分利用其速度优势,配合以操纵市场的交易策略,在短周期图上制造完美的技术图形诱骗交易者,从而实施大规模的扫止损、触发挂单的操作手法,包括普通的机构投资者在内的短线投资者往往成为这些装备精良的金融杀手的猎物,外汇交易正在向资金技术密集型演变。

本文标签:  客服热线:

客服热线: