来源:观点地产新媒体

本次配售公司股份预计将给时代中国带来款项净额约为15.53亿港元,对于近期大肆拿地,手头很紧的时代中国来说,确实是一场及时雨。

观点地产网 “配股我们也配不了多少钱,倒不如借点钱更简单!”岑钊雄在投资者会上对于分析师们关于公司股价问题时作出了回应。

一分钱难倒英雄汉,在一个月前“看不上”配股的岑钊雄,却也因为缺钱倒在了自己信誓旦旦的言语中。

时代中国4月18日发布公告称,拟先旧后新配售1.08亿股公司股份,配售代理拟按配售价每股14.54港元,较收市价每股15.98港元折让约9%。

本次配售公司股份预计将给时代中国带来款项净额约为15.53亿港元,对于近期大肆拿地,手头很紧的时代中国来说,确实是一场及时雨。

配股融资15亿港元

时代中国此次的配股具体动作为,大股东岑钊雄先出售手中的1.08亿股公司股份,而后由时代中国再增发1.08亿股公司股份交予大股东认购,相当于时代中国于公告日期的已发行股本约5.89%及经扩大股本约5.56%。

配售定价为14.54港元每股,时代中国从此次配股筹到了大约15.53亿港元的资金,大大地缓解了现金流。

此次的时代中国配股动作可以看出,配股的常规操作为大股东会折让公司股价一定的份额后,配售自己手上的一定股份给一定人数的承配人。在折让价格方面,每一家企业均有所不同,但一定会较当前股价有所折让。

当上市公司要配售新股时,应首先在老股东中进行,按每人持股比例进行配售,以保证老股东对公司的持股比例不变,如若现有股东拒绝承售购买,才可寻找新股东。

在配售完成后,上市公司一般会选择定向增发,并由大股东认购相同份额的股份,且股价一般统一。

从股份定价方面来说,经过多方协议后时代中国决定较前一日的收市价15.98港元折让9%之多,最终确定为14.54港元;

在定价折让较多的情况下,时代中国当日的股价也迎来了很大的滑坡,截至2019年4月18日收市,时代中国跌幅8.01%,在14.7港元停住了。

从横向来看,时代中国并不是唯一进行配股融资的房企。近日,建发国际也发布公告表示拟先旧后新配股5500万股,股价折让11.59%,筹款额约为4.83亿港元;而在月初的时候也进行了一次配股融资1.08亿股,较收市价折让约7.05%,筹款额约为11.83亿港元。

以上三家企业在配股方面的主要区别为折让价格比例的不同,时代中国折让收市价的9%;融信折让收市价的7.05%;建发国际折让了11.59%。

在股票定价方面也体现了资本市场的判断,一是时代中国主要集中在粤港澳大湾区,并没有全国化布局,投资者看好公司愿景持续投资;二是由于时代中国的P/E值目前仅为4倍,而房地产企业平均的P/E值为8倍,流通性差等问题也困扰着时代中国。

一般情况下,先旧后新配股作为港股上市企业中十分常见的融资行为,尤其是容易通过董事会决议,且不需要证监会或其他机构审核,又能扩大公司的股本,且资金流入会比增发股份较为容易。

但如果其他股东不去承售大股东手中的股份,自己手中的股份则会被大大的稀释,造成自己的股份不如以往等值,会对时代中国的股价和管理层信心造成较大影响。

输血与扩张

“时代20.48亿元夺长沙梅溪湖宅地,溢价率20%”、“时代5.9亿摇号竞得长沙双限地”、“时代中国以楼面地价12300元/平方米,溢价率36.93%获得成都地块”……

近期以来,在土地市场大出风头的时代中国,同样在融资市场大展拳脚。

据观点地产新媒体相关报道,“时代中国完成发行5亿美元优先票据 年利率7.625%”、“时代中国发行17亿元三年期公司债 票面年利率为8.4%”不管是公司债,还是美元票据,亦或是REITs或CMBS的资产专项计划,岑钊雄都没有放过。

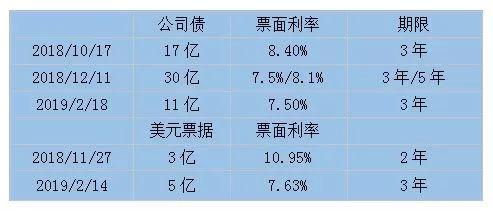

据不完全统计,从2018年10月19日起开始计算半年来,在公开市场,时代中国就发行了3期公司债,票面利率最低为7.5%,最高为8.4%,合计58亿元;年限为3年期或5年期。而在美元票据上,一共发行了两期,合计8亿美元,票面利率分别为10.95%、7.63%,期限为2年至3年。

如果按当前汇率计算,时代中国6个月内在公开市场的美元票据和公司债合计款项约为111.65亿元人民币(均未扣除相关财务费用)。

据2018年度报告披露,时代中国2018年度计息银行贷款及其他借款合计约为476.31亿元,2017年仅为332.89亿元,上涨了43.08%;融资成本由2017年的40.09亿元,增加至2017年的人民币6.67亿元,增幅66.4%。

时代中国表示,该增加主要是由于与集团土地收购及物业开发扩张有关的银行融资金额增加所致。

截至2018年底集团的现金及银行结存账面结余约为274亿元,总计息银行贷款及其他借款计约为476.3亿元,其中一年内到期借款73亿元。

按照业绩会上透露今年的拿地预算为约302亿元,较2018年123亿元的拿地金额大幅度增加145%。

除此之外,关于2019年的城市布局方面,董事长岑钊雄表示,除了大湾区以外,时代中国会在粤中、粤西增加投入,并在广东省外的武汉、北京等地开始落地分公司。

这意味着,时代中国对资金的需求更加迫切。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张海营

客服热线:

客服热线: