随着大量新产能的投产和下游需求增长的大幅下滑,聚丙烯供需增长失衡表现得较为明显,通过对未来产能供应与需求增长的分析和对上游走势的总体判断,我们认为未来聚丙烯价格重心较大可能性会逐步走低。根据这一判断,未来交易的总体思路应以偏空操作为主。

一、 当前聚丙烯供需增长已经失衡

1.当前国内PP产能已经过剩,实际供应量大幅增长

截止2015年上半年,国内PP产能达到1748万吨附近,近一年多新增产能400多万吨、其中今年上半年新增80万吨(蒲城-煤化工、东华-PDH)。而上半年国内聚丙烯平均开工率80%附近,结合社会库存同比大幅增长这一情况来看,国内PP产能过剩格局可以说已经逐步形成。

图1:国内聚丙烯粒料装置开工率

反弹抛空为宜=""/>

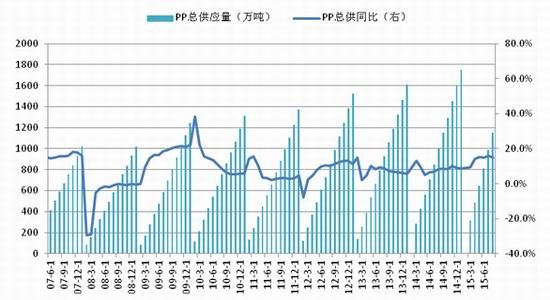

反弹抛空为宜=""/>实际供应量方面,虽然今年有大量装置检修,尤其是3月中到5月中旬和7月,但是国产供应依然巨幅增长,前7个月国内PP国产总供应量累计同比增速达15%、进口供应占比18%左右。其中,国产PP的累计同比增速高达21%,国产量猛增主要是受国内近一年来大量新产能投产影响。

进口盈亏方面,2015年2月以来,PP内外盘毛利价差大幅下降至亏损状态,不过三季度内外盘价差逐渐收敛至平水附近,这将不利于国产货对同类进口货的替代。

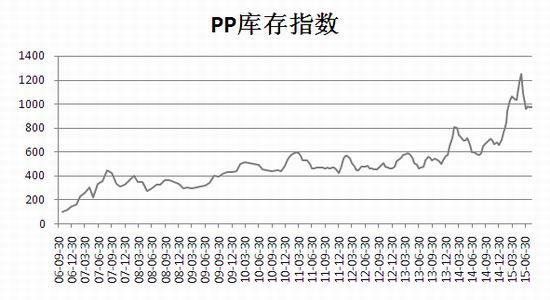

库存方面,社会库存总体上较高,据中塑资讯统计数据,今年前8个月社会库存累计同比增长高达20%,为近十年来的最高水平。

图2:PP国产与净进口总供应变化

反弹抛空为宜=""/>

反弹抛空为宜=""/>图3:PP进口盈亏变化

反弹抛空为宜=""/>

反弹抛空为宜=""/>图4:PP库存指数变化

反弹抛空为宜=""/>

反弹抛空为宜=""/>2.当前下游需求增长非常低迷

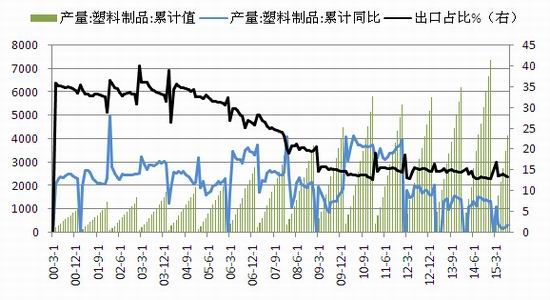

从近几年下游制品来看,总体的消费增速近几年呈现逐步下滑态势,由2011年的20%以上增速下滑到去年8%附近,这与国内经济增长、消费增速持续下滑均较为一致。近三年塑料制品产量增长则保持相对平稳、维持在8-9%附近。而今年塑料制品产量增长则出现了显著的下降,前八个月累计同比增速大幅回落到0.8%附近,大幅低于往年平均水平。

下游需求增长快速下滑,主要是国内内需与出口低迷所致,今年上半年经济及消费进一步走低,GDP增速回落到7%、前八个月消费增速亦下滑至10.5%附近(去年同期12.1%),而出口则下滑至负增长局面。

图5:塑料制品增长情况

反弹抛空为宜=""/>

反弹抛空为宜=""/>3.当前供需面小结

随着产能去年至今的迅猛扩张,国产PP产量大幅增长,虽部分通过进口替代,但国产与进口总供应依然高达15%、远远高出过去几年水平;而下游需求表现得非常低迷,塑料制品产量增速较往年大幅下滑,累计同比增速接近零、仅0.8%,供需增速整体已经出现明显的失衡。

二、 未来聚丙烯供需压力或进一步加重

1.聚丙烯未来仍处产能投产高峰期,供应预期压力有增无减

据卓创统计,2015年新增产能在140万吨左右,其中上半年已投80万吨(蒲城-煤化工、东华-PDH),剩余60万吨计划在四季度投产(中煤蒙大、神华榆林)。而从未来几年看,仍有大量的聚丙烯产能计划投产,聚丙烯将长时间处于投产高峰期。

而从对市场供应的实质性影响来看,东华的40万吨装置由于三季度生产才逐步稳定,其实质影响应该在三、四季度,叠加四季度仍有60万吨装置要投产,未来供应预期压力应该说有增无减。

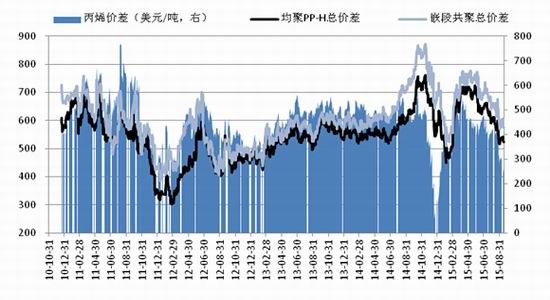

2.聚丙烯利润丰厚,实际产量供应或居高不小

上半年,油制PP一体化生产商利润高的时候一吨有两三千元、而煤制一体化毛利更高,三季度虽有回落,但目前依然利润丰厚,这与其产能过剩且仍处于投产高峰期的大格局背道而驰,主要原因是来自石化厂商的大规模检修和产业上中游的挺价。不过我们认为,在产能过剩越来越严重和市场竞争度显著加强的背景下,高额利润将令大规模检修行为不可持续,国产量未来较可能维持高位而难以下降。

进口可替代方面,空间正逐步缩小。目前进口量处于下降周期已经较为明显,但未来进口替代方面的进程可能会比较缓慢。主要是因为新增国产供应目前主要集中在通用料等中低端市场,这一块替代进口货接近尾声,剩余的进口多以中高端为主,这一块国内PP竞争力暂无优势。总体上,新增供应未来更多地需要依靠国内需求增长和抢占国内其他厂商市场份额来消化。

图6:油制PP一体化价差毛利

反弹抛空为宜=""/>

反弹抛空为宜=""/>图7:煤制制PP价差毛利

反弹抛空为宜=""/>

反弹抛空为宜=""/>3.未来下游需求增长或延续低迷态势

结合内外围经济与政策大环境,未来几个月国内经济增长较大可能性持稳或略低于上半年,整体消费增速出现明显回升的可能性很小、更可能保持低位相对平稳的走势,所以我们预计国内需求较可能维持今年以来的相对低迷状态,明显改善的可能性不大。

出口方面,未来几个月面临的外围环境或难有明显改善,发达经济体经济的平稳增长或为出口在下方提供支撑;人民币兑美元8月中旬有一次阶段性贬值,对出口会有一定的提振作用,但其他多个新兴经济体货币也出现了贬值,使得总体上人民币有效汇率依然显著高于去年。所以,出口较可能继续受到人民币前期升值的负面拖累,而塑料制品出口部分占总产量在13.5%附近,出口方面总体影响或仍偏负面。

综合未来内需与出口情况,我们认为下游塑料制品产量增长可能依然难以改变今年以来的低迷状态,增速或在0-2%附近。

4.未来供需基本面小结

供应面,今年以来的检修限产已经开展过几次而其效果却逐次减弱,较可能打击减产积极性;更为重要的是,在竞争程度显著增加的市场结构下,PP生产商的高额利润将令集中检修行为不太可能长时间维持下去。而需求接近零增长的格局,在当前内外部经济大环境下也难以改变。因此,我们认为产能已经过剩且未来几年均处投产高峰期的聚丙烯行业,供需增长失衡的压力预期较可能进一步加重。

三、 原油或难改低位运行格局

供应方面,分别从OPEC与非OPEC两块来分析。今年OPEC产出呈现持续增产的态势,最近三个月产出均维持在3150万桶/日,保持市场份额的竞争策略依然是当前OPEC国家的市场运营主要策略;伊朗的产出供应的逐步增加,也施压市场整体供应面。虽然,曾有会员国提议召开会议讨论减产,但OPEC产出缩减面临着谁让出利益给谁的困局目前无法解决,所以我们认为短期产出显著缩减的可能性比较小,OPEC将依然是主要供应压力来源。

而非OPEC方面,俄罗斯等主要产油国目前没有减产让出市场份额的意图,主要供应缩减来自北美。7月以来,美国的产出开始高位回落,进入8月出现了周度产出数据上的连续下降,不过整体幅度较小。非OPEC供应面总体上看,对油价趋于正面影响。但是需要注意的是,北美产出的缩减的持续性需要油价维持在低位运行,油价回升较大将较可能导致产出的重新回升。

需求方面,发达经济体经济增至延续逐步回升态势,将为原油需求的平稳增长提供有力支持,但中国等新兴经济体增速整体的下滑也令原油需求增长的幅度较为有限,整体原需求面变数较少、较可能延续小幅相对平稳增长的态势。而消费季节性的淡季,虽然会阶段性的产生负面影响,但我们认为其影响较为短暂。

地缘政治方面,结合当前俄罗斯局势与美国在中东的战略,大的地缘冲突接下来几个月可能也难以出现。

总体判断,未来主导价格走势的仍可能主要是供应面的变化,而供应面我们认为将与价格所处运行区间有高度的关联,油价回升到60美金以上将逐步受到产出供应上升预期的压制,而油价下行至45美金以下,就将面临更大的产出缩减(包括OPEC和非OPEC)。所以,我们预计油价低位运行格局在相当长时间内难以改变,布伦特主要运行区间:下方重心45-48美元附近,上沿或在60-63美元附近。

四、 后市展望及风险因素分析

通过上述供需基本面的分析,我们能看到未来聚丙烯供需面总体较可能进一步走弱,厂商毛利价差大幅下降的格局难以避免;结合原油价格低位震荡格局走势的判断,以及当前宏观周期下煤炭难以进入牛市而大幅上涨的背景,我们认为聚丙烯熊市格局依然未变,未来价格重心较大可能性将逐步走低。

风险因素分析:

1.我们上述分析,宏观经济政策面、原油价格走势是重要的判断基石,如果宏观经济政策面出现了中长期的逆转,或者原油价格步入牛市、重心回到80美元以上,将意味着我们的逻辑不成立,做空的策略也因此难以成功。同样还有其他重大意外因素等等。当然这些可能性我们均认为很低,但如果发生,那我们的判断将需要修正。

2.由于我们的分析得到的是中长期较大可能性的方向,在短期行情节奏上我们受制于多种原因(产业信息渠道及信息时效性、短期宏观意外因素的冲击、资金力量对比短期变化等等)判断准确性可能明显下降,这意味着在短期阶段性逆向行情中,我们可能难以及时预判到,此时我们空头持仓将面临压力。

为应对上述潜在的风险,我们在操作策略设计上通过资金仓位管理来加以应对。

根据上述基本面的判断和潜在的风险分析,我们设计如下总体操作方案策略:

1.主要方向,依据基本面判断聚丙烯价格趋势为熊市,操作上采取中长线做空策略;寻找阶段性反弹的局部顶区域将是我们主要的建仓参考区域。

2.为应对阶段性价格逆向波动风险,我们总体上采取轻仓操作的策略、总资金占比在20%以内;为预防潜在的判断可能出现错误的风险,采取最后的减仓、止损措施应对。

3.根据基本面与技术面的结合,确定建仓、加仓、减仓止损和离场具体位置。

| PP01交易策略概要 | |||||||

| 资金占比 | 价格区间 | 减仓止损区间 | 第一目标区 | 第二目标区 | 备注 | ||

| 建仓策略 | 初始建仓 | 5-10% | 7300-7500 | 7500-7550 | 6700-6900 | 6400-6500 | 具体仓位、减仓止损、加仓和离场根据阶段性基本面变化与技术面综合确定。参考:长期趋势目标6000以下。 |

| 反弹加仓 | 5-10% | 7600-7900 | 8000-8100 | ||||

| 破位加仓 | 2-5% | 阶段性基本面变化与技术面 | 阶段性基本面变化与技术面 | ||||

西南期货1队余永俊

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 客服热线:

客服热线: