文/新浪财经意见领袖专栏作家 程实、钱智俊

“两轨并一轨”问题的核心,在于关键基准利率落于何处?根据这一基准的不同,目前存在两种特征迥异的经验模式。从改革全局视角看,我们认为,这两种模式各有利弊,各自匹配了中国利率市场化改革的不同政策目标。

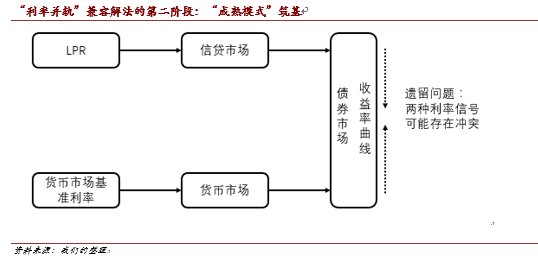

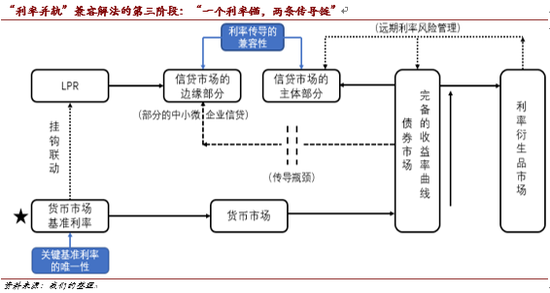

“摸着石头过河,不拘黑白用猫。”自今年“两会”之后,央行在一季度货币政策执行报告中再提“利率并轨”,显示出坚定的改革决心。渐行渐近的“利率并轨”,是采用以货币市场利率为基准的“成熟模式”,还是以LPR为基准的“初级模式”?围绕这一问题,当前市场争论日趋激烈。放眼全局,我们认为,中国“利率并轨”可能存在一套兼容并蓄、分步落地的方案,更加务实地匹配中国经济的多维政策目标。第一阶段,是以“初级模式”破冰,在相对简单的机制设定和温和的风险冲击下,迈出实质性的并轨第一步。第二阶段,是以“成熟模式”筑基,打通“货币市场基准利率-债券收益率曲线-信贷利率”的传导链条。第三阶段,是通过磨合优化,最终形成“一个利率锚、两条传导链”的有机整体。从近年动向来看,央行对两套传导链条的建设保持齐头并进。在内外部经济压力之下,平衡改革急迫性和稳健性的要求也日益凸显。有鉴于此,实施兼容方案的可能性正在上升,有望成为“并轨之问”的务实解法。

“利率并轨”的两种经验模式。

“两轨并一轨”问题的核心,在于关键基准利率落于何处?根据这一基准的不同,目前存在两种特征迥异的经验模式。从改革全局视角看,我们认为,这两种模式各有利弊,各自匹配了中国利率市场化改革的不同政策目标。

第一,“换锚又改链”的“成熟模式”:以货币市场利率为基准。追根溯源,当前中国利率信号传导的根本问题在于“市场倒挂”。在现行机制下,央行设定存贷款基准利率,利率信号先在信贷市场被人为设定,然后传导至债券市场和货币市场。然而,对于资金供求而言,债券市场和货币市场是批发市场,而信贷市场是零售市场。利率信号由零售市场确定,再向批发市场逆向传导,形成了市场倒挂,不仅导致信贷终端利率无法市场化决定,也引致了整个金融体系的利率定价扭曲。为了从根本上破局,在“成熟模式”下,央行在货币市场利率中选择一个关键基准利率(大概率是D或R007),并通过“利率走廊”和OMO加以引导。由此,形成“货币市场基准利率→债券收益率曲线→各期限信贷利率”的新传导链条,完成利率信号由批发市场向零售市场的逐级传导和市场化定价。鉴于美国、欧元区的实践经验,这样的“成熟模式”不仅全面实现了各层次利率的市场化,也提高了利率信号和货币政策的传导效率,可谓“标本兼治”。

虽然“成熟模式”的理想是丰满的,但是就当前的现实国情而言,这一模式的落地仍存在三方面障碍。第一,从“换锚”来看,当前的货币市场各大利率均存在波动过大的缺陷,尚未达到“利率锚”所要求的稳定性。第二,从“改链”来看,正如我们此前研究(《中国利率并轨“三步走”》等)所指出,要完善上述的新链条、顺利进行“并轨”,还需要提前完成“调轨”(修复OMO利率的调节功能),以及“顺轨”(完善债券收益率曲线),这些均非一日之功。第三,从风险来看,“换锚”与“改链”的共振,将放大利率市场化对金融体系(尤其是商业银行)的风险冲击。特别是贷款利率的市场化步伐可能明显快于存款利率,进而导致息差迅速收窄,并威胁金融体系稳定。由此,这对中国金融基础设施建设提出了更高要求,包括加强银行资产负债管理能力、健全存款保险制度、发展利率衍生品市场以管理利率风险等等。

第二,“换锚不改链”的“初级模式”:以LPR(贷款基础利率)为基准。如果说“成熟模式”既换了基准利率的“锚”,又改了利率传导的“链”,是一场大动干戈的话,那么,“初级模式”就温和许多。在这一模式下,只需要以LPR取代存贷款基准利率,引导信贷市场利率,而不需要改变现有的利率传导链条。这既是“初级模式”的短期优势,也是其长期劣势。从短期来看,“初级模式”所需的机制铺垫更少,并轨过程具有“快平稳”的特点。LPR波动相对较小,且并不改变传导链条,因此对金融体系产生的风险冲击更加可控。从长期来看,“初级模式”治标不治本。国际经验表明,LPR的调整通常滞后于市场利率。这实质上反映出,由于利率传导的“市场倒挂”并未根本消除,利率定价扭曲仍然存在。长此以往,这将制约中国金融供给侧改革的推进,导致金融体系难以服务结构日趋复杂、资金需求日趋多样的实体经济。这决定了,“初级模式”可以作为一个务实的过渡性方案,但不是终极解法。

此外,值得强调的是,相较于“成熟模式”,“初级模式”天然具有利好中小微企业的优势,且不因长短期而改变。在“成熟模式”下,利率信号从债券市场向信贷市场的传导,主要依靠债券、信贷的相互替代效应。但是,不同于大企业,中小微企业在很多情况下,无法同时在债券市场和信贷市场便利地进行融资。因此,在中小微企业信贷部分,来自于债券收益率曲线的利率信号难以到达,“成熟模式”所打造的传导链条到此部分失灵。与之相反,“初级模式”下的传导链条则不存在这一瓶颈,因此依然能够有效调节这部分边缘领域的利率水平。这一优势决定了,即使在“成熟模式”推广之后,“初级模式”依然具有一定的补充功能和政策意义,不会被完全淘汰。

“并轨之问”的一套兼容解法。

从历史经验看,中国改革实践从来不拘泥于经验范式,不纠结于路线之争。相反,则是秉持了“摸石过河”的探索精神,和“白猫黑猫”的务实思想。从近年动向看,在中国央行的推动下,“初级模式”和“成熟模式”的筹备工作齐头并进、未有偏废。从未来前景看,中国经济的时间约束、风险约束和发展约束,将共同决定“利率并轨”的实践路径。因此,我们认为,中国“利率并轨”大概率将采取一种分阶段的、务实的兼容解法。

第一阶段,“初级模式”破冰。当前,围绕利率并轨,时间约束和风险约束的矛盾日益凸显。时间层面,随着中国经济潜在增速下行,通过深化改革以降低实际利率、激发微观活力,已经成为中国经济政策的核心目标之一。正如今年“两会”期间易纲行长所指出,降低实际利率,必须通过利率市场化降低风险溢价。因此,利率并轨亟待打破“只听楼梯响、不见人下来”的局面。风险层面,随着2019年全球地缘政治风险上升,人民币汇率阶段性承压,并向居民信心层面传导。由此,利率并轨更需平滑稳健,以避免“汇率-利率-资本市场”的风险共振。为了纾解这一矛盾,可以率先推进“初级模式”,相对迅速而平稳地迈出实质性的并轨第一步。一方面,正如上文所述,LPR将温和打破市场对存贷款基准利率的依赖,并发挥其天然优势,优先为中小微企业“解渴”,缓解中国经济的燃眉之急。另一方面,由此产生的风险冲击有望被控制在合理范围,给予市场充分的适应期。而适度的风险冲击也可以“刺痛”金融体系,打破其战略懈怠,加速其完成利率市场化条件下的风险管理优化和业务形态升级,为后续的第二阶段做准备。

第二阶段,“成熟模式”筑基。展望未来,中国庞大的经济体量、蓬勃发展的新经济、各具特色的区域经济、日趋多元的融资需求和融资方式,均要求中国金融体系必须兼具复杂性、高效性、普惠性的特征,要求货币政策调控具有精准化、灵敏化、价格型的性质,才能有效服务于实体经济的高质量发展,这也是金融供给侧改革的应有之义。与之相匹配,“利率并轨”不能停留于功能单一、传导迟缓的“初级模式”,必将走向以“成熟模式”为核心的最优解。有鉴于此,在第一阶段的基础上,央行料将稳步推进两方面的准备工作。一是通过基础制度建设,加强银行体系的资产负债管理能力、健全存款保险制度、发展利率衍生品市场,升级金融体系对利率市场化风险的应对能力。二是把握扩大金融开放的历史机遇,加速完成利率传导链条的“调轨”、“顺轨”。在这两项准备相对成熟后,即可在货币市场确定关键基准利率(大概率是DR007或R007),进而围绕这个利率,构建“OMO利率-货币市场关键基准利率-债券收益率曲线-信贷利率”的新链条。

第三阶段,“磨合优化”走向合意状态。在第二阶段之后,货币市场的政策利率会产生“由批发市场传向零售市场”的利率信号。LPR则会产生“由零售市场传向批发市场”的利率信号。在市场实践中,两者将产生磨合和冲突。尤其是,如果存款利率受“成熟模式”主导,而贷款利率受“初级模式”主导,则可能因为两信号的变动不一致,催生银行息差大幅波动的风险。因此,在此阶段,需要逐步引导“初级模式”退出,将金融市场的主体部分留给“成熟模式”调节。但是,正如上文所述,“成熟模式”不是万能的,对一部分的个人、中小微企业信贷依然存在传导阻滞、信号失灵的可能性,因此,LPR将专职于调节这一部分的资金供求。同时,可以效仿国际经验,将LPR与货币市场基准利率进行挂钩联动,使货币市场基准利率成为最根本的利率锚。在这一结构下,形成了“一个利率锚,两条传导链”的兼容体系。金融市场的主体部分将通过“成熟模式”调节,直接盯住货币市场关键基准利率。边缘部分(部分个人、中小微企业贷款)则通过“初级模式”调节,直接盯住LPR,进而间接盯住货币市场关键基准利率。由此,这一结构平衡了利率基准的唯一性与利率传导的兼容性,从而有望务实地助力于中国金融体系的高效运行。

(本文作者介绍:工银国际研究部主管,首席经济学家。研究领域为全球宏观、中国宏观和金融市场。)

客服热线:

客服热线: